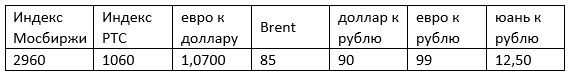

Российский фондовый рынок в рублевом сегменте на следующей неделе может ощущать нисходящее давление и развить снижение по индексу Мосбиржи в район 2960 пунктов (нижняя полоса Боллинджера дневного графика) в случае неспособности индикатора закрепиться выше 3060 пунктов (средняя полоса Боллинджера).

Основной причиной продаж могло бы стать желание инвесторов зафиксировать часть прибыли в условиях более крепкого рубля после обновления рынком максимумов с февраля 2022 года. Индекс РТС на фоне более высокого курса рубля, впрочем, может достигнуть августовского пика 1066 пунктов.

В остальном российские эмитенты продолжают объявлять о промежуточных дивидендах за 1-е полугодие 2023 года, но на данный момент доходность по ним достаточно скромная и не превышает 6,5%, что ограничивает общий интерес к рынку. Мы не исключаем, что о промежуточных выплатах еще могут объявить ФосАгро (MCX:PHOR), Новатэк (MCX:NVTK), Газпром (MCX:GAZP), Самолет (MCX:SMLT), АЛРОСа (MCX:ALRS), Северсталь (MCX:CHMF), Селигдар (MCX:SELG), Ростелеком (MCX:RTKM).

Финансовые результаты по МСФО за 1-е полугодие 2023 года на следующей неделе должны представить МТС (MCX:MTSS), Озон (MCX:OZONDR), Россети (MCX:RSTI) Ленэнерго (MCX:LSNG) и ТГК-14 (MCX:TGKN). На макроэкономическом фронте запланирована публикация динамики промышленного производства РФ за июль.

Рубль на текущей неделе остановил ослабление, получив поддержку от повышения процентной ставки ЦБ РФ, а также от новостей об усилении контроля за продажей валютной выручки экспортерами с 21 августа. Российская валюта обладает некоторым нереализованным потенциалом восходящей коррекции и при положении доллара, евро и юаня ниже 93,85 руб., 102,75 руб. и 12,90 руб. соответственно может направиться в район 89 руб., 99 руб. и 12,50 руб. Преодоление последних отметок, в свою очередь, будет говорить о возможности смены в том числе среднесрочного нисходящего тренда.

Нефтяные фьючерсы перешли в режим краткосрочной неопределенности в условиях новых сигналов слабости китайской экономики, в связи с чем рискуют опуститься в район поддержки 81,50 долл. по сорту Brent. Выше указанной отметки среднесрочный восходящий тренд по котировкам, однако, сохраняется и может быть прерван при усилении опасений в отношении замедления роста мировой экономики.

Цены на золото в условиях возросших рисков еще одного повышения процентной ставки в США остаются под нисходящим давлением и могут протестировать отметку 1900 долл./унц. Тем не менее, если продажи на фондовых площадках ускорятся, психологически важный уровень 1900 долл./унц. может вернуть интерес к драгоценному металлу.

За рубежом в ближайшие дни можно отметить публикацию производственной инфляции Германии за июль (возможно сохранение дефляции в месячном измерении), продажи на первичном и вторичном рынке жилья США в июле, предварительные индексы деловой активности в секторах производства и услуг стран Европы и США за август (ожидается дальнейшее замедление в производстве и небольшой рост в секторе услуг), экономические прогнозы ЕС, заказы на товары длительного пользования США, пересмотренный ВВП Германии за 2-й квартал текущего года (вероятно подтверждение вступления в рецессию в годовом исчислении), индекс делового климата Ifo по Германии за август, окончательные индексы потребительского доверия и инфляционных ожиданий Университета Мичиган за август.

В четверг начнется трехдневный экономический симпозиум в Джексон-Хоул, в рамках которого в пятницу выступит глава ФРС Джером Пауэлл.

Сезон отчетностей продолжат BHP Group (NYSE:BHP), Lowe’s Companies (NYSE:LOW), Zoom Video Communications (NASDAQ:ZM), Dollar Tree (NASDAQ:DLTR).

В целом американские и европейские фондовые площадки подают сигналы в пользу развития среднесрочного нисходящего движения из-за рисков дальнейшего ужесточения денежно-кредитной политики как ФРС, так и ЕЦБ, а также замедления китайской экономики. Важная среднесрочная поддержка для индекса S&P 500 расположена на уровне 4330 пунктов.

В азиатском регионе неделя начнется с решения Народного банка Китая по ключевой процентной ставке для первоклассных заемщиков (текущий уровень 3,55%). В последнее время регулятор пытается помочь финансовой системе страны постепенным снижением ставок.

Гонконгский Hang Seng вместе с китайскими акциями остается под долгосрочным нисходящим давлением в условиях замедления роста второй по величине экономики мира, а также сложностей в секторе недвижимости (связанных с долговыми проблемами) и высоких технологий (из-за давления со стороны западных стран).