Конец близок! Удивительно слабая статистика по деловой активности по обе стороны Атлантического океана показала, что ФРС может поставить точку в цикле монетарной рестрикции, а повышение ставки по депозитам ЕЦБ в сентябре находится на волоске. Срочный рынок выдает 52%-й шанс ее роста с 3,75% до 4% после того, как EUR/USD прокатилась на американских горках.

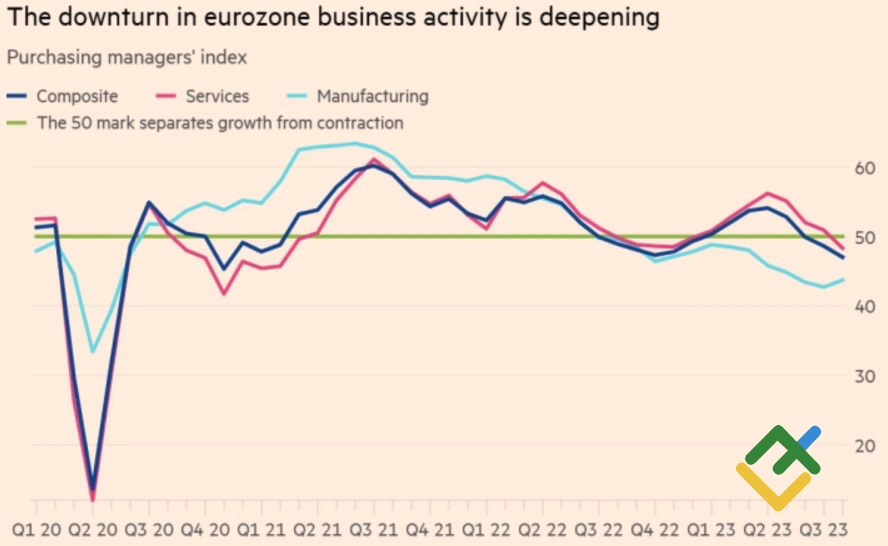

Доллар США начал за здравие благодаря обвалу индекса менеджеров по закупкам еврозоны до 33-месячного дна в августе. Его немецкий аналог упал до минимальной отметки за более чем три года, а довершила дело разочаровывающая статистика по потребительскому доверию ЕС и замедление средних зарплат до 4,3% во втором квартале.

Тут же последовали прогнозы о сокращении ВВП валютного блока на 0,2% в третьем квартале и заявление Deutsche Bank, что ЕЦБ не будет повышать ставки в сентябре. В результате EUR/USD едва не дотянула до ранее поставленного таргета на 1,08.

Динамика европейской деловой активности

Не думаю, что замедление деловой активности в США до 6-месячного дна напугало инвесторов больше, чем холодный душ из Европы. Однако оно подлило масла в огонь покупок фондовых индексов после впечатляющей отчетности Nvidia (NASDAQ:NVDA). Выручка и прибыль на акцию выросли больше, чем ожидали эксперты Уолл-Стрит. Бумаги подскочили на 8%, а S&P 500 отметился лучшим дневным ралли с июня.

Одновременно слабые данные по PMI уронили доходность трежерис, так как перспективы экономики США ухудшились, а шансы на повышение ставки по федеральным фондам до конца года снизились. Доллар закончил за упокой, однако сдаваться не собирается.

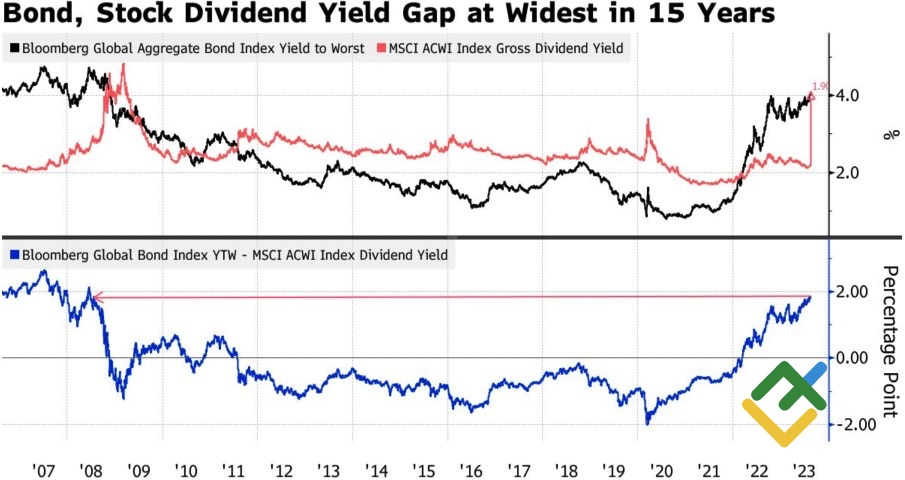

Взлет американских фондовых индексов еще раз доказал, что главным виновником является горстка акций технологических компаний. S&P 500 вырос с начала года на 16%, а Nasdaq 100 – на 38%. Индекс 11 его компаний, связанных с искусственным интеллектом, согласно расчетам Goldman Sachs, и вовсе подскочил на 62%. Однако рыночное ралли может застопориться. Один, как известно, в поле не воин. Тем более в условиях, когда облигации предлагают максимальную за 15 лет премию в доходности по сравнению с акциями.

Динамика доходности акций и облигаций в США

Разрыв может еще больше увеличиться, если идея о возвращении эпохи высоких процентных ставок найдет воплощение в жизни. На таком фоне доллар США просто не может серьезно ослабнуть. Тем более, когда инвесторы сомневаются, сколько работы ФРС еще предстоит сделать.

Раньше все было просто: стоимость заимствований нужно было повышать для борьбы с высочайшей за десятилетия инфляцией. Однако когда она стала резко замедляться, появились сомнения. Стоит ли удерживать ставку по федеральным фондам на плато, по меньшей мере, до марта 2024, или имеет смысл ее поднять до 5,75%? Это вопрос на миллион долларов.

Возможно, подсказку сможет дать Джером Пауэлл в Джексон-Хоул. До его спича остается не так много времени. Мы же делаем ставку на консолидацию и от покупок EUR/USD на прорыве 1,088 будем переходить к продажам на росте.