• В свете недавнего отката на рынке акций инвесторы задаются вопросом, что это — начало «медвежьего» рынка или просто коррекция?

• На самом деле им нужно осознать, что рынки по своей природе непредсказуемы.

• Для успеха инвесторам необходимо ориентироваться на долгосрочную перспективу и сосредоточиться на тех факторах, которые они могут контролировать.

Если говорить о взлетах и падениях рынка, то инвесторы сами придумают свою версию того, что может случиться дальше.

Простой откат на 5%, как тот, что продолжался с начала августа и завершился пару дней назад, можно трактовать двумя способами: это либо возобновление «медвежьего» рынка, либо обычная краткосрочная коррекция.

Проблема в том, что каждый из нас придумывает свою собственную историю о том, как, по нашему мнению, могут развиваться события на рынке.

При этом со всех сторон мы постоянно слышим мнения экспертов, журналистов, комментаторов, экономистов и трейдеров, что может только осложнять картину и порой отвлекает нас от самого базового факта: рынки непредсказуемы по своей природе.

Только задумайтесь: на каждого инвестора или трейдера, правильно прогнозирующего краткосрочные изменения цен активов, приходится 99 заблуждающихся инвесторов или трейдеров.

И так всегда. Неизменно прав только рынок. Можно провести аналогию с казино, которое всегда в выигрыше.

Так что вместо прогнозов вам следует заняться вот чем.

Сосредоточьтесь на тех факторах, которые вы можете контролировать

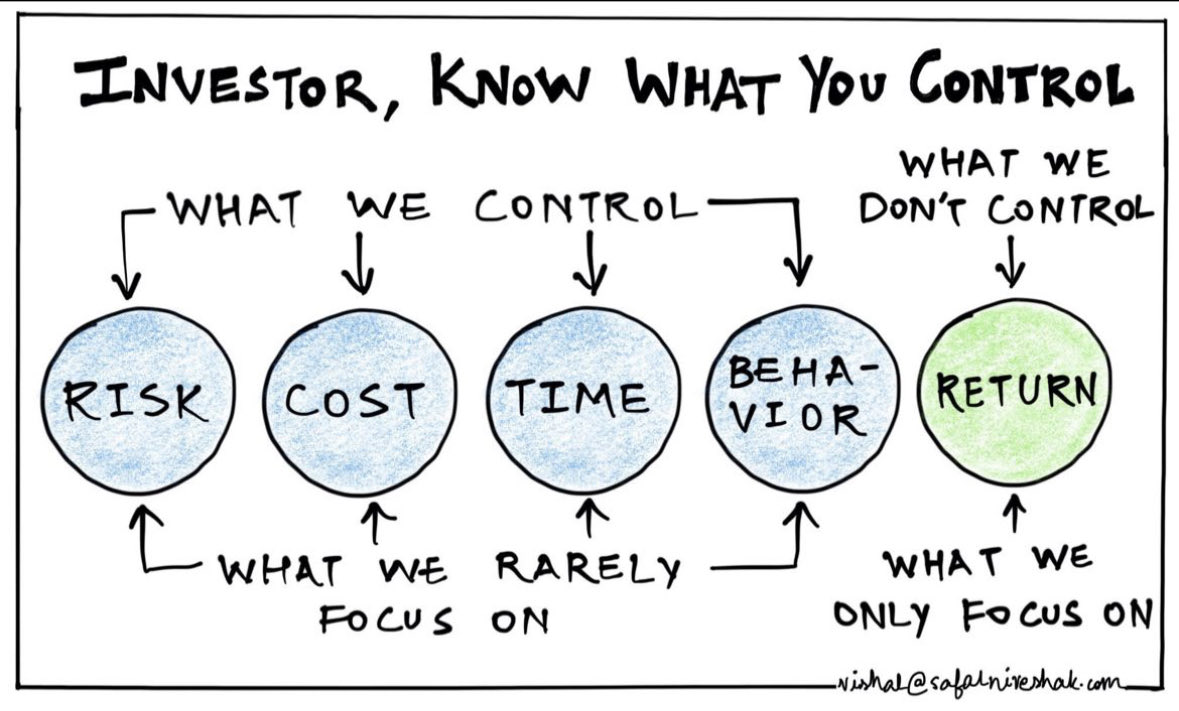

Внизу приводится очень наглядная схема, показывающая, чем мы можем управлять (выделенные синим элементы). Именно этим факторам нам нужно уделять внимание.

Источник: Vishal

• Риск

Это понимание того, как распределять активы, управлять деньгами и диверсифицировать.

• Издержки

Старайтесь их минимизировать, поскольку они напрямую влияют на ваш общий результат.

• Время

Используйте его с максимальной пользой, растягивая сроки инвестирования для увеличения шансов на получение положительной доходности.

• Поведение

Ваша реакция на откаты рынка и периоды эйфории имеет большое значение.

Именно эти аспекты мы можем лучше всего контролировать, даже при очень переменчивом рынке.

Что не поддается нашему контролю, так это краткосрочная доходность, которая по своей природе непредсказуема.

Легендарные инвесторы, в том числе Говард Маркс и Уоррен Баффетт, постоянно подчеркивают, что они никогда не тратят время впустую, пытаясь предсказать уровни процентных ставок, инфляцию и динамику рынка, потому что это попросту невозможно.

Баффетт главным образом сосредоточен на отдельных компаниях, а Маркс придерживается более широкого подхода и оценивает общую обстановку, пытаясь понять, благоприятна ли она для определенного класса активов, а затем анализирует оценки.

Альтернатива

Можем ли мы быть уверенными в том, что мы оцениваем динамику рынка под правильным углом зрения?

На графиках выше отражена динамика индекса S&P 500 чуть более чем за один месяц (1-й график), за полный год (2-й график) и с предыдущего минимума «медвежьего» рынка, зафиксированного в марте 2009 года (3-й график).

Это правда, что каждодневные колебания рынков порой выбивают нас из колеи. Однако верно и то, что при более широком взгляде нам становятся заметными любопытные детали.

Например, несмотря на ежедневные максимумы и минимумы, рынок неуклонно растет последние 14 лет!

За этот период мы справились с такими вызовами, как пандемия 2020 года и сильная коррекция 2022 года, не говоря уже о различных перипетиях в промежутке между ними.

Так что выбор за нами: мы можем пустить нашу энергию и время на прогнозирование завтрашней динамики рынков, либо же мы можем выбрать для себя более простой путь — следовать по течению, периодически проводить ребалансировку, устанавливать цели, распределять активы, а рынок пускай делает свое дело.

Всю необходимую вам информацию вы можете найти на InvestingPro!

***

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.