• Инвесторам следует быть готовыми к усилению волатильности на следующей неделе с учетом трех важных событий.

• В центре внимания окажутся ИПЦ, свежие данные по розничным продажам и отчет по ценам производителей на фоне усиливающейся неопределенности относительно денежно-кредитной политики ФРС.

• Ищете другие удачные торговые идеи, которые помогли бы вам пережить текущую волатильность на рынке? Подписчики InvestingPro получают эксклюзивные идеи и рекомендации, которые помогут им сориентироваться при любых условиях. Подробнее

События следующей недели помогут определить краткосрочные перспективы процентных ставок Федеральной резервной системы (ФРС). Перед американским центробанком стоит непростая задача: с одной стороны, он продолжает предпринимать усилия, направленные на обуздание инфляции, а с другой — ему необходимо добиться замедления экономической активности, не спровоцировав при этом рецессию.

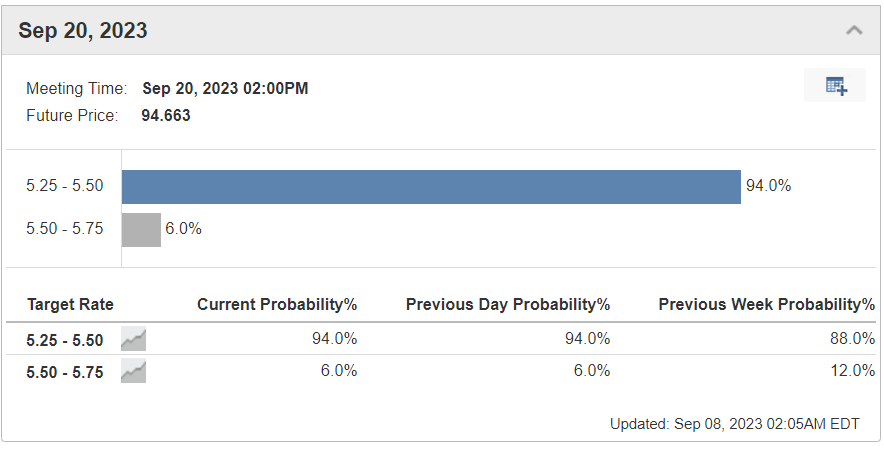

Согласно созданному Investing.com инструменту мониторинга за ставкой по федеральным фондам ФРС, по состоянию на утро пятницы рынки оценивали вероятность паузы в повышении ставок на сентябрьском заседании в 94%, а вероятность повышения ставок на 25 базисных пунктов — в 6%.

Источник: Investing.com

Однако открытым остается вопрос о том, что будет делать ФРС после сентября, а вероятность повышения ставок в будущем пока не сбрасывается со счетов.

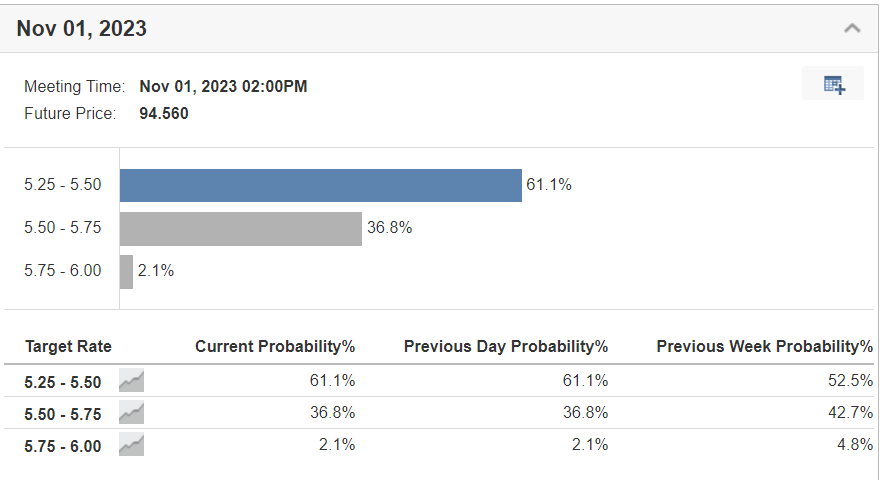

Трейдеры сейчас оценивают приблизительно в 40% вероятность того, что ФРС повысит ключевую процентную ставку на четверть процентного пункта до 5,50–5,75% на своем ноябрьском заседании.

Источник: Investing.com

Между тем, надежды на понижение ставок к началу 2024 году почти испарились.

С учетом растущей неопределенности относительно планов ФРС, на следующей неделе будет многое на кону при том, что продолжающееся с начала 2023 года ралли акций начинает глохнуть на фоне повышения доходности облигаций, скачка цен на нефть и роста доллара.

Среда, 13 сентября: ИПЦ США

После того, как председатель ФРС Джером Пауэлл подтвердил, что его основной целью остается восстановление контроля над инфляцией, публикуемый на следующей неделе ИПЦ окажет решающее влияние на планы ФРС до конца этого года.

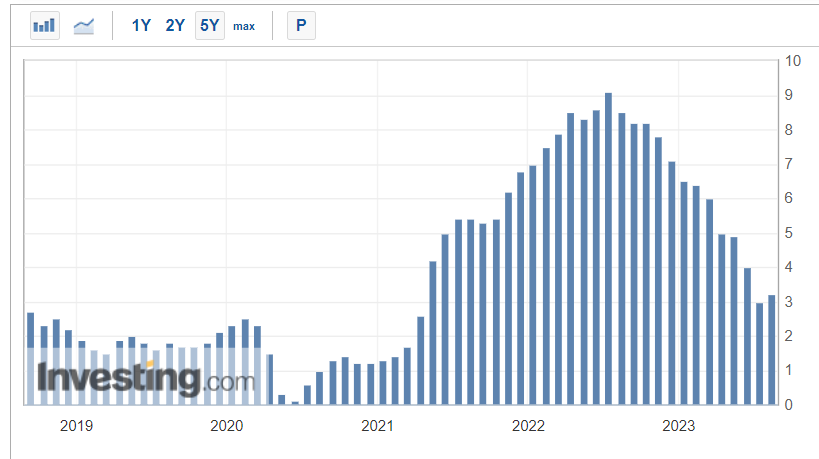

Данные за август будут опубликованы в среду, 13 сентября, в 08:30 ET (15:30 мск) и, вероятно, будут свидетельствовать о том, что темпы роста цен по-прежнему существенно превышают приемлемый с точки зрения ФРС уровень 2%.

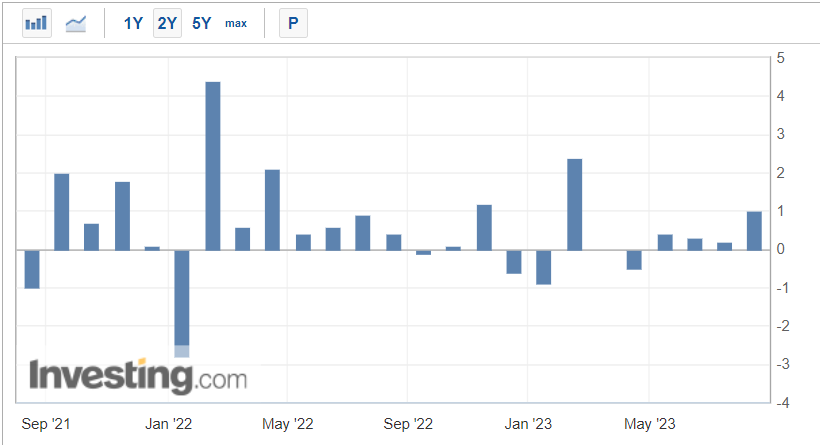

Согласно прогнозу Investing.com, месячный ИПЦ составит 0,5% по сравнению с 0,2% в июле. Годовой показатель прогнозируется на уровне 3,4% по сравнению с 3,2% в предыдущем месяце.

Источник: Investing.com

Между тем, месячный базовый ИПЦ, не учитывающий цены на продукты питания и энергоносители, согласно прогнозам, составил в августе 0,2%, как и в июле. Прогноз для годового показателя составляет 4,5% по сравнению с 4,7% в июле.

Источник: Investing.com

Руководители ФРС пристально следят именно за базовым показателем. По их мнению, он точнее позволяет судить о будущем направлении инфляции.

Мой прогноз:

• Я считаю, что эти данные подчеркнут существенный риск нового всплеска инфляции, который вынудит ФРС поднять процентные ставки по крайней мере еще один раз до конца 2023 года и затем дольше удерживать их на высоких уровнях.

• Учитывая недавний скачок цен на энергоносители, инфляционное давление, как мне кажется, снова усилится в ближайшие месяцы, что приведет к очередной волне инфляции, а она, в свою очередь, вынудит ФРС продолжать предпринимать меры для борьбы с растущими потребительскими ценами.

• При продолжении восходящего тренда на рынках нефти и газа к концу этого года ИПЦ может снова подняться выше 5,1–5,5%. Я считаю, что повышенные уровни инфляции, возможно, будут сохраняться дольше, чем сейчас ожидают финансовые рынки.

• С учетом этого борьба ФРС с инфляцией еще далека от завершения.

Четверг, 14 сентября: розничные продажи и индекс цен производителей

Принимая во внимание зависимость решений ФРС от поступающих данных, инвесторы уделят пристальное внимание свежей статистике по розничным продажам, а также индексу цен производителей за август, которые будут опубликованы в четверг, 14 сентября, в 08:30 ET (15:30 мск).

Эти данные обладают дополнительным весом в этом месяце, поскольку они станут последней порцией статистики, которую получит ФРС, прежде чем принять решение по ставкам в среду, 20 сентября.

После того, как в прошлом месяце розничные продажи показали сильнейший месячный рост с февраля, главный вопрос теперь заключается в том, будут ли потребительские расходы оставаться достаточно сильными, чтобы ФРС могла продолжить усилия, направленные на замедление экономики.

Согласно прогнозу экономистов, основной показатель покажет рост на 0,4% к предыдущему месяцу благодаря улучшению продаж автомобилей. Базовые розничные продажи, не учитывающие автомобили и бензин, как ожидается, выросли на 0,5%.

Источник: Investing.com

На долю автомобильного сегмента приходится порядка 20% розничных продаж, но он, как правило, отличается повышенной волатильностью и искажает основной тренд. По этой причине базовый показатель считается более надежным индикатором трендов расходов.

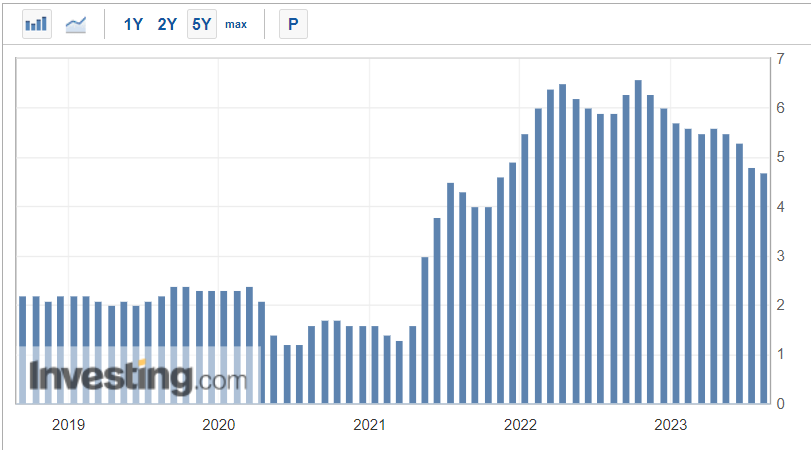

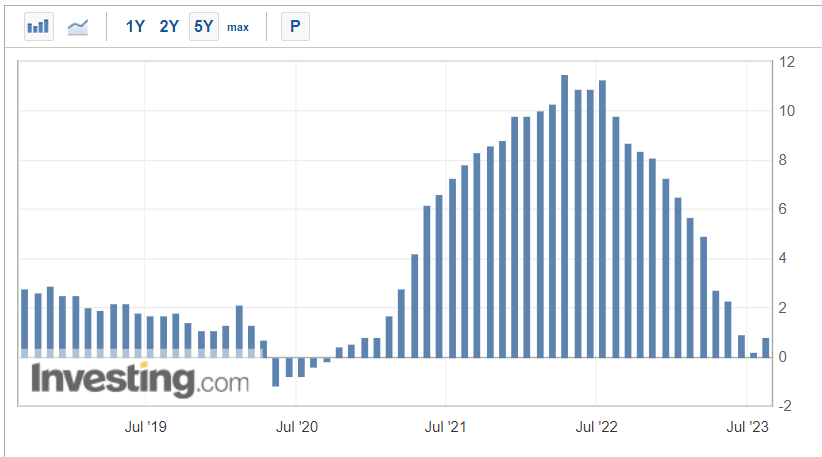

Между тем, свежие данные по ценам производителей тоже станут пищей для размышлений в плане инфляции. Общий годовой индекс цен производителей за август прогнозируется на уровне 1,3% по сравнению с 0,8% в июле.

Если прогноз подтвердится, это будет означать, что цены производителей ускорились м/м уже второй месяц подряд.

Источник: Investing.com

Между тем, годовой базовый индекс должен опуститься до 2,3% с 2,4%, оставшись на неприемлемо высоком для ФРС уровне.

Мой прогноз:

• Эти два отчета, как мне кажется, подтвердят сохраняющуюся силу экономики при поразительной устойчивости потребительских расходов, что, в свою очередь, побудит ФРС предпринимать более активные меры для того, чтобы «остудить» экономику, обуздав тем самым цены.

• В своем выступлении на экономическом симпозиуме в Джексон-Хоул (Вайоминг) Пауэлл заявил, что центробанк будет проявлять осмотрительность при принятии решения о дальнейшем ужесточении денежно-кредитной политики, при этом он дал ясно понять, что ФРС пока не пришла к заключению, что ключевая ставка достаточно высока, чтобы гарантировать возврат инфляции к целевому уровню 2%.

• С учетом всех обстоятельств инвесторам, возможно, следует проявлять бдительность в ближайшее время, поскольку текущая ситуация, по моему мнению, не располагает к тому, чтобы наращивать позиции в акциях.

Не забывайте заглядывать в InvestingPro, чтобы оставаться в курсе рыночных тенденций и понимать, что они означают с точки зрения ваших торговых решений.

***

Дисклеймер: На момент написания статьи у меня была открыта длинная позиция по Dow Jones Industrial Average через фонд SPDR Dow ETF (DIA). У меня также была открыта длинная позиция по биржевым фондам Energy Select Sector SPDR ETF (NYSE:XLE) и Health Care Select Sector SPDR ETF (NYSE:XLV). Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.