Американский рынок акций завершил вчерашние торги снижением после более «ястребиных», чем ожидалось, прогнозов на 2024 и 2025 годы от ФРС. По ожиданиям центробанка, к концу 2024 года ставки будут находиться на уровне 5,1%, что подразумевает их снижение всего на 50 базисных пунктов в следующем году.

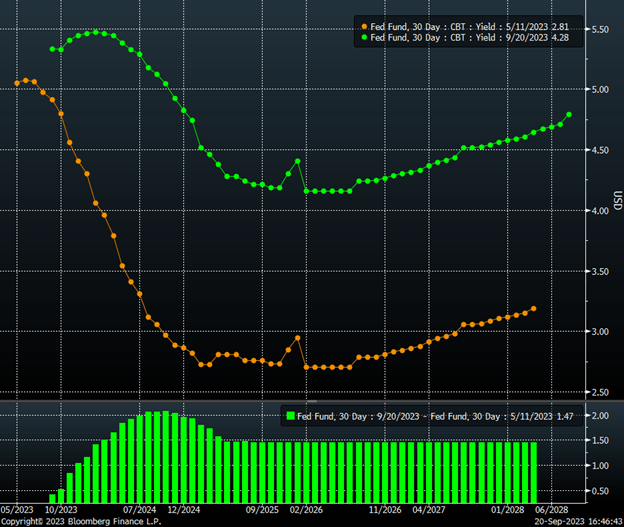

Это существенное отклонение от рыночных ожиданий по состоянию на середину мая. Декабрьские фьючерсы на ставку по федеральным фондам ФРС тогда торговались по 2,86%.

Сейчас они торгуются по 4,8% и, вероятно, со временем продолжат рост в сторону целевого уровня ФРС 5,1%, что означает разницу более чем в 200 базисных пунктов.

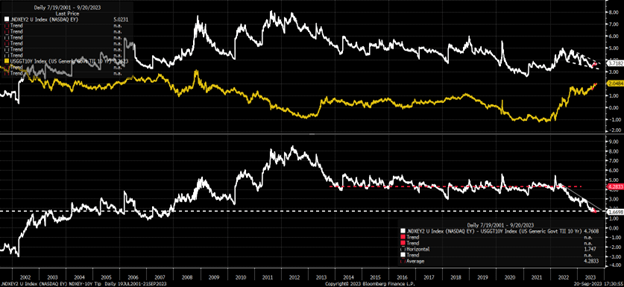

Здесь важно отметить, что на фоне начавшегося в середине мая повышения реальных ставок доходность прибыли Nasdaq снизилась, в результате чего между этими двумя показателями образовалась дивергенция. Рынок акций ждал много понижений ставок в 2024 году, и доходность прибыли в результате снижалась.

Эти ожидания оказались ошибочными. ФРС вот уже не один месяц дает понять, что будет дольше сохранять высокие ставки.

Центробанк сигнализировал о том, что не собирается снижать ставки в сколько-нибудь скором времени. Если ставки и будут понижены, это будет не более чем коррекцией в соответствии со снизившейся инфляцией, а реальные ставки будут оставаться ограничительными.

Спред между доходностью прибыли Nasdaq и реальной доходностью 10-летнего долга по состоянию на 11 мая достигал 2,7%. Теперь же он составляет всего 1,7%, снизившись на 100 базисных пунктов.

Только вдумайтесь: чтобы восстановить спред 11 мая, доходности прибыли Nasdaq нужно будет вырасти до 4,7% с текущих 3,7%.

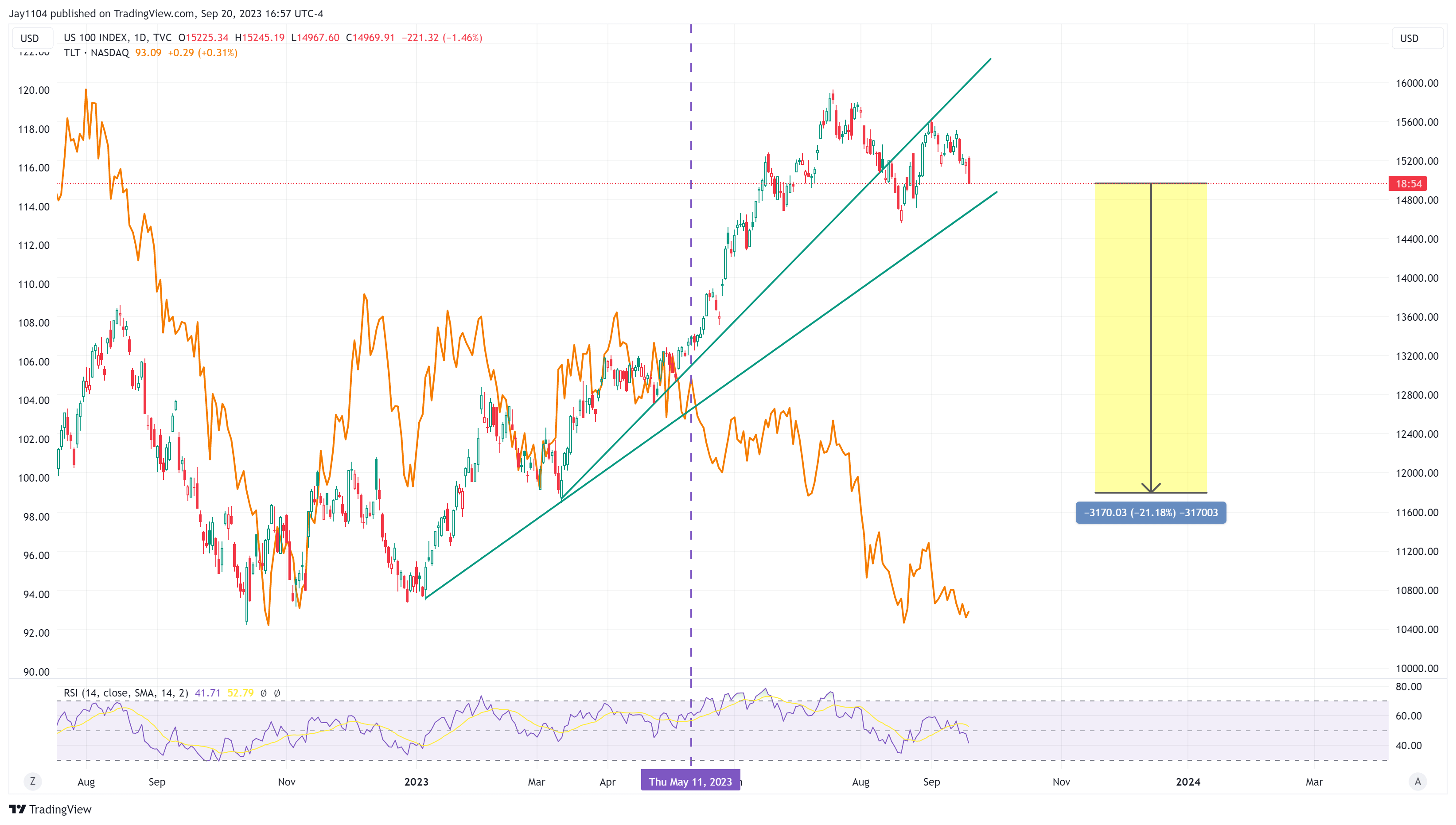

Коэффициент P/E у Nasdaq для этого должен будет снизиться с текущих 27,0 до 21,3, что соответствует падению на 21,1%. При таком снижении индекс оказался бы на минимумах 13 марта.

Рынок акций, похоже, сделал неверную ставку на направление процентных ставок. Если ставки продолжат расти, то логично ожидать, что увеличится и доходность прибыли Nasdaq, что приведет к снижению коэффициента P/E.

Более того, Пауэлл накануне дважды заявил, что нейтральные процентные ставки могут оказаться более высокими, чем ожидалось первоначально, а значит, центробанку, возможно, придется повысить ставки больше одного раза.

Его комментарии на пресс-конференции дали четко понять, что у ФРС нет фиксированного плана для процентных ставок. Я бы сказал, что центробанк будет реагировать на новые поступающие данные и в конечном счете не имеет понятия, что будет происходить дальше.

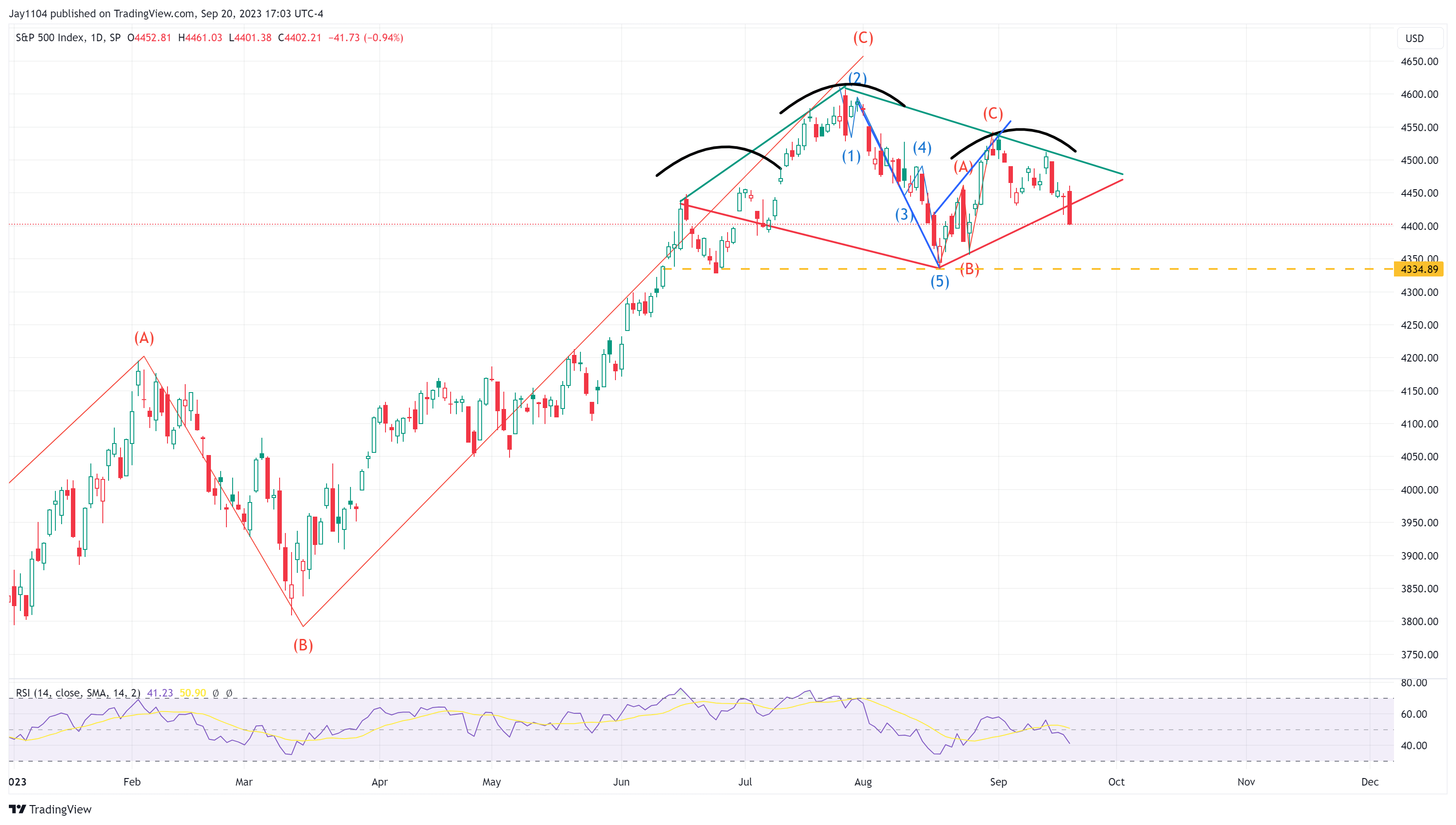

S&P 500: падение продолжится?

С технической точки зрения, индекс S&P 500, похоже, совершил пробой из паттерна «бриллиант». Если так и есть на самом деле, индекс может достаточно быстро достигнуть уровня 4330.

Пробой уровня 4330, вероятно, будет также означать пробой «линии шеи» паттерна «голова и плечи», что будет свидетельствовать о потенциале для дальнейшего снижения.

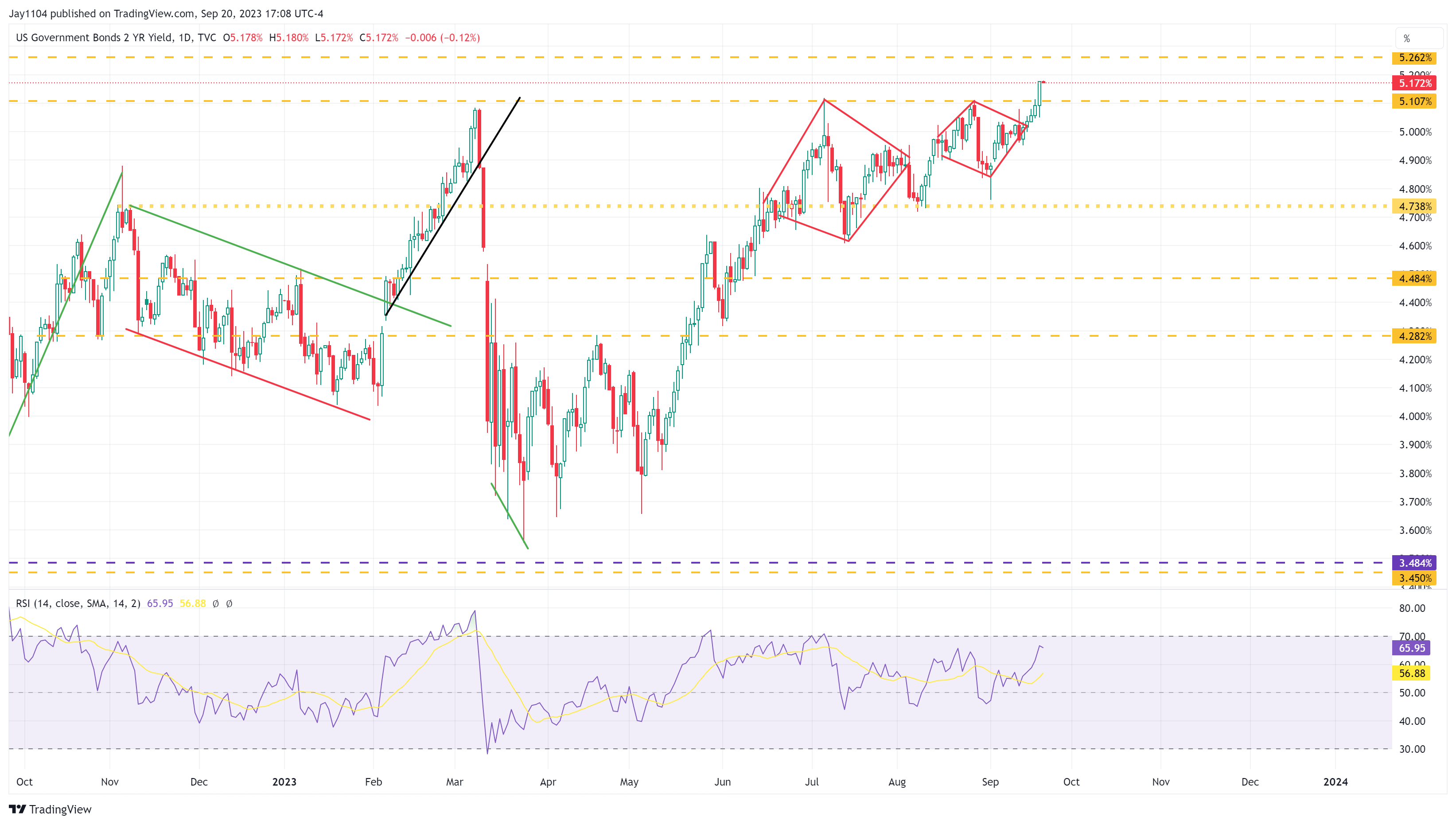

Пробой на графиках доходности трежерис

На графике доходности 10-летних трежерис вчера произошел важный пробой сразу двух уровней сопротивления, прервавший продолжавшийся месяц период консолидации.

Пробой также произошел на графике доходности 2-летних трежерис на уровне 5,1%, положив конец почти 6-месячной консолидации. После закрытия на 5,17% доходность теперь, похоже, нацелится на уровень 5,25%, от которого ее теперь отделяет всего 8 базисных пунктов.

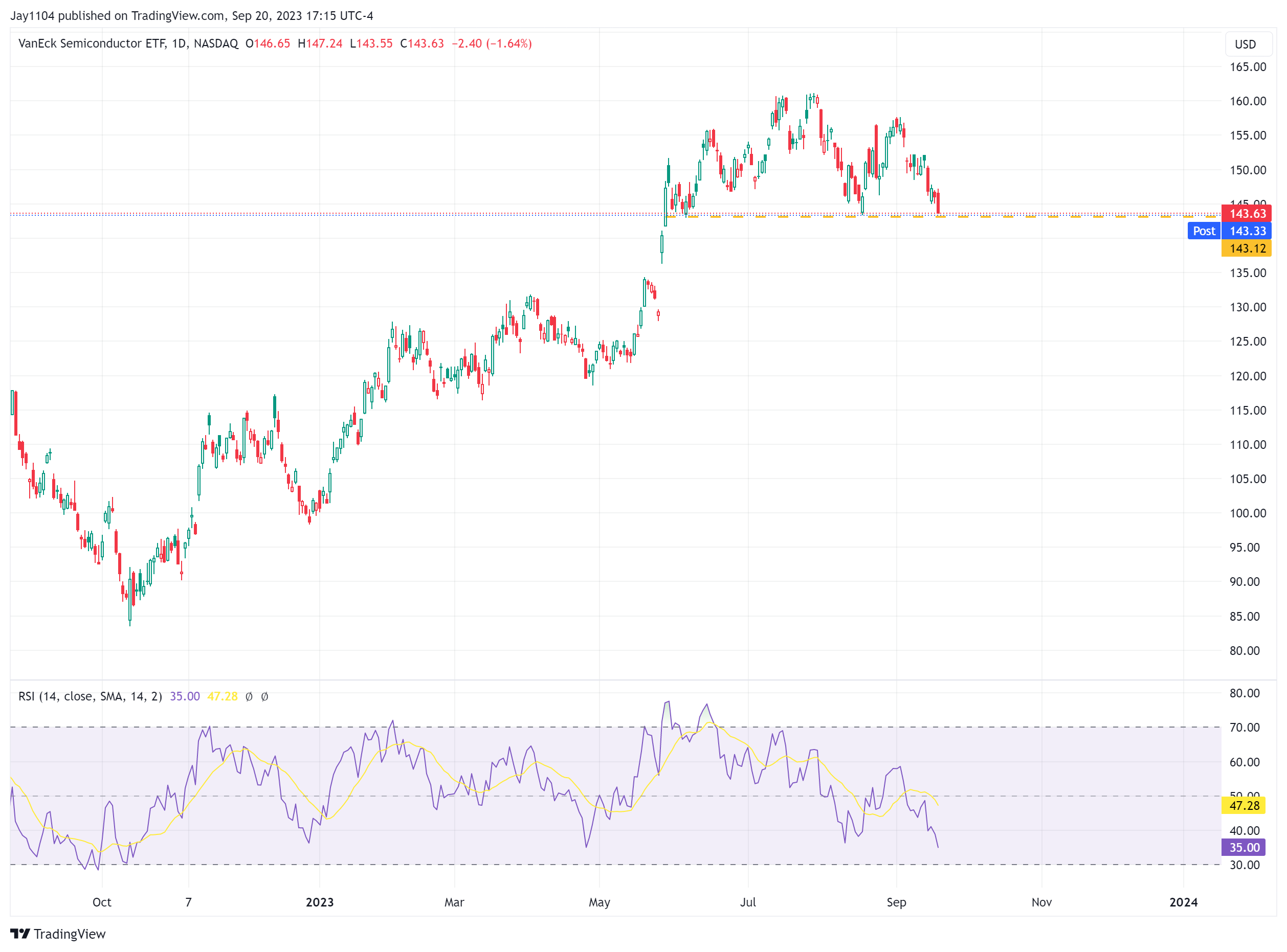

Полупроводниковый сектор тестирует поддержку

Биржевой фонд полупроводникового сектора VanEck Semiconductor ETF (NASDAQ:SMH) оказался на ключевом уровне поддержки $143,50. На графике вплоть до уровня $129 имеются крупные незаполненные гэпы. Уровень $143,50 — важный рубеж, пробой которого станет сигналом о «медвежьей» динамике для этого ETF.

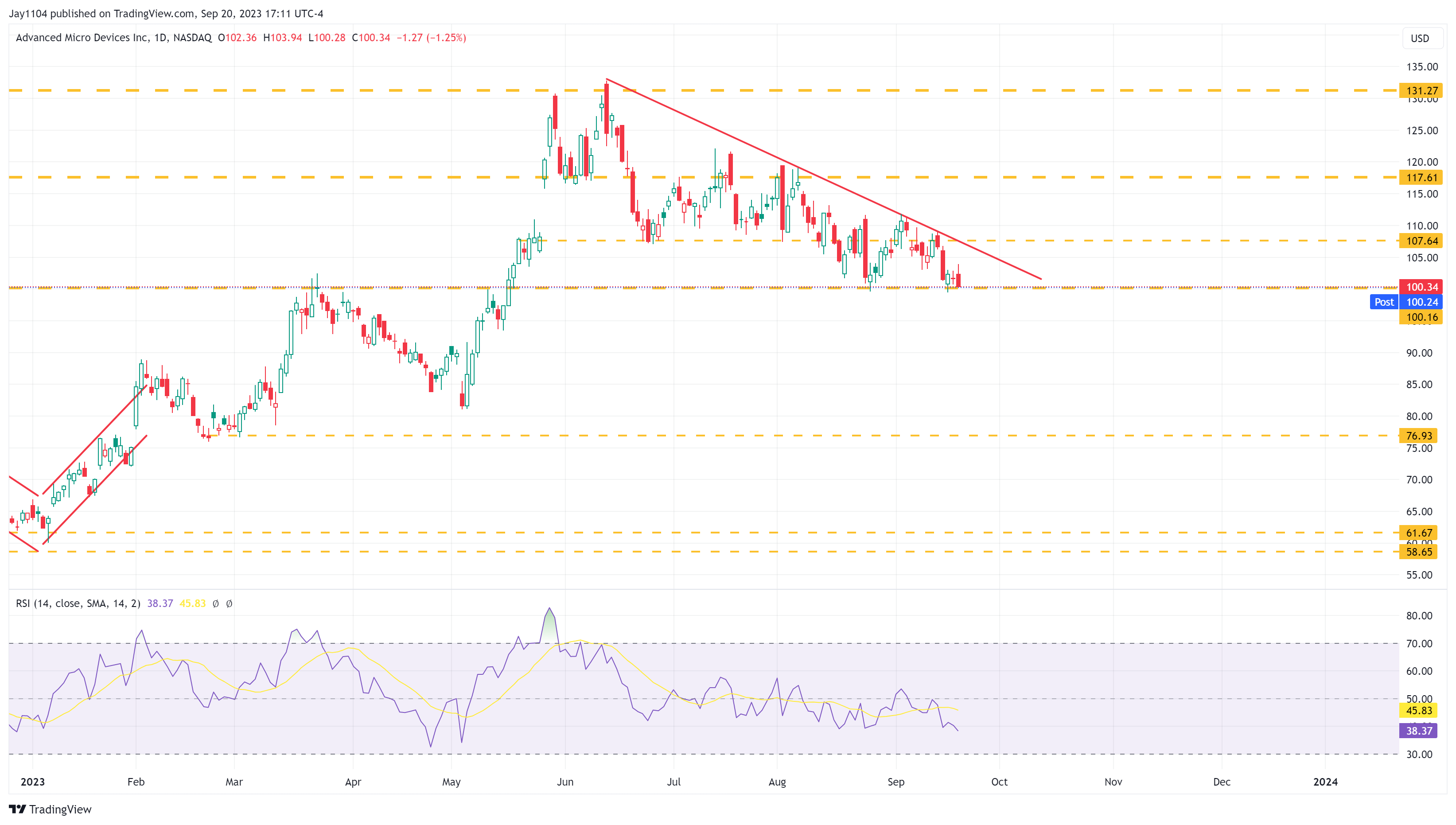

Акции Advanced Micro Devices (NASDAQ:AMD) торгуются у поддержки $100. Ее пробой приведет к падению примерно до $93, если не до $81.

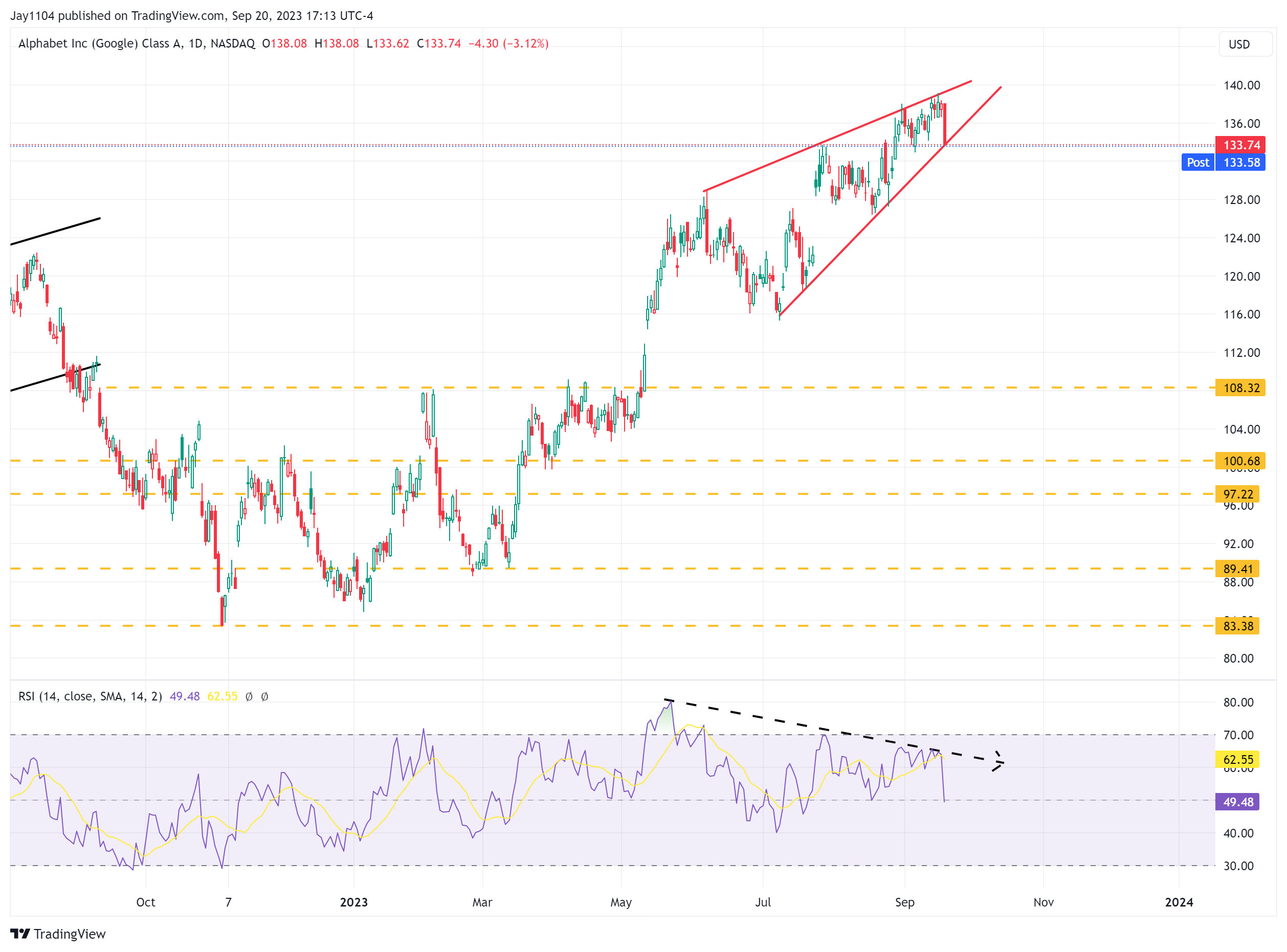

Что ждет акции Alphabet?

На графике акций Alphabet (Nasdaq:GOOGL), похоже, сформировался паттерн «растущий клин», а также есть гигантский незаполненный гэп на $122 и еще один на $111, при этом индикатор RSI демонстрирует склонность к снижению.

Всю необходимую вам информацию вы можете найти на InvestingPro!