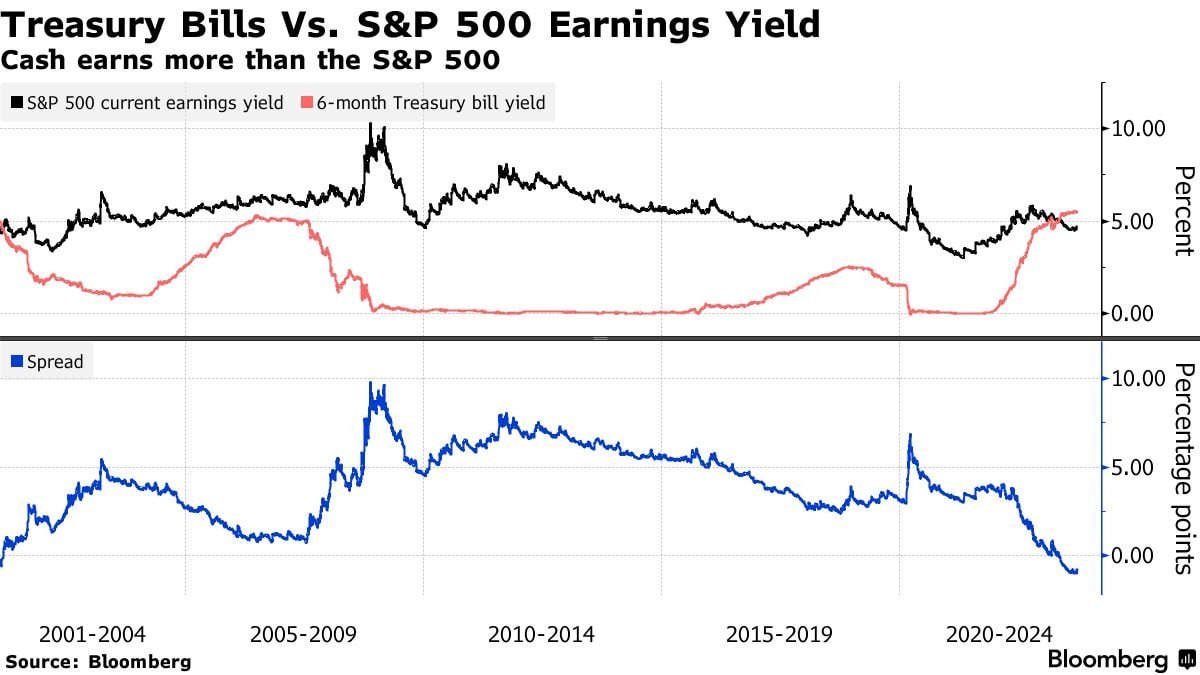

Bloomberg недавно в очередной раз указал на то, что акции в данный момент непривлекательны на фоне облигаций, аргументировав данное утверждение графиком ниже.

Что это за график?

Это разница между доходностью 6-месячных трежерис США и ставкой доходности S&P 500. Ставка доходности S&P 500 (earnings yield, назовем его EY) – это отношение совокупной прибыли компаний из индекса к капитализации, т.е. обратный показатель P/E.

Получается, что EY как бы отражает показатель чистой маржи для держателей акций: сколько прибыли приносит компания на каждый вложенный ими доллар в акции. Это имеет косвенную связь с дивидендами, ведь чем выше прибыльность и ниже капитализация, тем выше дивдоходность.

Если EY ниже доходности трежерис, выходит, что инвесторам куда выгоднее вкладываться в безрисковые инструменты, чем в рискованный рынок акций, где потенциальная доходность даже ниже. Исходя из сухой теории, это должно привести к обвалу рынка.

Стоит ли серьёзно относиться к этому показателю? И да, и нет. Тут сразу отметим несколько моментов:

• Во-первых, показатель отражает текущую, а не форвардную прибыльность компаний, которая в будущем будет расти (на чем, собственно, рынки и держатся).

• Во-вторых, люди покупают акции не только ради дивидендов, но и для участия в будущем росте их стоимости, иначе зачем бы инвесторы вкладывали деньги в убыточные компании?

• С другой стороны, по этому индикатору S&P 500 в данный момент наиболее перекуплен со времён пузыря доткомов. То есть что-то нехорошее определённо намечается.

Мы считаем так: воспринимать этот индикатор стоит как одну из многих мер оценки индекса, степень его перекупленности или перепроданности.

Если EY меньше доходностей по облигациям, это отнюдь не значит, что все акции хуже бондов, и от них нужно избавляться. Просто для каждого времени наиболее подходящей является определенная категория инструментов.

Например:

• Неинтересны в данный момент акции крупных компаний и бигтехов, которые имеют низкий потенциал роста из-за высокой стоимости

• Интересными можно назвать облигации, торгующиеся ниже номинала из-за высокой ставки ФРС, а также циклические акции, находящиеся на дне (ритейл, солнечная энергетика, офисные REIT и пр.) за счет их перепроданности.

То есть в акциях остается очень много привлекательных опций, а облигации являются весьма ценной альтернативой.