Американский рынок акций завершил вчерашние торги у флэтовой линии после снижения по ходу сессии. Главным катализатором отскока стало падение доллара перед публикуемыми сегодня данными по занятости. Индекс S&P 500 в основном консолидировался последние две торговые сессии и второй день подряд не смог пробить уровень 4270.

Если абстрагироваться от сегодняшнего отчета по занятости, то на графике ниже мы увидим паттерн «расширяющийся клин», который напоминает «медвежий флаг», а это означает, что следующий пробой S&P 500 будет пробоем вниз с падением в сторону 4150.

Отчет по занятости вряд ли сильно изменит ситуацию, если только он не окажется крайне слабым или очень сильным. Опубликованный накануне отчет по числу рабочих мест ADP попридержал долговой рынок, правда он плохо коррелирует с официальными данными по занятости. Не думаю, что доходность на долгом конце кривой сильно снизится с текущих уровней, если исходить из прогнозов ФРС для ставок на 2024 и 2025 годы, а это означает, что вероятность снижения акций сохраняется.

Доходность облигаций в последнее время росла главным образом ввиду более сильных, чем ожидалось, макроданных, а также благодаря тому, что рынок наконец-то поверил прогнозам ФРС. Последняя волна роста доходности 10-летних трежерис началась после публикации 1 сентября отчета по занятости.

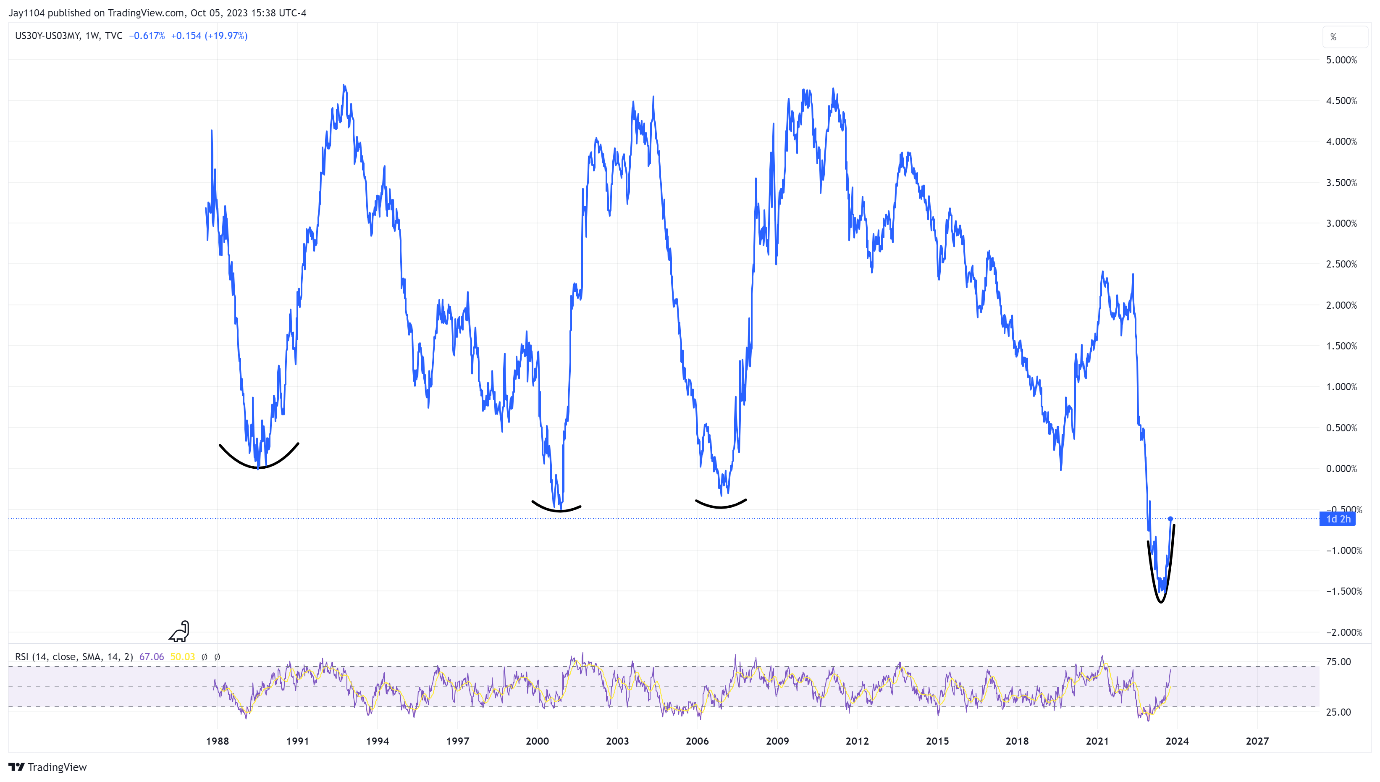

Тем временем, кривая доходности сейчас становится более крутой, что можно наглядно проследить по спреду 30-летних и 3-летних трежерис.

Этот процесс, как только он начинается, обычно продвигается очень быстро и доходит до завершения. Кривая становится более крутой потому, что доходность 30-летних трежерис увеличивается относительно доходности 3-летних трежерис, что, в свою очередь, происходит вследствие прогнозов ФРС и мнения рынка о том, что экономика находится в хорошей форме. Однако рост ставок и более крутая кривая доходности означают ужесточение финансовых условий, а это приведет к замедлению экономической активности, что, как показывает опыт прошлого года, негативным образом отразится на акциях.

Можно предположить, что крутизна кривой доходности продолжит увеличиваться, если только сегодняшние данные по занятости не преподнесут большой неприятный сюрприз.

График биржевого фонда iShares MSCI ACWI ETF (NASDAQ:ACWI) не внушает оптимизма. Фонд упал ниже поддержки $93,25, которая раньше была сопротивлением, и сейчас торгуется чуть выше сопротивления в районе $90,50.

Пробой выше $93,25 дался ACWI очень нелегко, и когда в конце сентября цена упала ниже этого уровня, она попыталась совершить отскок, но снова безуспешно. На данном этапе фонд с легкостью может упасть к $85.

Дни NVIDIA (NASDAQ:NVDA), возможно, сочтены. Акции консолидируются, формируя «медвежью» дивергенцию с RSI. Формирующаяся техническая фигура похожа не незавершенный паттерн разворота. К сожалению, нам придется подождать и посмотреть, сформируется ли следующее «плечо» и, если да, то когда. Это означает, что акции все еще могут сначала вырасти. При этом не исключено также, что они упадут. И все же, при росте бумаги, вероятно, остановятся, заполнив гэп на $469.

Всю необходимую вам информацию вы можете найти на InvestingPro!