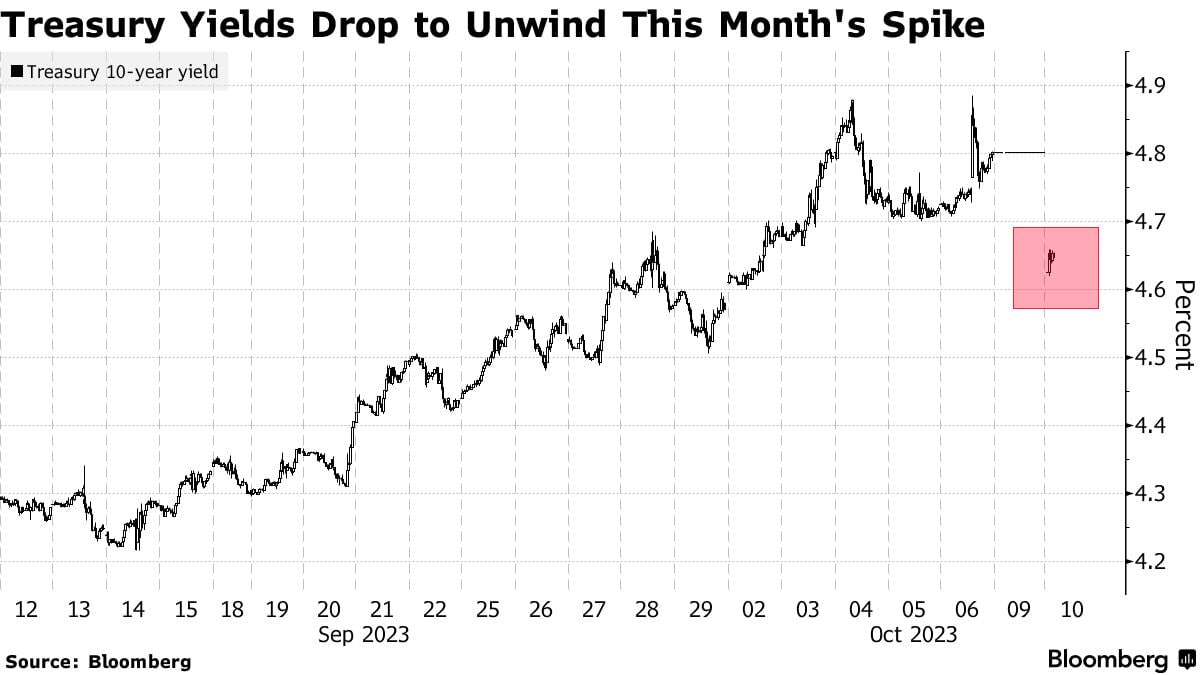

Во вторник 10-летние трежерис показывали лучшую с марта 2023 динамику. Доходности упали с 4,8% до 4,6%+. Однодневное падение сразу на 18 б.п. считается очень резким для долгового рынка. Понятно, что это снятие перепроданности, которая накопилась за последние недели. Но тем не менее в трежерис после радикального падения наступила некоторая стабилизация.

Также рынки свопов снизили вероятность повышения ставки ФРС на ближайшем заседании. Теперь она составляет ~30% в декабре-январе против ~45% ранее. На ноябрьском заседании прогнозируется пауза с вероятностью 90%.

Что послужило поводом такого движа?

Чиновники ФРС выступили с непривычными после сентября «голубиными» тезисами. Главный из них таков:

Доходности трежерис слишком сильно выросли. Рост доходностей был эквивалентен повышению ставки ФРС. Это является поводом для того, чтобы сделать паузу в ноябре и не повышать ставку.

Таким образом, ФРС пытается стабилизировать рынок долга. Помимо того, что Йеллен снизила объем размещений, чиновники проводят и словесные интервенции. Чем массово и занялись представители ФРС. Крушение долгового рынка никому не нужно.

Рынок отреагировал позитивом. S&P 500 развернулся после нисходящего тренда, который продлился аж середины июля. Впереди также сезон отчётностей. Если он окажется удачным, мы снова увидим рост к 4500-4600 пунктам. Ожидаем, что сейчас мы находимся в начале Санта-ралли, которое может продлиться 1.5-3 месяцев.

Долгосрочно, конечно, конъюнктура никак не улучшилась. Риски рецессии все также высоки. Следует готовиться к этому сценарию. Но пока у нас локальный разворот, работаем с текущей конъюнктурой.