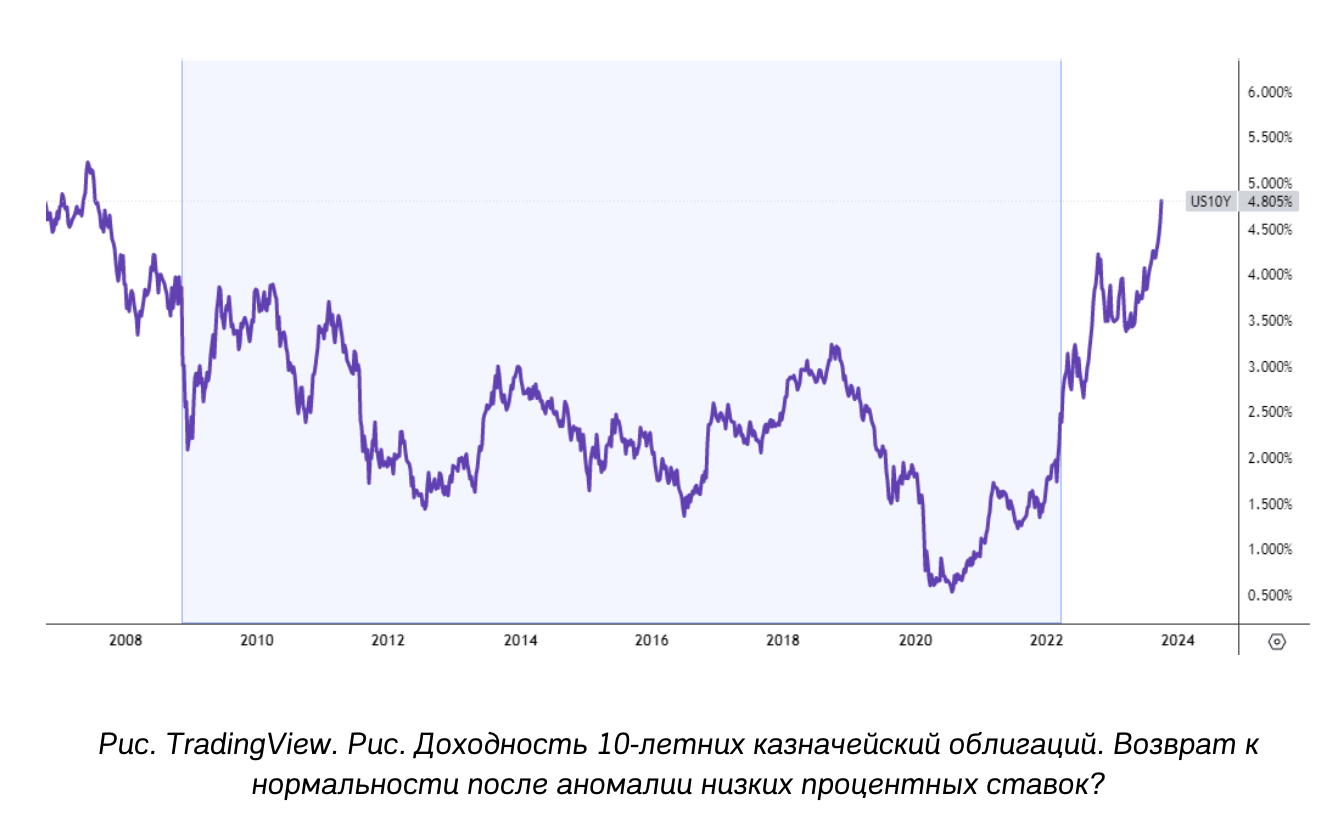

На прошедшей неделе рынки преследовали опасения по поводу обострения геополитики и продолжающейся тенденции более высоких ставок (доходность 10-летних казначейских облигаций США на рекордах за 16 лет). Геополитические риски выходят на передний план у инвесторов. Краткосрочные это опасения или нет — ещё предстоит узнать.

Нефть марки Brent после скачка в ПТ на 5,6% торгуется немного в красном утром в ПН, облигации снова продаются (доходность растёт), фьючерсы на акции немного в зелёном. Т.е. рынок не особо обеспокоен новостями за выходные.

До сих пор конфликт удаётся удерживать в рамках территории, на которой он обострился. Ключевым риском по-прежнему остаётся увеличение масштабов боевых действий. Предпринимаются дипломатические усилия.

В первой части прошлой недели было ощущение, что конфликт играет на руку рынку акций в США, т.к. бегство инвесторов в убежище способствовало снижению доходности казначейских облигаций с максимальных уровней этого года (инвесторы покупали облигации). К среде S&P 500 показывал рост на 1,5%, что также поддерживалось комментариями чиновников ФРС (которых выступало на прошлой неделе около 10 человек) о том, что ЦБ США, вероятно, нет необходимости повышать процентные ставки в этом цикле, т.к. более высокая доходность облигаций по сути делает эту работу за них (ужесточаются финансовые условия).

Причём текущий скачок долгосрочных ставок, вероятно, сделал за ФРС даже двойную работу, из-за чего риск для чиновников сместился в сторону того, чтобы «не сделать слишком много» касательно процентных ставок. Более высокие ставки рискуют чрезмерно замедлить экономику, что приведёт при худшем сценарии к рецессии (экономическому спаду).

С последнего заседания ФРС в сентябре многое изменилось. Чиновники, вероятно, как и другие участники рынка, не ожидали такого роста долгосрочных ставок. Теперь, помимо непосредственной борьбы с инфляцией, ключевой задачей для них будет являться обеспечение финансовой стабильности. В четверг в США вышли данные по инфляции за сентябрь. И хотя, если смотреть на базовую инфляцию, цифры вышли в рамках ожиданий, то более детальный взгляд на данные («под капотом») не принёс положительных моментов.

Ник Тимираос, главный инсайдер по ФРС из The WSJ, отметил:

«Недавний прогресс в снижении инфляции остановился в сентябре, что стало последним признаком того, что путь к полному исчезновению ценового давления остаётся неровным».

Цены в сфере услуг, в особенности в тех категориях, на которые чиновники обращают особенно пристальное внимание, немного ускорились, по сравнению с тенденцией последних месяцев. Я бы сказал – в этом отчёте не было ничего хорошего, но также и ничего плохого.

Более «липкие» данные по CPI привели к резкому скачку доходности облигаций в ЧТ, что свело на нет половину попыток на корректировку ставок в более низкую сторону.

Акции не устояли и снизились в ЧТ и в ПТ. И хотя в ПТ доходность вновь упала – это было связано скорее с бегством инвесторов в убежище в преддверии выходных (из-за геополитики), чем с политикой ФРС. Это в том числе привело к продажам рисковых активов – акций.

Таким образом, мы получили очередную неделю, в которой рынок пытался маневрировать между динамикой доходности облигаций (которая то падала, то росла), геополитическими рисками, комментариями чиновников о том, что рост долгосрочных ставок делает работу за них, и «липкими» данными по инфляции.

В пятницу, 13 октября, также начался сезон отчётов компаний из S&P 500 за III квартал. Впервые за год, согласно консенсус-прогнозам, S&P 500 EPS в процентах ожидается без изменений в III квартале относительно того же квартала 2022 года.

Я считаю, что сезон отчётов станет положительным катализатором для рынка акций, мы получим ралли на рынке и закончим год на сильной ноте. В отличие от конца июля, когда рынок встречал отчёты компаний за II квартал на максимумах с начала года (по фондовым индексам), текущее положение рынка и его фундаментальные оценки улучшились. Акции вступают в исторически лучший сезонный отрезок года (октябрь + ноябрь + декабрь). Потоки и техкартина рынка также улучшились.

Важнейшим фактором была и остаётся динамика доходности казначейских облигаций. Кроме геополитики и мароэкономических данных, на этой неделе на неё повлияют комментарии Джерома Пауэлла, который выступит с речью в четверг в 19:00.

Автор: Макс Фокин, аналитик по рынку США в Клубе PRO.FINANSY.