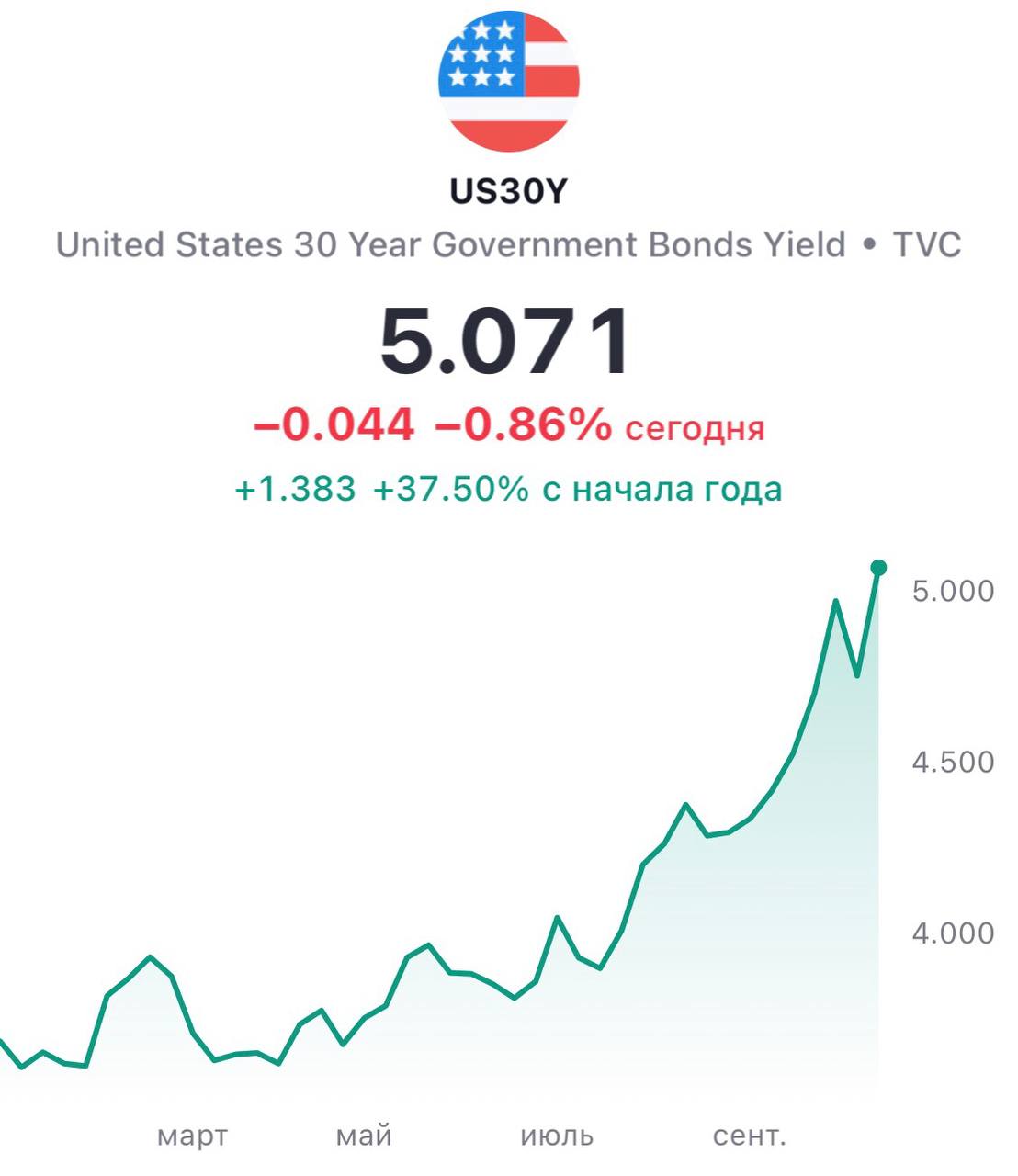

Доходность казначейских облигаций США выросла до самого высокого уровня за 16 лет. По 10-летним облигациям рост почти до 5,0%, по 30-летним – 5,1%.

1. Первая причина – устойчивость американской экономики

При стабильном росте ВВП и низкой безработице инфляция будет замедляться медленнее, а высокие ставки ФРС будет держать дольше.

Писал об этом вчера днем. Об этом же вчера вечером сказал глава ФРС.

Крепкий рост экономики и устойчивый рынок труда потребуют дополнительного ужесточения ДКП. Сигнал Пауэлла привел к дальнейшему росту доходностей.

2. Вторая причина – дефицитный бюджет

Без разовых эффектов годовой дефицит бюджета США в сентябре составил $2 трлн (более 7% ВВП). Аппетиты бюджета огромны, и снижать их не собираются. За октябрь рыночный госдолг вырос на $176 млрд – это большие величины прироста даже для американского долга.

При высоких ставках процента каждое рефинансирование долга будет повышать расходы на его обслуживание. Для стабилизации бюджета и госдолга требуется либо повышать налоги, либо снижать расходы. Такое не захочет делать ни один политик. Поэтому позитивных изменений здесь не предвидится.

Такими темпами Moody’s, последний оплот наивысшего кредитного рейтинга (AAA) США, может пересмотреть свое мнение вслед за своими коллегами из Fitch. Когда это может произойти? Да в любой день.

Не забываем. Еще меньше месяца – и в США могут НЕ успеть договориться по сокращению бюджетных статей. Тем более, что Байден запросил срочный пакет помощи Украине и Израилю на «какие-то жалкие $100 млрд». Представляю баталии в Конгрессе в самое ближайшее время.

Без смягчения политики ФРС ждать снижения доходностей не стоит. На бюджетную политику надежд нет.

Однако возникает лишь один вопрос

Как по долгам-то таким огромным рассчитываться будут, если высокие процентные ставки сохранятся еще достаточно длительное время? Таким макаром и правда доиграться можно. Так что новый привет от рейтинговых агентств, похоже, уже на носу.