Если вы решили взять отпуск на этой неделе, то вы выбрали для этого самое неподходящее время. Со вторника по пятницу нас ждет лавина макроэкономических данных. Во вторник выйдет индекс стоимости рабочей силы вместе с данными по ценам на жилье.

В среду инвесторы будут ждать данных ADP, JOLTS, отчета ISM для производственной сферы и решения по ставкам ФРС. В четверг будут опубликованы данные по затратам на рабочую силу, производительности труда вне сельского хозяйства, первичным заявкам на пособие по безработице и заказам на товары длительного пользования.

В пятницу ожидаются данные по числу рабочих мест вне сельского хозяйства и отчет ISM для сферы услуг.

Эти данные зададут тон торгам и повлияют на ожидания относительно роста ВВП за четвертый квартал.

Это означает повышенную волатильность доллара США и доходности облигаций, от которых, в свою очередь, будет зависеть динамика фондового рынка.

Доллар нацелен на рост?

Доллар, похоже, нацелен на рост, если судить по сформировавшемуся на графике «бычьему флагу». Этот паттерн может послужить фундаментом для роста индекса доллара в сторону 109,50.

Для этого американской валюте нужна помощь со стороны публикуемых на этой неделе макроданных и заявлений ФРС. И, судя по всему, доллар настроен на сильные данные и «ястребиные» заявления ФРС.

На графике евро — «медвежий флаг»

Похожий паттерн, а именно «медвежий флаг», присутствует на графике евро, что логично с учетом веса единой валюты в индексе доллара. Этот «медвежий» паттерн указывает на вероятность падения примерно к 1,03.

Доходность 10-летних трежерис консолидируется в районе 5%

Между тем, доходность 10-летних трежерис консолидируется в районе 5% и, похоже, формирует «бычий флаг», а это говорит о возможном росте к уровню 5,25%.

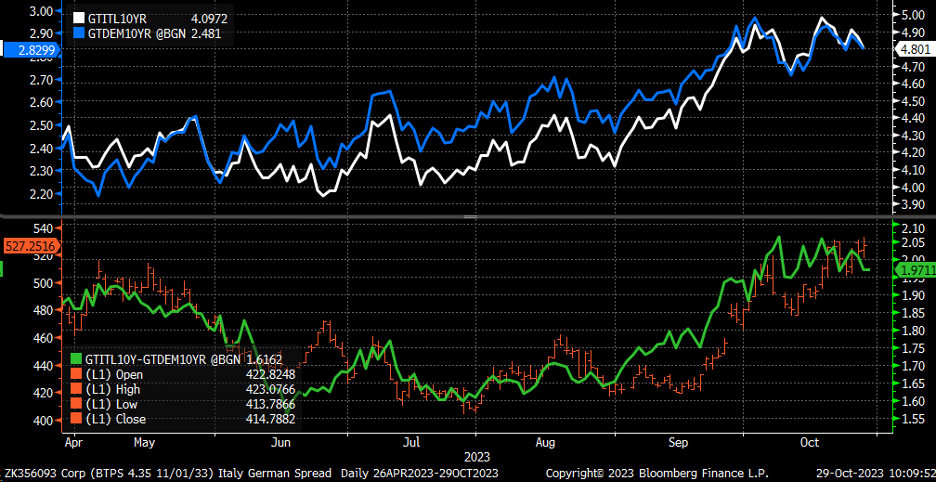

Помимо повышения доходности, мы сейчас также наблюдаем увеличение спредов — инвесторы переоценивают то, какую они получают доходность за принимаемый на себя риск.

Это происходит не только в США, но и в Европе, где наблюдается увеличение спреда по суверенному долгу Германии и Италии, в результате чего спреды по высокодоходным облигациям в США тоже увеличились.

Увеличение спредов в США привело к повышению подразумеваемой волатильности для рынка акций и росту доходности прибыли, что повлекло за собой снижение цен акций.

Вниз акции толкает не только повышение доходности, но и переоценка рисков из-за этой более высокой доходности.

Участники рынка, судя по всему, считали, что ставки будут оставаться низкими, и поэтому необходимости в переоценке рисков, по их мнению, не было. Но все изменилось

Пока доллар и ставки растут, переоценка рисков, вероятно, будет продолжаться, потому что акции не кажутся адекватно оцененными на текущих уровнях с учетом доходности облигаций.

Соотношение SPY к IEF показывает, что акции, вероятно, будут отставать от облигаций в краткосрочном периоде.

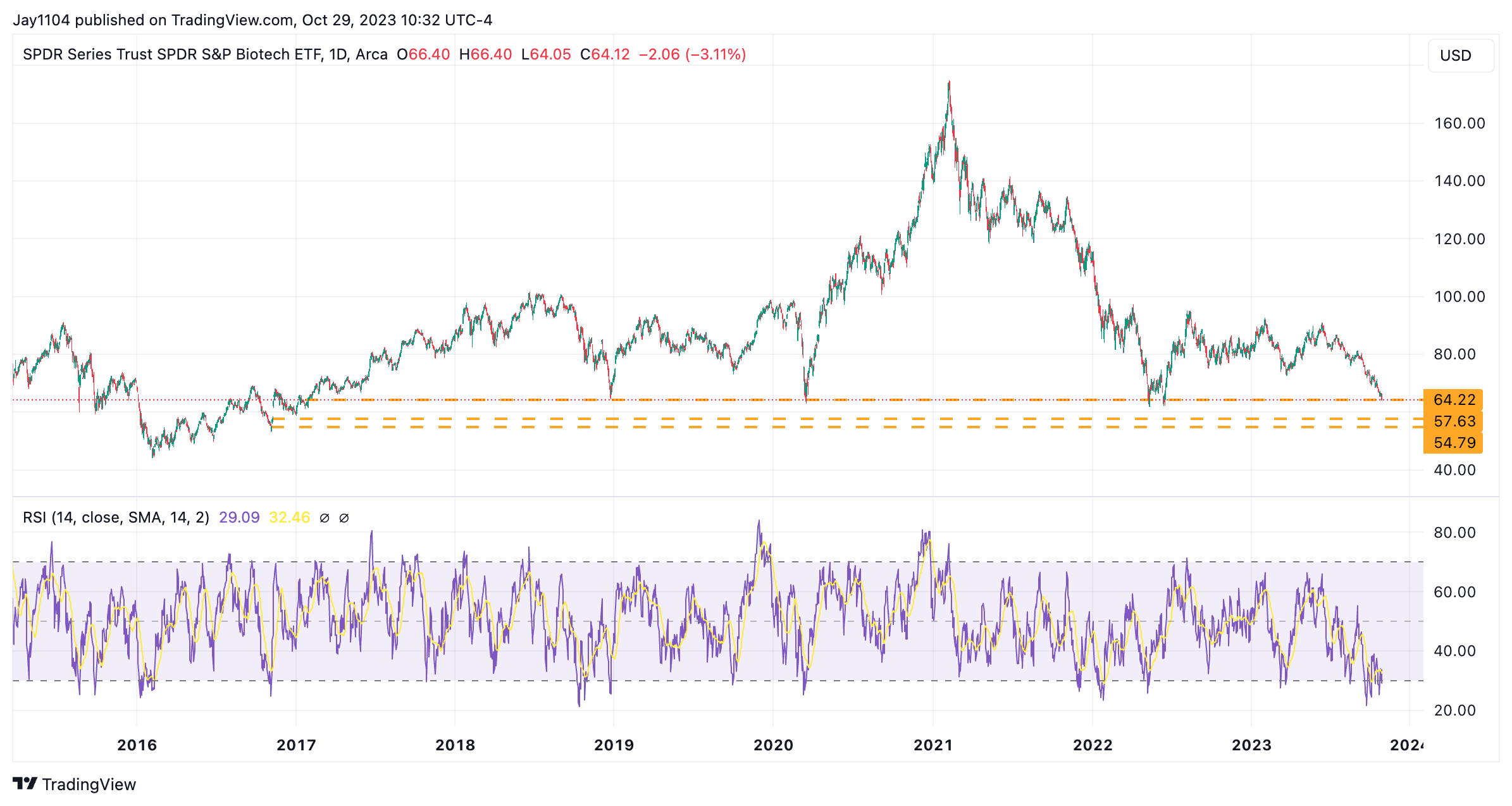

Биотехнологической сектор, вероятно, продолжит нести потери

Биржевой фонд биотехнологического сектора (XBI) упал до минимальных уровней с 2017, 2018, 2020 и 2022 годов. Что самое печальное — это падение, возможно, еще не завершено.

При пробое поддержки в районе $64 следующая поддержка будет находиться на уровнях заполненных гэпов от 2016 года $54 и $57.

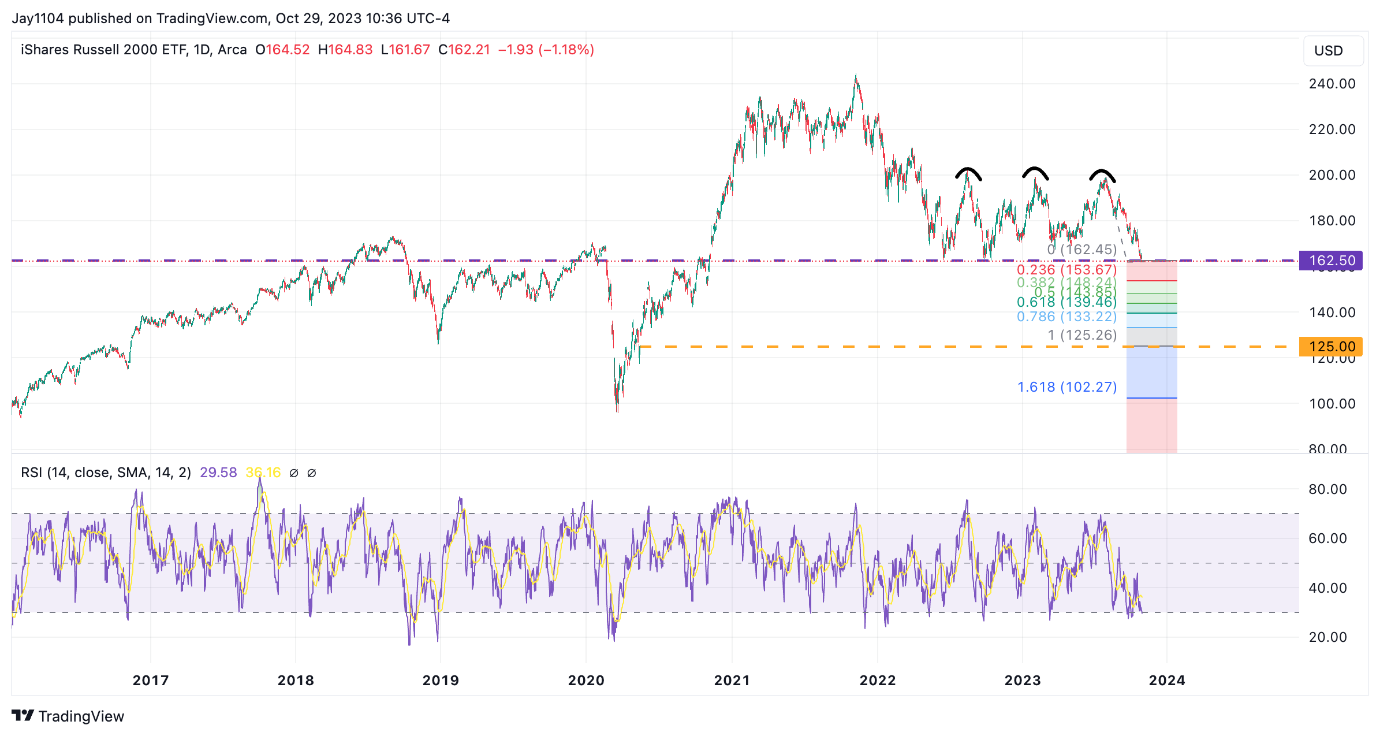

Russell 2000 вернулся на минимумы 2022 года

Когда проблемы возникают у биотехнологического сектора, тяжело также приходится акциям компаний малой капитализации. Биржевой фонд Russell 2000 (IWM) вернулся на минимумы 2022 года.

Паттерн «тройная вершина» на графике IWM не предвещает ничего хорошего, как и вероятный пробой «линии шеи» на $162,50, с учетом незаполненного гэпа в районе $127.

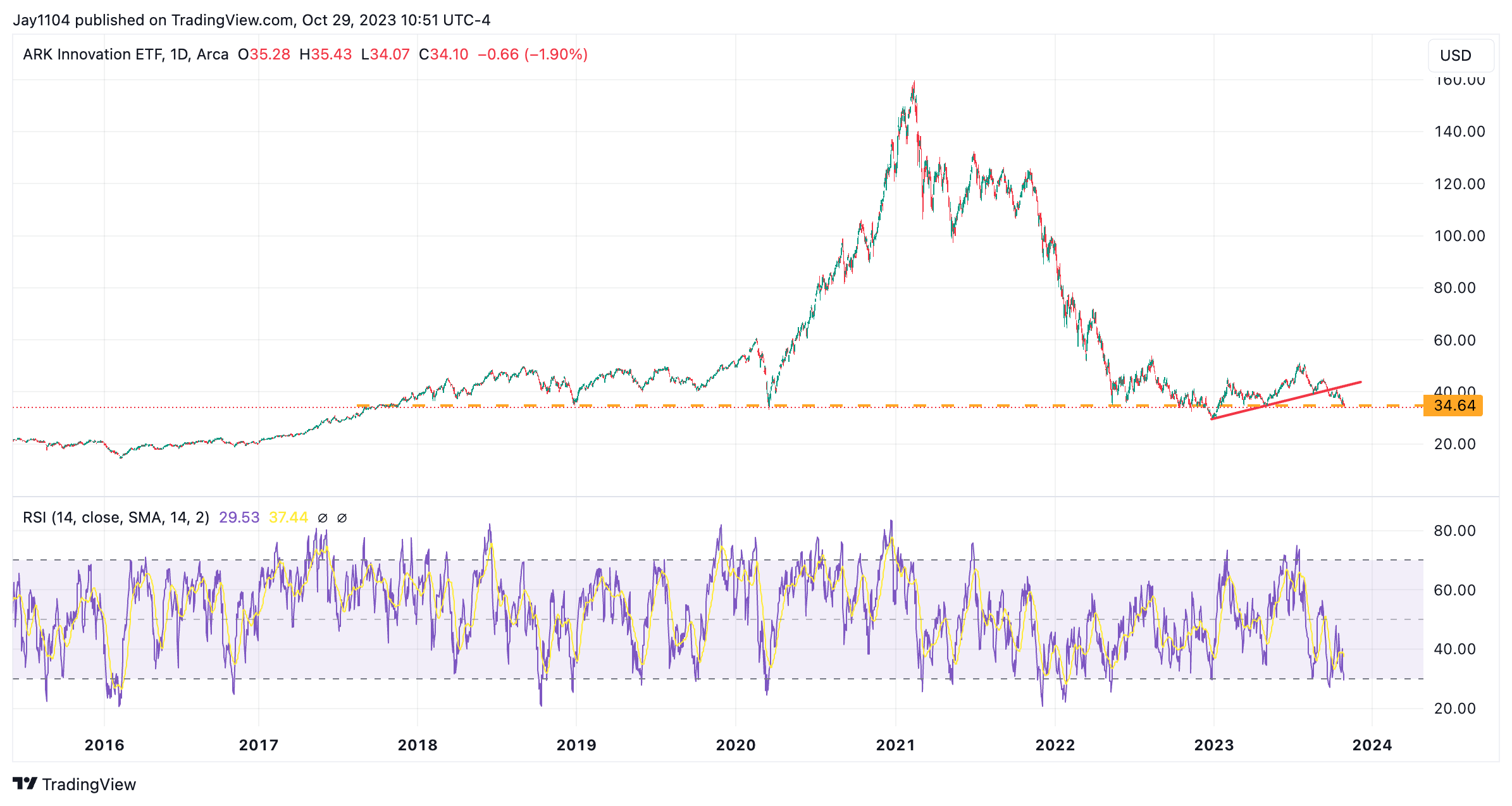

ARKK торгуется около минимумов 2017 года

В целом это сигнал о слабости активов долгосрочного роста. Именно по этой причине биржевой фонд инноваций ARKK сейчас торгуется около минимумов 2017 года.

Инвесторы начинают закладывать в ценах акций «великолепной семерки» высокие ставки

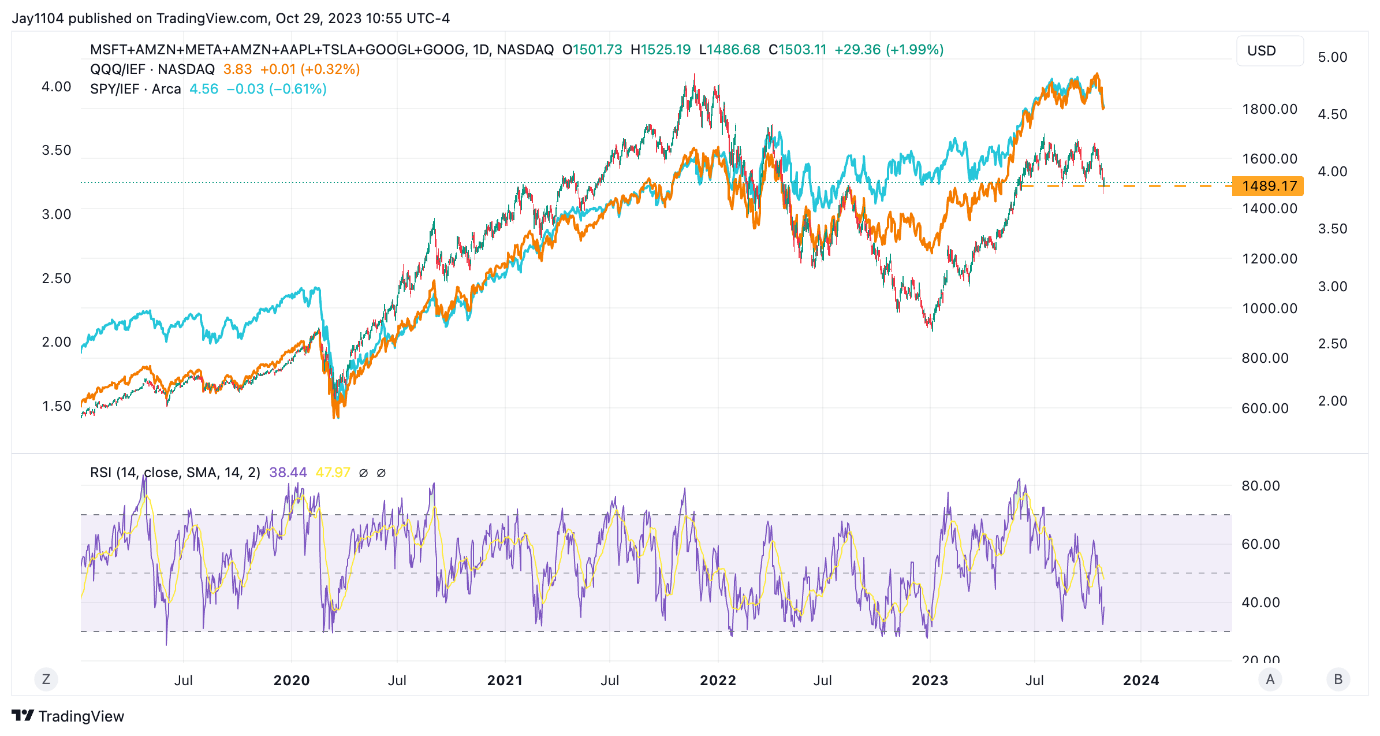

Это также, видимо, объясняет, почему график «великолепной семерки» сейчас выглядит так же, как график соотношения SPY (NYSE:SPY) к IEF и QQQ к IEF. Все они говорят нам об одном и том же.

Инвесторы корректируют цены акций с учетом высоких ставок, и чем выше вырастут ставки, тем сильнее нужно будет скорректировать цены акций.

Если вы пытаетесь понять, когда перестанут падать акции, посмотрите лучше на макроданные, доллар и облигации. Они вам скажут, когда завершится падение рынка акций до того, как это сделает сам рынок акций.

Всю необходимую вам информацию вы можете найти на InvestingPro!