Фьючерсы на S&P 500 прибавляют в начале дня в понедельник после перехода к фазе коррекции на прошлой неделе. Рынки настраиваются на неделю, наполненную важными событиями от публикации планов заимствования казначейства США до комментариев по ставке FOMC и месячного отчёта по рынку труда.

Индекс S&P 500 потерял свыше 10% от пика в конце июля до закрытия дня в прошлую пятницу, что неформально считается стартом фазы коррекции.

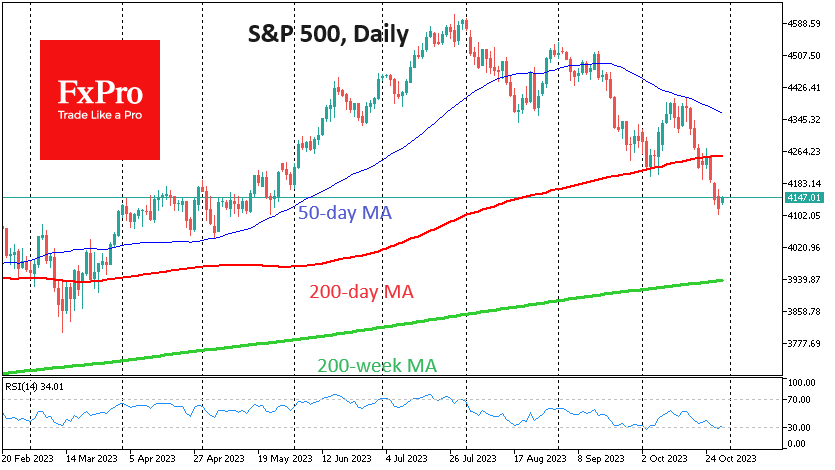

Технически, распродажа в акциях усилилась после того, как S&P 500 не смог побороть сопротивление в виде 50-дневной скользящей средней в середине октября. За этим последовал быстрый откат к 200-дневке, но и там мы увидели лишь непродолжительную консолидацию, а не отскок.

Эта неделя имеет все шансы определить динамику рынка вплоть до конца года по многим причинам.

Во-первых, концентрация топовых событий в мире финансов. В среду будут опубликован квартальный план казначейства США по заимствованиям. Аппетиты министерства финансов могут определить динамику долгового рынка, и эту публикацию в Bloomberg называют более важной, чем комментарии ФРС.

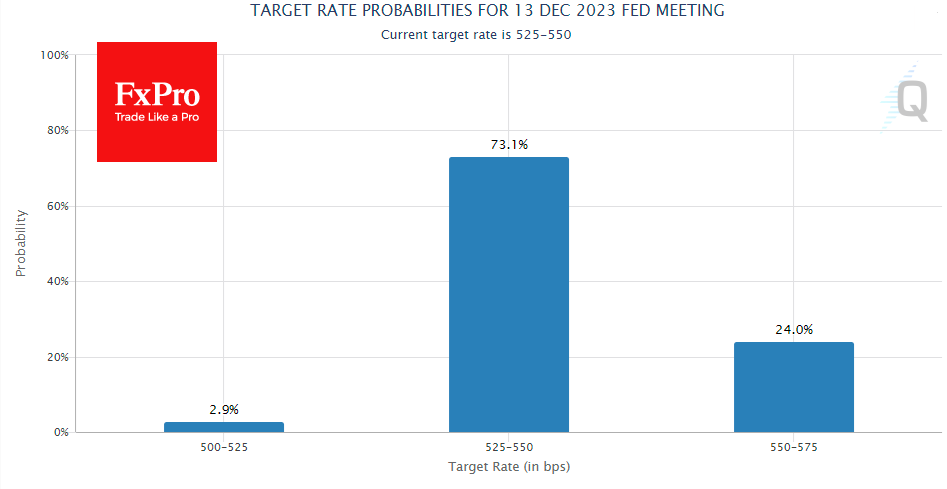

Официальный комментарий FOMC и реплики Пауэлла на пресс-конференции – это шанс на перетряску ожиданий по ставке. В фокусе рынка шансы повышения в декабре (сейчас 24%) и ориентиры по тому, когда ЦБ может начать снижение ставки.

Последнее – рынок труда: отчёт за сентябрь был очень сильным по росту занятости и слабым – по зарплатам. Что из этого станет тенденцией?

Во-вторых, краткосрочно рынок выглядит технически перепроданным, открывая возможность для отскока. Популярный технический осциллятор RSI коснулся области перепроданности по закрытию в пятницу. Отскок до начала регулярных торгов вернул рынок из перепроданности. Это может быть повтором ситуации, что мы видели в начале октября. В сентябре прошлого года также возвращение из перепроданности к норме вызвало впечатляющий приток в акции.

В-третьих, за почти три месяца снижения рынок отступил от экстремумов, чтобы оказаться привлекательным для покупателей, которые также обращают внимание на исключительное здоровый потребительский спрос в США.

Гипотетически, погружение под 200-дневную может оказаться таким же ложным пробоем, как и в марте. Но тогда покупателей вдохновила решимость ФРС в поддержке региональных банков. Однако для подтверждения этой гипотезы потребуется четкий сигнал от ФРС, что нет смысла повышать ставку далее, невзирая на сильные данные. Ещё лучше, если в пятницу будет подтверждение в виде дальнейшего замедления роста зарплат при дальнейшем росте занятости.

Однако пока слишком рано переходить к активным покупкам, так как высок риск стать против тренда. Техническими важными сигналами могут стать значимый (свыше 2%) рост по итогам дня в среду или пятницу.