Рынки помешались на мысли о том, что ФРС больше не будет повышать ставки. Если судить по пресс-конференции, риск как раз заключается в том, что они еще могут это сделать, и их решения сейчас целиком и полностью зависят от макроэкономических данных, поскольку никакого плана у центробанка нет. Пауэлл довольно ясно дал понять, что они даже не уверены в том, что ставки на данном этапе достаточно ограничительные.

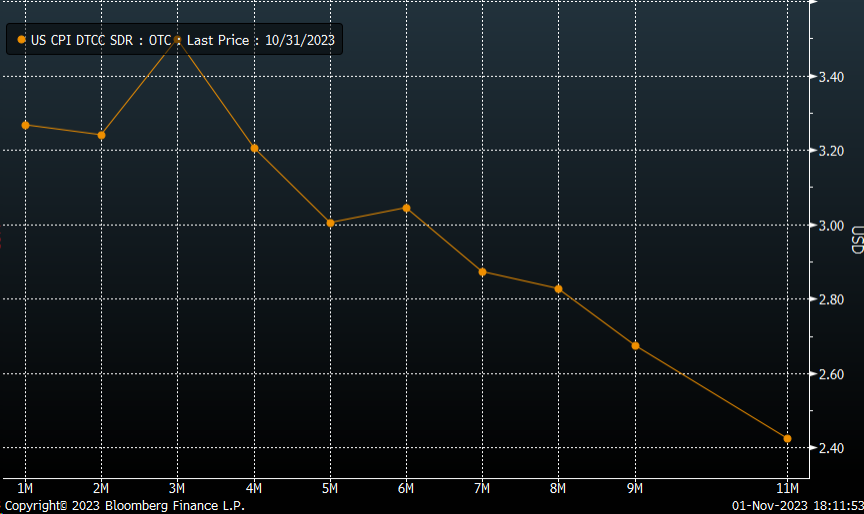

Если ФРС не уверена в достаточной жесткости политики, то существует высокая вероятность того, что она ее чрезмерно ужесточит. Потому что инвесторы по-прежнему ожидают, что темпы инфляции ((ИПЦ будут оставаться выше 3% следующие полгода.

Исходя из этого, понижения процентных ставок в скором времени ждать не стоит, и центробанку нужно сохранять более высокие ставки и жесткие финансовые условия, прежде чем их можно будет заменить денежно-кредитной политикой. Пара месяцев высоких ставок на длинном конце кривой не заменит денежно-кредитную политику.

Тон заявлений Пауэлла мог показаться мягким, но в самих его словах не было ничего мягкого. Позитивная реакция рынка была связана исключительно с Vanna и снижением подразумеваемой волатильности, а не с заявлениями Пауэлла. То же самое происходит при каждом заседании. Правда вчерашнее падение IV произошло чуть позднее. Тем не менее мне кажется, что за ралли стоял только этот фактор, что отчетливо прослеживается на дневном таймфрейме VIX.

S&P 500 приближается к еще одному сопротивлению на фоне снижения волатильности

Индекс S&P 500 с успехом преодолел важные уровни Фибоначчи, которые вполне могут стать поворотными точками, и следующее сопротивление теперь расположено в районе 4250. Здесь находится заполненный гэп от 25 октября, и этот уровень играл роль сопротивления на протяжении нескольких дней в районе 20 октября. Вчера рынок тоже приблизился к нему вплотную.

Что, пожалуй, еще важнее, здесь проходит 200-дневная скользящая средняя, которую индекс достиг на максимуме дня, после чего откатился. Пробить этот район, как мне кажется, будет гораздо труднее.

На это ралли было потрачено много энергии — VIX упал с 21,3 в пятницу до 16,85. На торгах 16 октября, когда VIX последний раз составлял 17,20, индекс S&P 500 находился на уровне 4373. Рынок совершенно точно совершил отскок, но S&P 500 остается примерно на 135 пунктов ниже. Для возврата индекса в район 4400, возможно, потребуется, чтобы VIX вернулся к 15.

Доллар США продолжает консолидироваться

Тем временем, доллар завершил торги у флэтовой линии и продолжает консолидироваться. На графике, похоже, появился паттерн «бычий флаг», а это означает рост индекса доллара. Впрочем, это также означает, что этот рост должны поддержать макроданные, а их будет опубликовано еще очень много в течение оставшейся части недели.

Доходность 10-летних трежерис будет снижаться

Я считал, что доходность 10-летних трежерис будет расти, но ситуация вчера развивалась иначе. Плана по рефинансированию долга Министерства финансов США и данных ISM оказалось достаточно для того, чтобы вызвать снижение доходности облигаций. Видимо, инвесторы активно корректировали и покрывали позиции.

Когда Пауэлл не предложил «медведям» на долговом рынке ничего нового, началось покрытие коротких позиций. Паттерн «бычий флаг», о котором я говорил ранее, совершенно точно оказался под вопросом. Если сегодня доходность не вырастет, это, вероятно, будет означать коррекцию примерно к 4,6%.

Важно помнить, что на этой неделе не было аукционов трежерис.

Акции AMD уверенно восстановились

Акции AMD (NASDAQ:AMD) вчера после закрытия регулярных торгов сначала упали примерно на 4%. Затем бумаги подскочили на 10% на фоне заявлений компании о чипе ИИ на пресс-конференции после публикации квартального отчета. Уровень $94 сохранил устойчивость.

Следующие несколько дней, видимо, будут интересными.