Рынки привыкли мыслить шаблонами. За периодом бурного роста ВВП идет повышение ставок ФРС, которое охлаждает экономику. Рецессия вынуждает центробанк ослаблять денежно-кредитную политику. Однако вовсе не обязательно опускать стоимость заимствований до нуля, как это было в 2008 и 2020. Инвесторы чересчур эмоционально отреагировали на статистику по занятости в США за октябрь, посчитав, что ставка по федеральным фондам упадет на 100 б.п. до 4,5% в 2024, и устроив вечеринку для фондовых индексов и EUR/USD. Теперь пришло время похмелья.

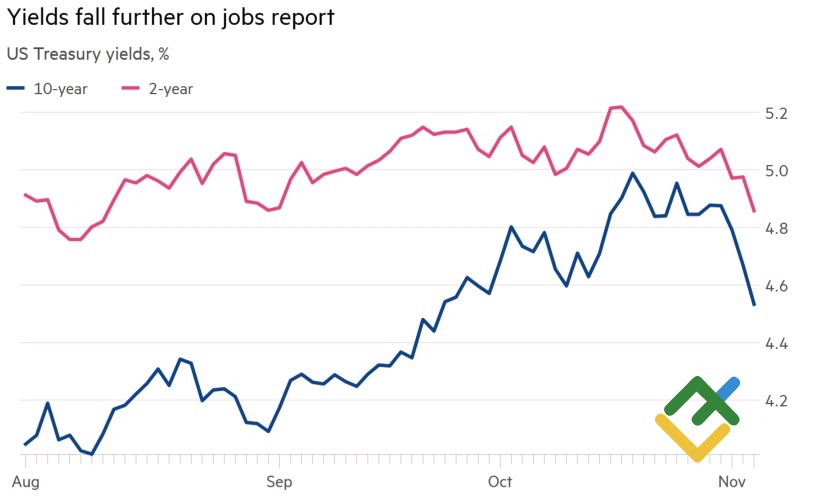

Падение доходности трежерис было обусловлено как намеками ФРС на окончание цикла монетарной рестрикции, меньшими объемами эмиссии облигаций Казначейством, так и охлаждением рынка труда США. Однако американская экономика остается горячей, а президент ФРБ Миннеаполиса Нил Кашкари заявил, что инфляционный джин еще не загнан в бутылку. Работа Федрезерва продолжается.

Динамика доходности казначейских облигаций

Горячие головы покупателей ценных бумаг немного остыли, что притормозило S&P 500, повысило доходность трежерис и уронило котировки EUR/USD к 1,07. Инвесторы решили дождаться выступлений Джерома Пауэлла, чтобы прояснить ситуацию. Как правило, мнение председателя ФРС является отражением консенсуса, однако его новые спичи могут показать раскол внутри центробанка. В отличие от Нила Кашкари, его коллега по FOMC Лиза Кук надеется, что текущий уровень ставки по федеральным фондам в 5,5% достаточен, чтобы вернуть инфляцию к таргету в 2%.

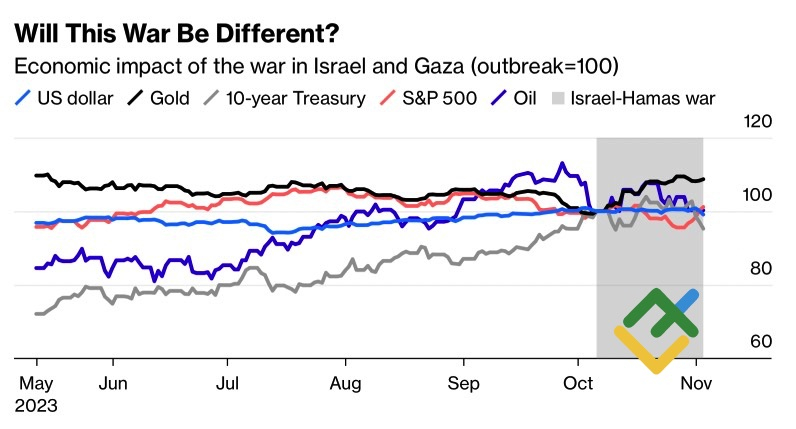

Продолжение вторжения Израиля в Газу также накладывает свой отпечаток на динамику EUR/USD. Все войны являются про-инфляционными, и если PCE вновь начнет ускоряться, ФРС вернется к теме возобновления цикла монетарной рестрикции, что поддержит американский доллар. Одновременно рост цен на энергоносители в случае эскалации вооруженного конфликта и вовлечения в него Ирана нанесет удар по экономике нетто-импортера нефти и газа в лице еврозоны. Штаты же, напротив, получат преференции как чистый экспортер энергетических товаров.

Пока рынки выглядят чересчур спокойными, несмотря на продвижение израильских войск по Газе. Изначально инвесторы восприняли конфликт как большую войну, что вылилось в стремительное ралли золота и нефти. Однако развитие событий указывает на локальный характер столкновений. Brent отступила, а драгметалл не знает, как быть с надбавкой за геополитический риск.

Реакция рынков на кризис на Ближнем Востоке

На мой взгляд, выступления Джерома Пауэлла вряд ли полностью прояснят ситуацию. Придется ждать релиза данных по инфляции в США за октябрь. Однако в целом можно сказать, что дивергенции в экономическом росте Штатов и еврозоны и в монетарной политике ФРС и ЕЦБ будут сужаться. Это создает фундамент под продолжение ралли EUR/USD, даже если в ближайшее время пара попытается стабилизироваться на текущих уровнях. Поэтому пробуем словить отбой от поддержек на $1,0695 и $1,0665 для покупок евро.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

EUR/USD: пришло время похмелья

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+