Почему так быстро падает доллар США?

Я бы выделил три причины, хотя на самом деле их больше. После данных по инфляции за октябрь рынки разуверились в повышении ставки по федеральным фондам и рассчитывают на ее снижение в 2023. Экономика охлаждается, что лишает гринбэк такого козыря, как американская исключительность. Наконец, ралли фондового рынка свидетельствует об улучшении глобального аппетита к риску, что является хорошей новостью для EUR/USD.

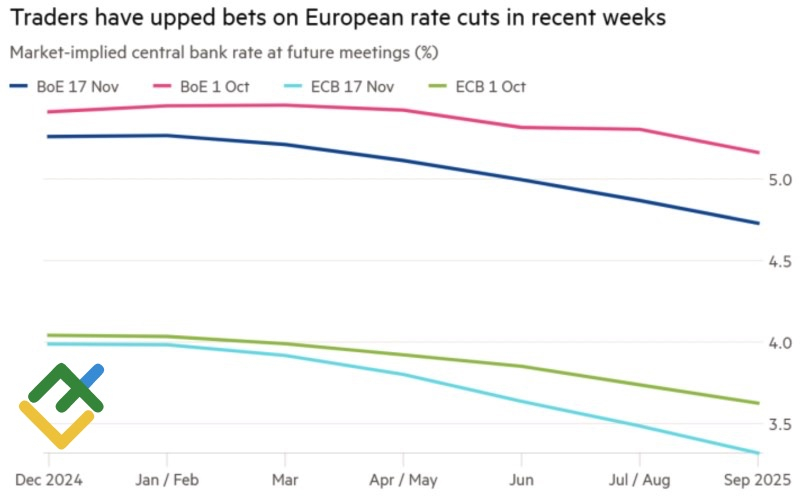

В настоящее время срочный рынок закладывает ожидания снижения ставки по федеральным фондам на 100 б.п до 4,5% к концу 2024. Однако после слабых данных по британским розничным продажам и по европейскому промышленному производству деривативы прогнозируют аналогичные сокращения стоимости заимствований Банком Англии и ЕЦБ в следующем году.

Динамика рыночных ожиданий по ставкам Банка Англии и ЕЦБ

Проблема для доллара США в том, что предполагаемые сроки первого акта монетарной экспансии ФРС смещаются на более ранний период. Сейчас рынки выбирают между маем и мартом. Для Британии и еврозоны – между июлем и июнем. Что само по себе удивительно. Американская экономика выглядит сильнее европейских, так что Федрезерв может позволить себе удерживать ставки дольше, чем ЕЦБ или Банк Англии.

Другое дело, что серия разочаровывающих отчетов по Штатам дает основания говорить о сокращении дивергенции в экономическом росте США и еврозоны. Этот козырь долгое время верой и правдой служил «медведям» по EUR/USD. И после впечатляющих 4,9% по американскому ВВП за третий квартал расхождение, вероятнее всего, достигло пика. Как и индекс USD.

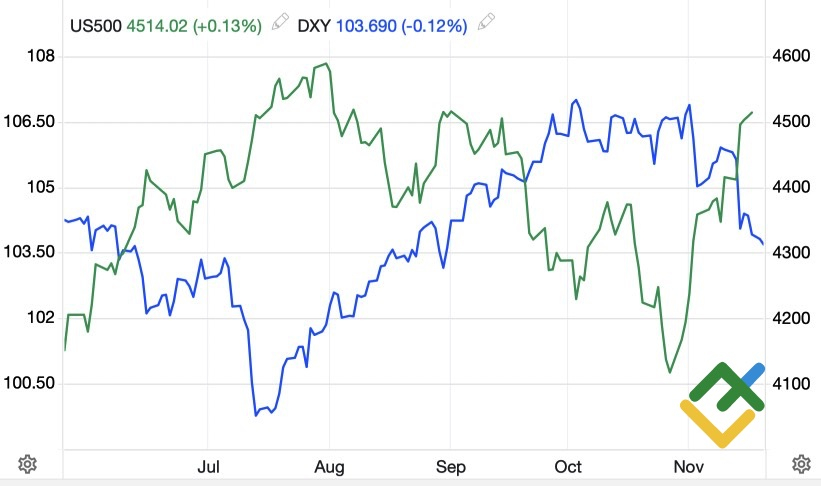

Глобальный аппетит к риску начал улучшаться после того, как стало понятно, что вооруженный конфликт в Израиле не заставит полыхать весь Ближний Восток. Затем замедление инфляции в США, еврозоне и Британии повысило шансы «голубиных» разворотов ведущих центральных банков мира. Вера в монетарные стимулы позволяет говорить о мягкой посадке, что создает идеальную среду для фондовых индексов.

Динамика доллара США и S&P 500

Однако, по мнению Wells Fargo, мягкая посадка – это несбыточная мечта. Либо сильная экономика приведет к новому витку инфляции, заставит ФРС возобновить цикл ужесточения денежно-кредитной политики и приведет к рецессии. Либо замедление ВВП само по себе закончится спадом.

Любопытно, что по данным Deutsche Bank, из 11 последних циклов монетарной рестрикции, между первым повышением ставки по федеральным фондам и рецессией в среднем проходило около двух лет. На этот раз Федрезерв стартовал в марте 2022. Неужели к весне 2024 экономика США столкнется со спадом?

На мой взгляд, смещать сроки первого ослабления денежно-кредитной политики ФРС больше некуда. Поэтому если фондовые индексы США сделают привал, то же самое произойдет и с EUR/USD.

Неспособность пары преодолеть сопротивление на 1,094, либо ее падение ниже 1,089 усилят риски консолидации и дадут возможность краткосрочно продавать евро.