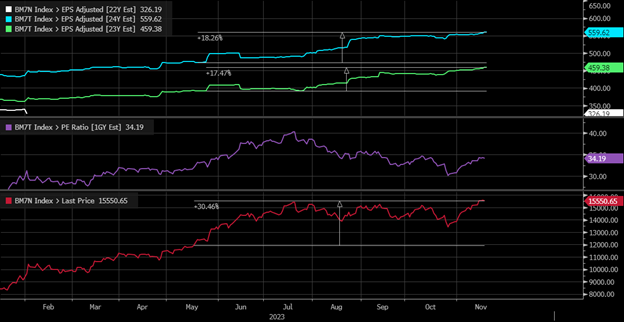

Квартальные результаты NVIDIA (NASDAQ:NVDA) обладают большим значением для всего рынка, поскольку успех «великолепной семерки», а значит и S&P 500. Во многом S&P 500 поддерживается именно ожиданиями относительно роста прибыли этого производителя чипов. От «великолепной семерки» ждут роста прибыли примерно на 40% в этом году и на 22% в следующем году.

В настоящее время положительную динамику в S&P 500 показывает только этот компонент, при этом индекс, как ожидается, не покажет рост по итогам 2023 года и вырастет примерно на 10% в 2024 году, если отталкиваться от Bloomberg Magnificent 7 Index. Равновзвешенный S&P 500 прибавил менее 5%.

В середине мая NVIDIA отчиталась об очень сильной прибыли и опубликовала гораздо более высокий, чем ожидалось, прогноз. С тех пор оценки по прибыли этой компании выросли на 17,5% на этот год и на 18,3% на будущий год. Вместе с повышением мультипликаторов это способствовало ралли Magnificent 7 Index примерно на 30%.

Оценки по прибыли большинства других компаний с середины мая пересматривались лишь немного. Так, прогнозы для Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT) и Alphabet (NASDAQ:GOOGL), как это ни странно, почти совсем не повысились, а прогнозы для Tesla (NASDAQ:TSLA) и вовсе резко снизились.

Оценки для Meta (NASDAQ:META - деятельность компании запрещена на территории РФ) были заметно повышены, а на Amazon (NASDAQ:AMZN) полагаться в плане роста прибыли не стоит, как это уже должно быть хорошо известно опытным инвесторам.

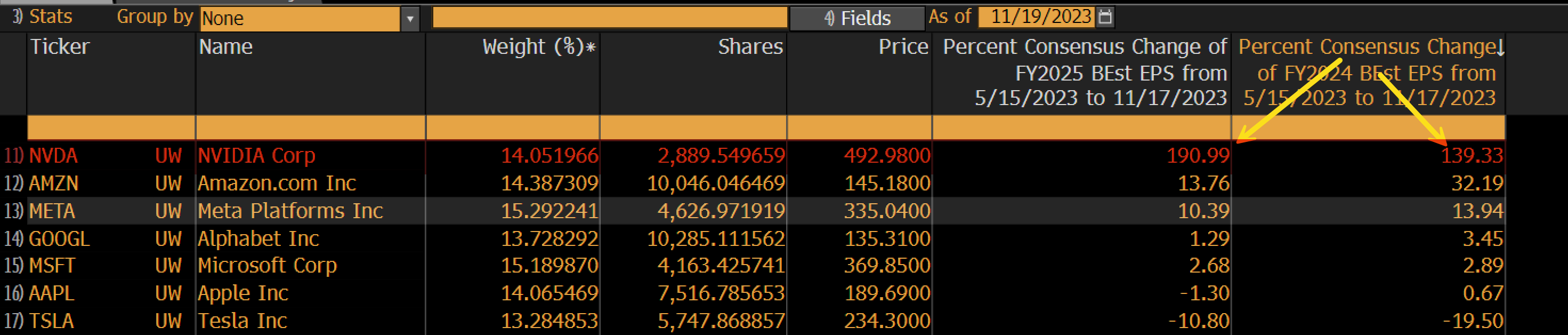

Очень резко в сторону повышения были пересмотрены прогнозы для прибыли только NVIDIA. Со времени публикации результатов компании в мае прогноз для ее прибыли на 2024 финансовый год был повышен почти на 140%, на 2025 финансовый год — на 190%.

Источник: Bloomberg

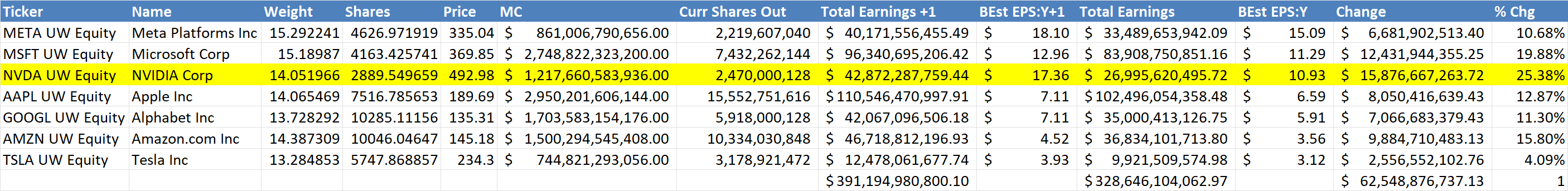

Поэтому весьма логично предположить, что рост оценок прибыли «великолепной семерки» почти полностью обеспечивается NVIDIA, поскольку остальные компании группы почти не вносят никакого вклада с середины мая. Вдобавок к этому, NVIDIA обеспечивает около 25% общего роста всего индекса в этом и следующем году.

Это показывает, насколько важной стала эта компания для успеха «великолепной семерки», и какое решающее значение будет иметь ее прогноз, который она опубликует вместе с результатами на этой неделе. Чтобы подтолкнуть рынок акций вверх, NVIDIA нужно подтвердить текущие оценки прибыли и, что еще важнее, превзойти ожидания аналитиков для дальнейшего стимулирования роста прибыли.

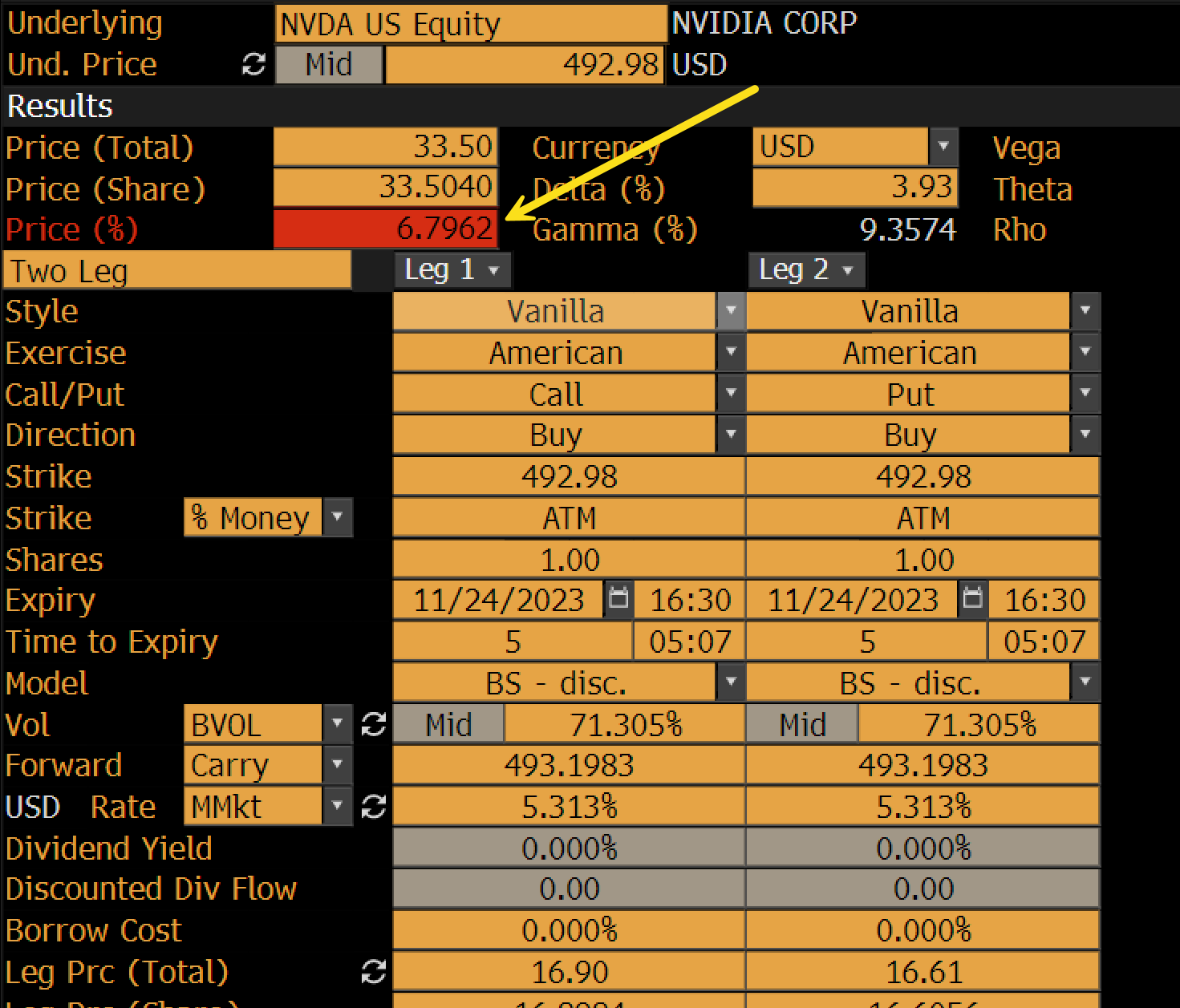

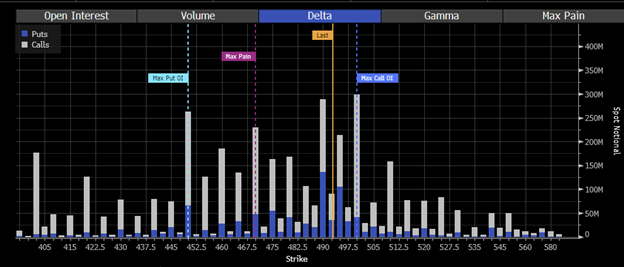

Рынок опционов настроен крайне оптимистично в отношении NVIDIA, по крайней мере если судить по перекосу цен исполнения 95% и 105%. Перекос сместился в сторону опционов колл после того, как ранее явно перевешивали путы. Это говорит о том, что подразумеваемая волатильность для опционов колл повышается, а это означает, что спрос на опционы колл выше, чем на опционы пут. Похожая ситуация складывалась в июле.

Судя по длинному стрэддлу (одновременная покупка опционов колл и пут с одинаковой датой экспирации), цена акций либо вырастет, либо упадет на 6,8% к экспирации опционов 24 ноября. По мере приближения публикации результатов после закрытия торгов 21 ноября подразумеваемая волатильность, а вместе с ней и цена акций, как мне кажется, продолжат расти.

Источник: Bloomberg

Как только результаты будут опубликованы, подразумеваемая волатильность, которая к тому времени, как я предполагаю, будет на уровнях июля выше 100%, начнет резко снижаться, а это означает, что стоимость опционов пут и колл тоже начнет падать. И важно не забывать, что в четверг рынки будут закрыты, а в пятницу торги будут проводиться только полдня. Кроме того, поскольку активность по опционам колл была выше, перед экспирацией в пятницу скопилось гораздо больше дельты колл, чем дельты пут.

Согласно данным Bloomberg и моим собственным подсчетам, максимальная дельта колл находится на $500. Я оцениваю совокупную номинальную дельту колл примерно в $3,33 млрд, дельту пут — примерно в $1,06 млрд, а совокупную положительную дельту — в $2,28 млрд. Получается, что вместо обвала подразумеваемой волатильности, при котором акции вырастут при снижении стоимости опционов пут и колл, вынуждающей маркет-мейкеров выкупать хеджи, вероятно, сложится следующая ситуация: с учетом перекоса опционов пут опционы колл начнут падать в стоимости, и маркет-мейкеры, вероятно, будут сворачивать длинные хеджы и продавать акции.

Источник: Bloomberg

Представим, что результаты NVIDIA окажутся очень сильными и существенно превысят прогнозы $3,36 на акцию по прибыли и $16,1 млрд по выручке за третий финансовый квартал, а прогноз компании на четвертый финансовый квартал будет существенно лучше $3,76 на акцию и $17,9 млрд соответственно. В этом случае акции могут вырасти. Однако результатов на уровне ожиданий или чуть лучше ожиданий, пожалуй, будет недостаточно, и акции при таком сценарии могут упасть.

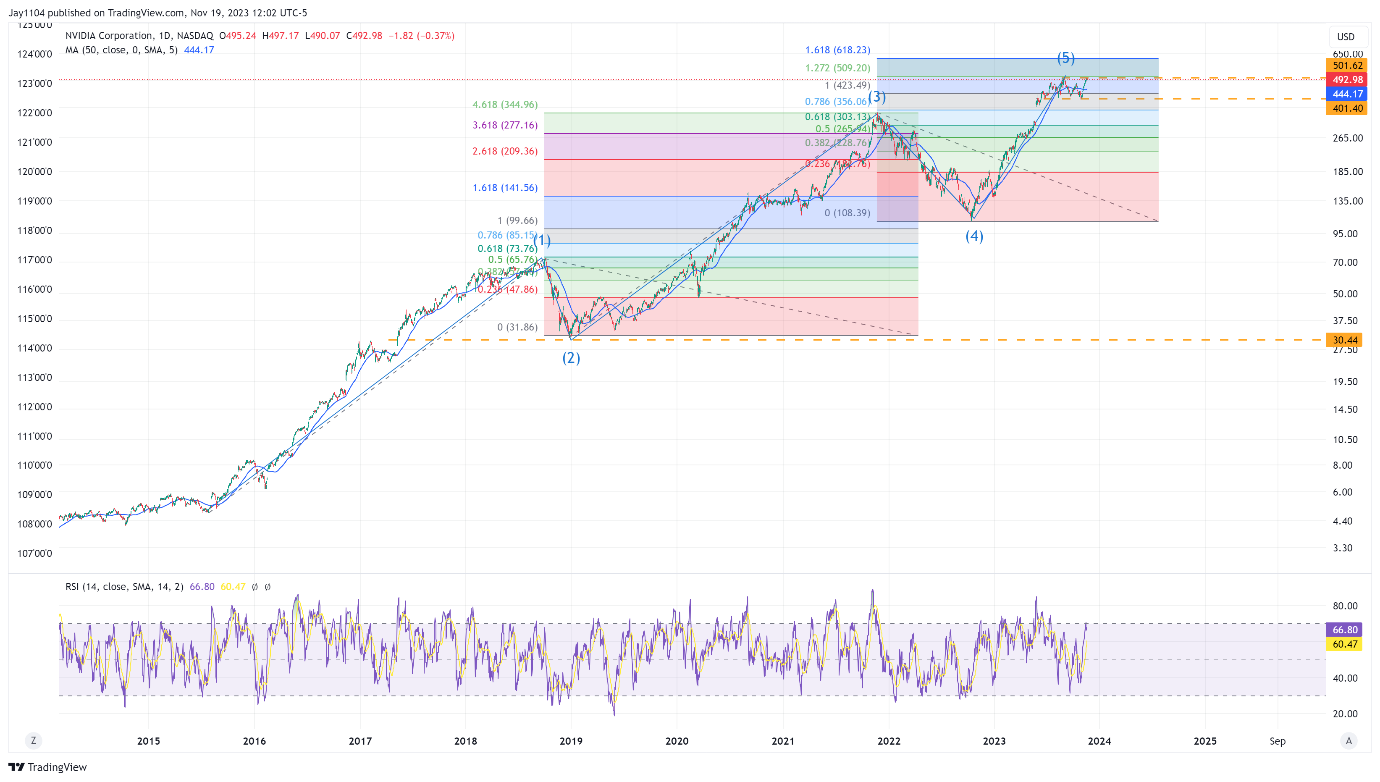

Вот уже несколько месяцев бумаги NVIDIA торгуются в боковом тренде. При желании можно назвать это уверенным 5-волновым ростом, если взять ралли, начавшееся в 2015 году. Некоторые уровни Фибоначчи, похоже, действуют более чем в одном месте.

Удачной вам недели!