• Цены на сырьевые товары снижаются перед Днем благодарения в условиях перетока средств в акции и облигации в ожидании предновогоднего ралли.

• Соотношение S&P 500 к сырьевому индексу пробило вверх линию нисходящего тренда — это позитивный сигнал для акций.

• Акции с высокой бетой восстанавливаются и могут возглавить следующий рывок вверх.

• Не пропустите «черную пятницу». Получите скидку до 55% на InvestingPro.

На рынках начинается новая неделя, на которую выпал День благодарения. Цены на сырьевые товары продолжают снижаться в условиях перетока ликвидности в акции и облигации в надежде на предновогоднее ралли.

Индекс S&P 500 снова пробил две линии нисходящего тренда относительно сырьевого индекса, берущие начало в 2020 году, а это сигнал о потенциальном и окончательном развороте.

Разумеется, это очень позитивное событие для акций, но этому соотношению сначала нужно превысить максимумы июня 2023 года и снова достигнуть максимумов февраля 2020 года $160.

Акциям вполне по силам консолидировать свой успех в сопоставлении с сырьевыми рынками и показать новые максимумы. Индекс S&P 500 последний раз достигал рекордного максимума 3 января 2022 года и провел следующие 473 дня ниже него.

И хотя многим может показаться, что до этого уровня рынку еще очень далеко, он тем не менее постепенно к нему подбирается.

Кстати, рынок оказался в пределах 2% от нового годового максимума, что говорит о том, насколько успешно он провел последние несколько недель, и в пределах 6% от рекордного максимума 4800 пунктов, зафиксированного в январе 2022 года. Главной звездой остается NVIDIA (NASDAQ:NVDA), чьи акции прибавили 240% с начала года и 20% за последний месяц

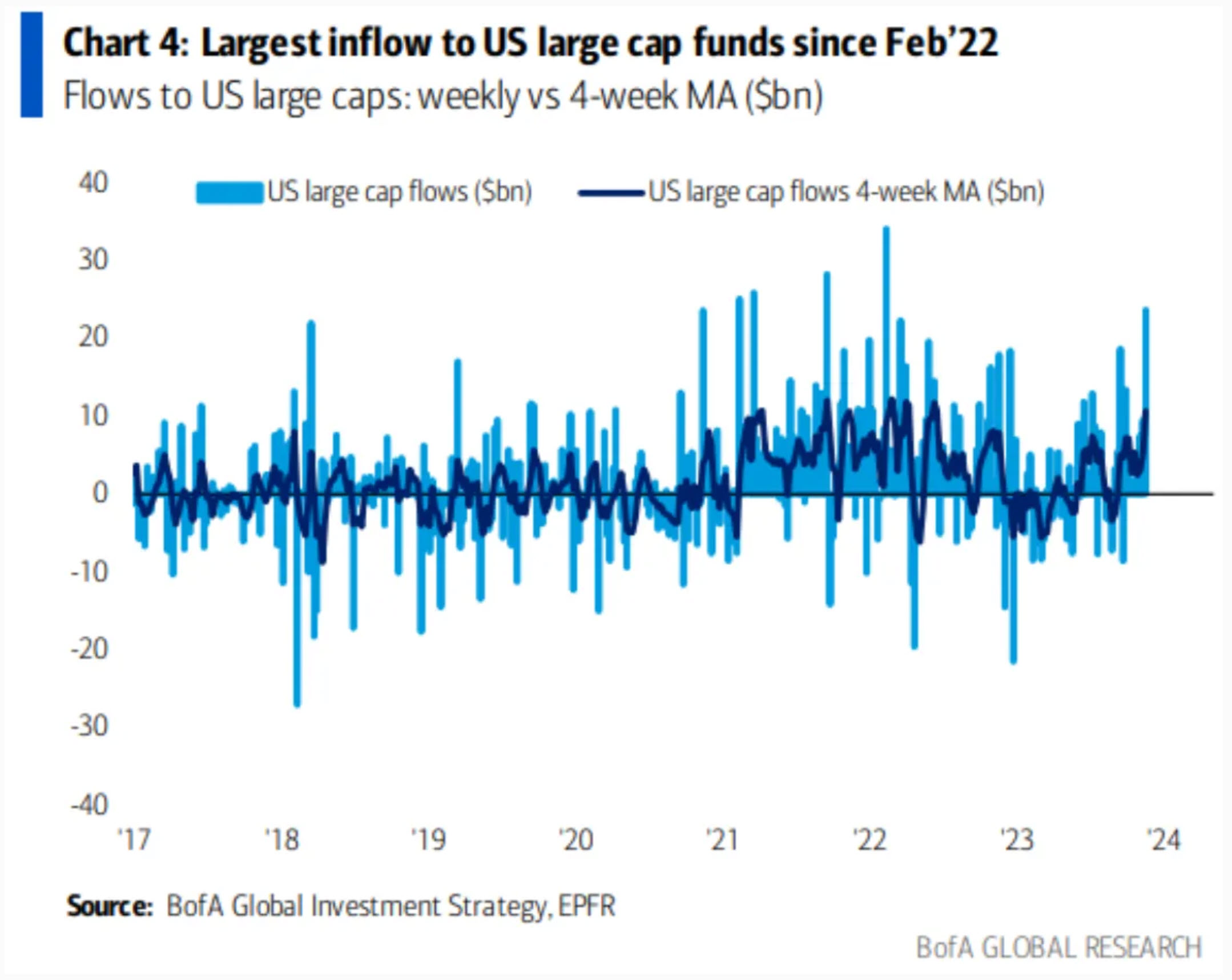

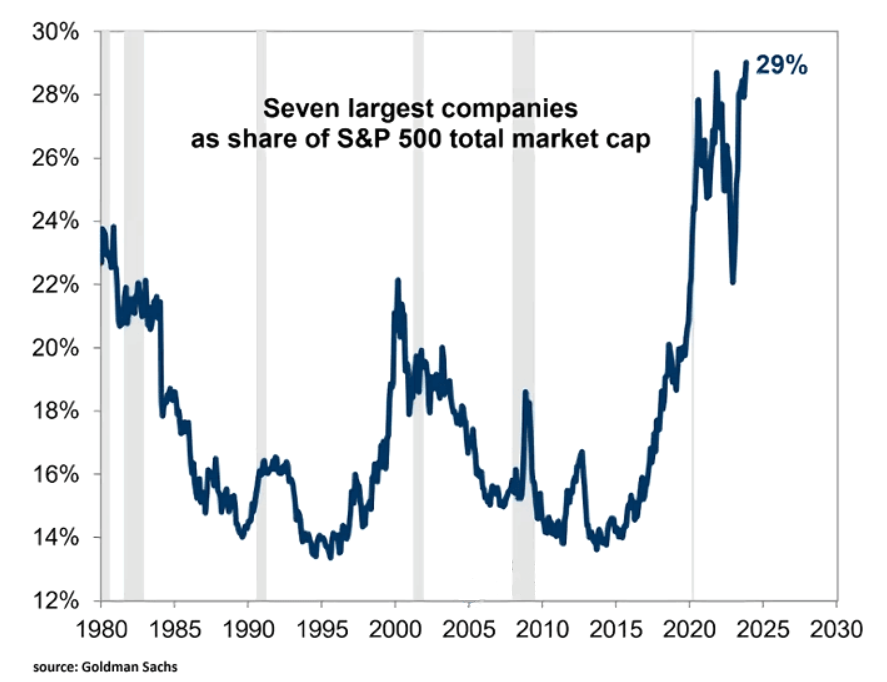

Одновременно с этим был зафиксирован крупнейший с февраля 2022 года приток средств в американские компании с крупной капитализацией, при этом семь ведущих компаний играют все более заметную роль в S&P 500, хотя последнее также вызывает беспокойство о недостаточной диверсификации индекса (распродажи в акциях лидеров могут подорвать стабильность рынка).

Следите за акциями с высокой бетой

С марта 2020 года по ноябрь 2021 года рынок вели за собой вверх секторы с высокой бетой, обгонявшие тогда по динамике секторы с низкой бетой.

С апреля 2022 года по декабрь наблюдалась иная ситуация, когда доминировали акции с низкой бетой, но затем удача снова улыбнулась акциям с высокой бетой, которые достигли максимумов в июле 2023 года, воспользовавшись оптимизмом в отношении экономики, и это также нашло отражение в акциях компаний с низкими рейтингами (которые теоретически должны были неплохо себя проявить).

В периоды страха и волатильности инвесторы в первую очередь отказываются от акций нестабильных компаний и компаний, находящихся в затруднительном финансовом положении.

Интересно также посмотреть на соотношение биржевых фондов iShares Russell 2000 Value ETF (NYSE:IWN) и iShares Russell 1000 Growth ETF (NYSE:IWF).

На графике выше можно видеть, что это соотношение сформировало боковой канал, который был пробит «бычьим» трендом, стартовавшим в мае 2022 года, при этом пик был зафиксирован в январе 2023 года в пользу акций стоимости.

Впоследствии соотношение не смогло превысить уровни февраля 2020 года, откатившись назад к минимумам и подтвердив ротацию в пользу акций роста.

Потенциально перспективные акции с высокой бетой

И напоследок мы воспользовались InvestingPro, чтобы выявить недооцененные акции S&P 500 с высокой бетой и средним потенциалом роста на 40% с учетом того, что к концу этого года или в начале следующего года индекс может достигнуть новых рекордных максимумов.

Мы получили следующие результаты:

- Aptiv (NYSE:APTV) PLC,

- PayPal (NASDAQ:PYPL),

- Comerica (NYSE:CMA),

- eBay (NASDAQ:EBAY),

- Tapestry (NYSE:TPR),

- Bath & Body Works (NYSE:BBWI),

- Regions Financial Corporation (NYSE:RF)

***

Купить или продать? Подписка за полцены в эту «Черную пятницу»!

Для максимизации потенциальной прибыли крайне важно своевременно получать нужную информацию и принимать обоснованные решения. В эту «Черную пятницу» примите самое мудрое инвестиционное решение и сэкономьте до 55%, оформив подписку на InvestingPro.

Не важно, кто вы — опытный трейдер или начинающий инвестор. Воспользовавшись этим предложением, вы получите доступ к информации, необходимой для более расчетливой и прибыльной торговли.

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.