Язык мой – враг мой. Чиновники ЕЦБ, утверждающие, что борьба с инфляцией еще не закончена, а рынки бегут впереди себя, рассчитывая на снижение ставки по депозитам в 2024, на самом деле топят евро, а не укрепляют его. Центробанки действуют стаей, и если им удастся убедить инвесторов в истории с плато, глобальный аппетит к риску снизится, а EUR/USD окунется в консолидацию.

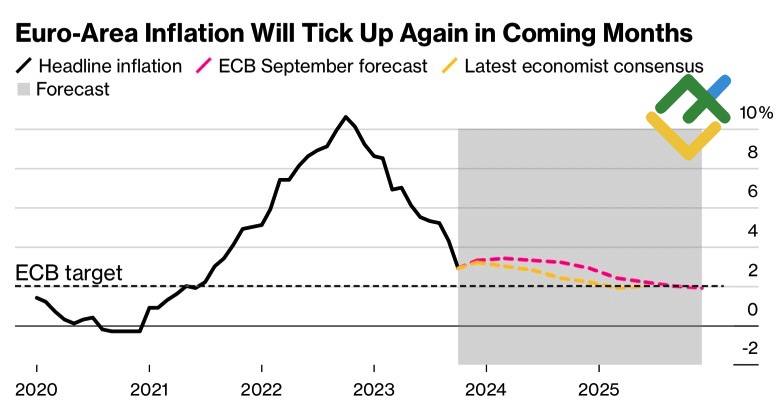

Победил ли Европейский центробанк инфляцию? Нет! Кристин Лагард была категорична. Природа инфляционного процесса такова, что высокие цены могут укорениться в экономике еврозоны. Более того, ЕЦБ прогнозирует, что после снижения CPI с 10,6% до 2,9% инфляция немного вырастет в ближайшее время. Основными дезинфляционными силами остаются падение цен на энергоносители и ужесточение денежно-кредитной политики, однако существует некоторая неопределенность в воздействии высоких ставок на потребительские цены.

Динамика европейской инфляции и прогнозы ЕЦБ

О том, что CPI в ближайшие месяцы может подрасти, говорила и член Управляющего совета Изабель Шнабель. По мнению немки, ЕЦБ потребуется два года, чтобы снизить инфляцию с 2,9% до 2%. Последняя миля будет самой трудной, так как сильный рынок труда подталкивает вверх зарплаты и цены на услуги. Ее литовский коллега Гедиминас Симкус отметил, что очень важно загнать инфляционного джина обратно в бутылку, поэтому предположение рынков, что через несколько месяцев произойдет снижение стоимости заимствований, чересчур оптимистично.

Инвесторы ожидали, что после роста на 450 б.п. в течение текущего цикла ужесточения денежно-кредитной политики ЕЦБ ставка по депозитам упадет приблизительно на 90 б.п. в 2024. Причем первый акт монетарной экспансии произойдет уже в апреле. Однако спичи чиновников Управляющего совета и протокол заседания FOMC 31 октября – 1 ноября охладили их пыл.

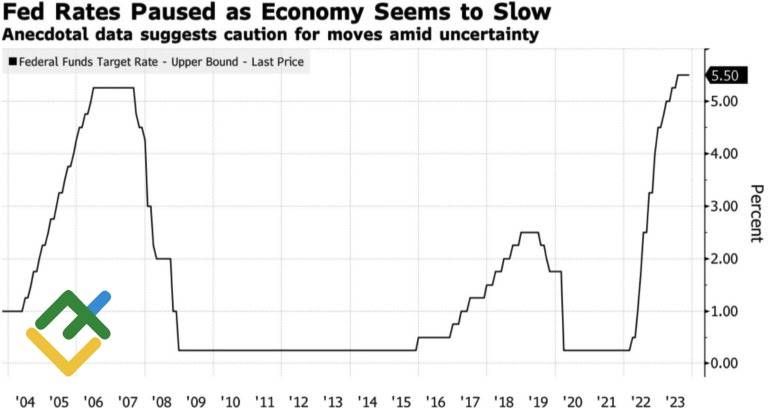

Несмотря на то, что ФРС не видит срочности в повышении ставки по федеральным фондам, она не намерена ее снижать. Монетарная политика должна находиться в позиции, которая замедляет экономический рост, в течение некоторого периода времени. До тех пор, пока инфляция явно не снизится к таргету в 2%. Более того, Федрезерв подчеркнул, что могут потребоваться более высокие ставки, если прогресс в достижении цели по PCE будет недостаточным.

Динамика ставки по федеральным фондам

Рынок понял, что бежал впереди себя. Шансы на снижение стоимости заимствований в мае упали с 65% до 58%, при этом в декабре возникла 5%-я вероятность возобновления цикла ужесточения денежно-кредитной политики. До этого инвесторы были уверены, что до конца 2023 ставка по федеральным фондам останется неизменной.

Если ФРС и другие центробанки не дадут рынкам ожидаемых монетарных стимулов в 2024, ралли мировых фондовых индексов во главе с американскими будет поставлено под сомнение. S&P 500 отступил, а вместе с ним отошла от своих локальных минимумов и EUR/USD. При этом падение пары ниже 1,09 позволит нарастить сформированные от 1,094 краткосрочные шорты.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар не загнал джина в бутылку

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+