Рынок акций завершил вчерашние торги снижением примерно на 20 базисных пунктов на фоне небольшого снижения доходности трежерис и ралли доллара. Сегодня полный торговый день, завтра рынки будут закрыты, а в пятницу торги будут проводиться лишь полдня.

Опубликованные накануне протоколы заседания ФРС не показали ничего нового и в целом совпали с ожиданиями. Центробанк заявил, что будет соблюдать осмотрительность, отслеживая влияние, оказываемое повышением ставок на длинном конце кривой доходности на финансовые условия.

Так что ничего нового ФРС не сказала. Правда центробанк снова дал понять, что ставки будут некоторое время оставаться достаточно ограничительными — это единственный важный момент в протоколах. Получается, что понижение ставок пока не стало актуальной темой, и рынок продолжает забегать вперед, хотя он это делает еще с июля 2022 года.

Торговый диапазон S&P 500 уместился в диапазон предыдущей сессии, что обычно воспринимается как сигнал об усталости покупателей. Обязательно ли? Нет. Тем не менее, как правило, это говорит о снижении рынка на предстоящей сессии.

Насколько я могу судить по рыночным комментариям, покупки со стороны CTA-фондов иссякли, следовательно, этот драйвер роста может вскоре исчезнуть. Говорю я это, поскольку знаю, что послужило толчком для ралли рынка. Это было значительное скопление отрицательной гаммы по S&P 500, образовавшееся к последней неделе октября.

Первоначальный гамма-сквиз подтолкнул акции вверх, вследствие чего CTA превратились из продавцов в покупателей. Теперь это повышательное давление должно сойти на нет, поскольку CTA завершили покупки, и рост рынка должен застопориться.

Я по-прежнему считаю, что это ралли является трехволновой коррекцией падения с июльских максимумов. Полная уверенность в этом появится только при откате, который начнет подразделяться на пятиволновой импульс, как тот, что наблюдался в июле. Это означает, что рынок не может превысить максимум 4550.

Результаты NVIDIA превзошли ожидания

После закрытия регулярной сессии NVIDIA (NASDAQ:NVDA) опубликовала сильные квартальные результаты, оказавшиеся существенно лучше ожиданий. Более высоким, чем предполагалось, оказался также прогноз компании.

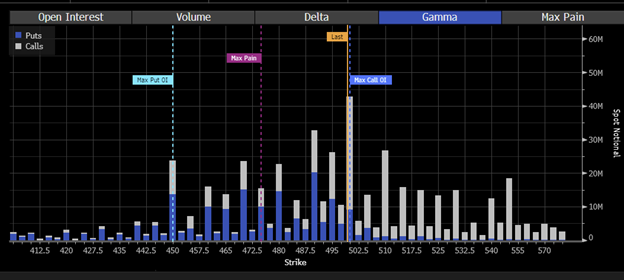

Акции NVIDIA, несмотря на это, снизились, и ранее я объяснял, почему это может произойти с учетом позиционирования на рынке опционов.

Подразумеваемая волатильность перед публикацией результатов составляла около 100%, и сегодня она, вероятно, снизится, а это означает, что коллы выше $500, возможно, начнут стремительно терять стоимость, а акции будут снижаться, поскольку маркет-мейкерам придется сворачивать хеджи, а это вызовет активные продажи.

Кроме того, акции, как мне кажется, застопорились с июля в районе $500 с фундаментальной точки зрения, поскольку участники рынка пытаются понять, как долго компания еще сможет показывать такие высокие показатели. Любому, кто инвестирует в биотехнологический сектор, хорошо известно, что львиная доля роста приходится на период, предваряющий запуск нового препарата, и, как только этот препарат попадает на рынок, начинается отсчет времени до пика выручки, после которого компания теряет эксклюзивные права на лекарство.

В 2015 году я владел акциями Gilead (NASDAQ:GILD), которая тогда стремительно наращивала продажи своего препарата от гепатита. Хотя результаты компании неуклонно улучшались, ее акции так и не взлетели вверх. Дело в том, что участники рынка знали, что вслед за Gilead этот препарат начнут продавать другие производители. Как мне кажется, что-то похожее сейчас происходит с NVIDIA.

Стоит также учитывать сильный урон для выручки из-за Китая, который станет источником серьезных опасений в будущем, а это усиливает понижательное давление на акции.