Согласно данным Mastercard SpendingPulse, покупки в «черную пятницу» увеличились на 2,5% г/г, что существенно меньше роста на 12% г/г, зафиксированного в 2022 году. С коррекцией на инфляцию это, пожалуй, означает снижение реальных покупок в «черную пятницу», какой бы показатель инфляции мы ни использовали.

Данных по инфляции за ноябрь у нас пока нет. Публикуемый в этот четверг годовой ценовой индекс расходов на личное потребление (PCE) за октябрь, согласно прогнозам, составит 3,1%, месячный — 0,1% по сравнению с 3,4% и 0,4% месяцем ранее. Базовый месячный PCE прогнозируется на уровне 0,2%, годовой — на уровне 3,5% по сравнению с 0,3% и 3,7% за сентябрь.

Очень важным будет также показатель PCE Supercore. В сентябре годовой PCE Supercore составил 4,3%, месячный — 0,4%.

Рынок постепенно отвлекается от инфляции, но этого не скажешь о Джероме Пауэлле, который будет выступать в эту пятницу. Это, вероятно, будет последним выступлением руководителей ФРС перед декабрьским заседанием FOMC, поскольку начинается период тишины.

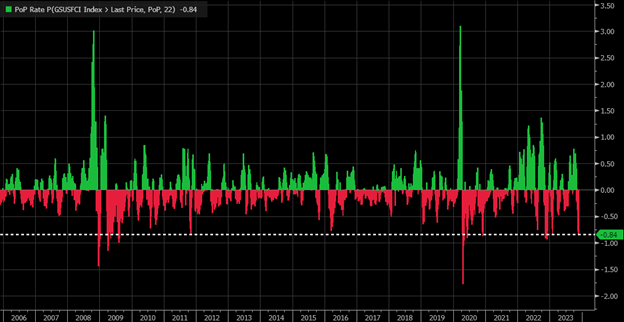

Пауэлл с большой долей вероятности напомнит рынкам, что инфляция по-прежнему вызывает серьезную озабоченность ФРС, и подтвердит свою готовность дополнительно ужесточить политику в случае необходимости. А ведь финансовые условия смягчились со времени ноябрьского заседания. Более того, индекс финансовых условий Goldman Sachs полностью нивелировал прирост, зафиксированный со времени сентябрьского заседания.

Финансовые условия смягчились за последние 22 дня так же сильно, как они смягчались в периоды понижения процентных ставок, например в 2008 и 2020 гг.

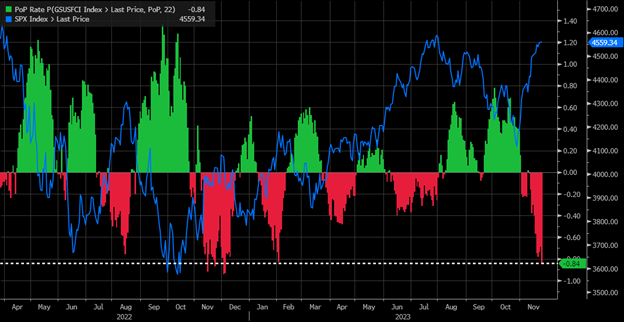

К сожалению, с начала 2022 года уже бывали другие случаи, когда финансовые условия смягчались так, как будто бы происходило понижение ставок. Похожее происходило в августе 2022 года, ноябре 2022 года и январе 2023 года.

Во все эти периоды на рынках акций происходило сильное ралли. После этого наступало ужесточение финансовых условий, и рынки акций утрачивали большинство, если не все заработанные позиции, как это было в сентябре 2022 года, декабре 2022 года и феврале 2023 года. Это позволяет предположить, что ралли ноября 2023 года тоже будет нивелировано.

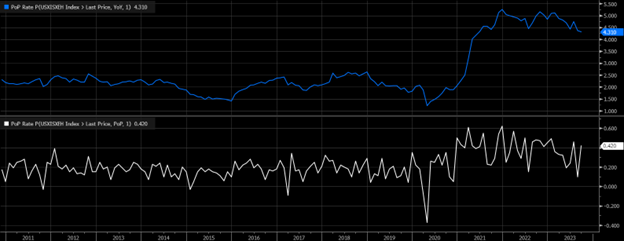

Нам совершенно ясно следующее: постоянное смягчение финансовых условий приводит к росту темпов инфляции примерно девять месяцев спустя, а ужесточение условий приводит к снижению темпов инфляции, поскольку влияние финансовых условий сказывается на более общих макроэкономических тенденциях.

На графике ниже показаны темпы изменения годового ИПЦ, смещенные на девять месяцев, и перевернутый индекс финансовых условий GS. Можно отчетливо видеть, что беспрецедентное смягчение финансовых условий в 2020 и 2021 гг. привело к резкому росту инфляции в 2021 и 2022 гг., а их стремительное ужесточение привело к снижению инфляции в 2023 году. Так что ФРС нужно внимательно следить за тем, как сильно смягчатся финансовые условия.

Пожалуй, лучшим показателем финансовых условий в реальном времени является CDX High Yield Spread Index, демонстрирующий тесную корреляцию с индексом финансовых условий GS. С учетом текущего уровня CDX High Yield Spread Index финансовые условия могут упасть до слишком мягких для экономики уровней и увеличить риск настоящего всплеска инфляции.

Почему для нас так важны индекс CDX и финансовые условия? Потому что рынок акций торгуется фактически нога в ногу с кредитными спредами высокодоходных облигаций, и пока эти спреды продолжают сужаться, акции будут расти, а при их расширении акции будут падать. Доходность прибыли S&P 500 и NASDAQ 100 очень тесно коррелирует с этими кредитными спредами.

Между тем, в зависимости от изменений кредитных спредов высокодоходных облигаций колеблется также индекс волатильности VIX.

Пауэллу не хотелось бы, чтобы финансовые условия сильно смягчились и достигли стимулирующих экономику и, что еще важнее, инфляцию уровней.

Более того, как нам известно из данных Goldman Sachs (и об этом мы уже ранее говорили), cистемные потоки иссякли, и покупки акций теперь совершенно спокойно могут смениться продажами, при этом уровень нулевой гаммы для S&P 500 продолжает постепенно повышаться.

Это значит, что ралли с октябрьских минимумов не просто имеет под собой неустойчивую основу. Сама его структура очень хрупкая, поскольку оно было основано не на улучшающихся фундаментальных перспективах, а на потоках капитала и позиционировании, как и ралли августа 2022 года, ноября 2022 года, января 2023 года и июля 2023 года.

После этих ралли в сентябре 2022 года, декабре 2022 года, феврале 2023 года и августе-октябре 2023 года рынок в большинстве случаев терял почти все завоеванные позиции. Хотя в этот раз все может сложиться иначе, я на это не надеюсь.