Монетарная политика зависит от данных, но вердикт все равно выносит Федрезерв. Проблема в том, что рынки его не слышат. Центробанк неоднократно заявлял, что не будет принимать решения на основании одного-единственного отчета.

Однако тектонический сдвиг на рынках произошел после данных об инфляции в США за октябрь. Да еще какой! Классический портфель акций и облигаций в ноябре принес наибольшую прибыль за 30 лет! Но и финансовые условия ослабли быстрее всего за 30 лет. Довольна ли этим ФРС? Не думаю.

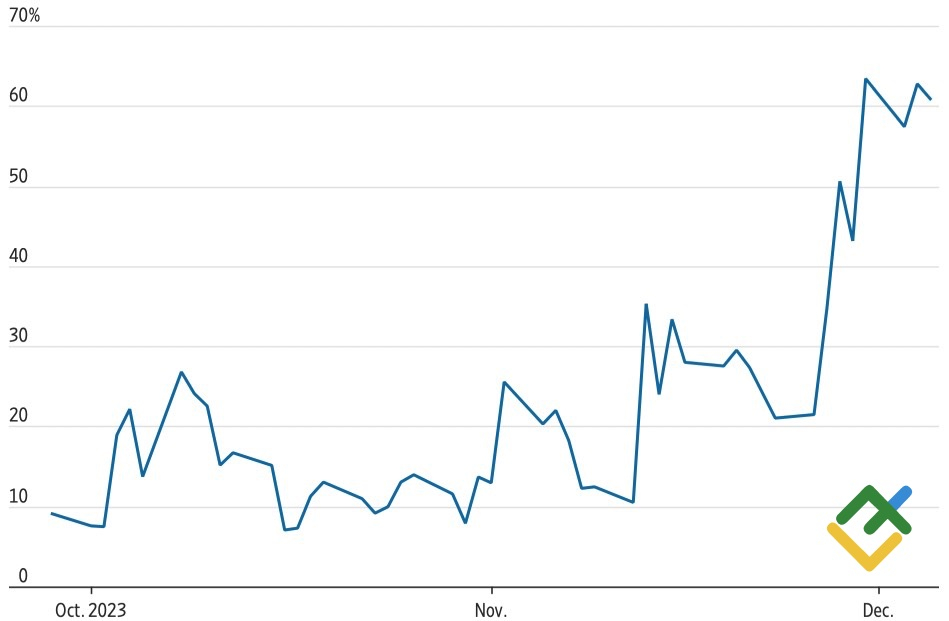

Еще 6 недель назад деривативы выдавали 40%-ную вероятность повышения ставки по федеральным фондам в 2023. Инвесторы верили в устойчивость инфляции. В начале декабря они твердо уверены, что PCE вернется к таргету в 2% чуть ли не в первой половине 2024, а Федрезерв снизит стоимость заимствований на 125 б.п. до 4,25%. И начнется монетарная экспансия уже в марте. Верит ли в это ФРС? Сомневаюсь.

Динамика шансов на повышение ставки ФРС в марте

Когда на рынках происходят тектонические сдвиги, удивляться резким колебаниям доллара США не стоит. Гринбэк в ноябре серьезно ослаб, и лишь страхи, что фондовые индексы и доходность казначейских облигаций бежали впереди себя, а также намерение ЕЦБ быть первым в деле ослабления денежно-кредитной политики спустили «быков» по EUR/USD с небес на землю.

Безусловно, виновата в том, что инвесторы не слышат ФРС, жадность. Кому не хочется вскочить в первые вагоны уходящего на север поезда S&P 500? Или купить трежерис на самом дне?

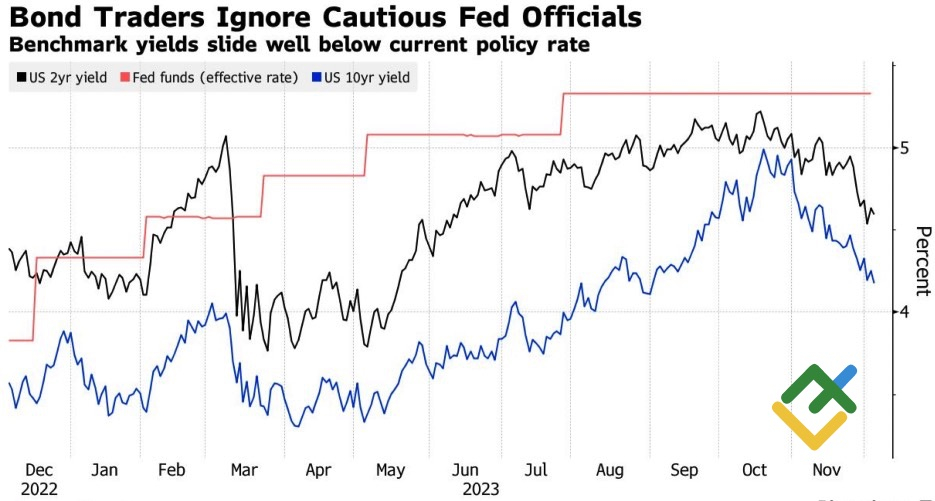

Чем больше ешь, тем больше хочется. Bank of America прогнозирует падение доходности 10-летних казначейских облигаций до 2,25% к маю. Согласно проведенному анализу, в течение последних пяти циклов ставки по долгам снижались в среднем на 107 б.п. от момента последнего повышения стоимости заимствований Федрезервом до момента первого ослабления денежно-кредитной политики. Наибольшее проседание составило 163 б.п. Если принять во внимание, что в июне доходность облигаций составляла 3,87%, то цифра в 2,25% не такая уж и фантастическая.

Динамика ставки ФРС и доходности трежерис

На самом деле, если ставки по трежерис упадут так низко и так быстро, доллар США будет разгромлен в пух и прах, а S&P 500 достигнет отметки 5000 гораздо раньше, чем думают самые ярые «быки». Финансовые условия ослабнут настолько, что новый пик инфляции станет реальностью.

Джером Пауэлл хочет войти в историю как Пол Волкер, который победил высокие цены при помощи агрессивной монетарной рестрикции, а не как Артур Бернс, которого Белый дом вынудил снизить ставки.

Не думаю, что декабрьский прогноз FOMC будет серьезно отличаться от сентябрьского. Разве что повышения стоимости заимствований до 5,75% там не окажется. Рынки явно бегут впереди себя и должны быть за это наказаны.

Возможно, EUR/USD и подрастет на данных о занятости в США, но ожидания «ястребиных» прогнозов от ФРС перекроют кислород «быкам», позволяя продавать пару в случае ее неспособности вернуться в торговый коридор 1,08-1,1.