Специально для Investing.com

Все ключевые индексы американского фондового рынка показывают приличные проценты роста, в информационном поле витает дух бесконечного позитива, а идея заработать уже сегодня, купив ту или иную акцию, приходит всё к большему кругу людей. Чего ожидать от этой "толпы единорогов на радуге"?

Положение дел

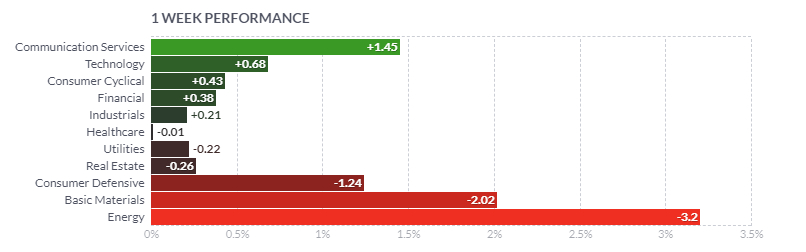

Если посмотреть на карту рынка, видно, что его динамика довольно разрознена. Но стоит отметить, что технологические гиганты всё ещё тянут движение на себе.

Заглянув глубже, видно, что именно технологические компании являются предметом интереса публики. Все value-компании являются аутсайдерами рыночных настроений.

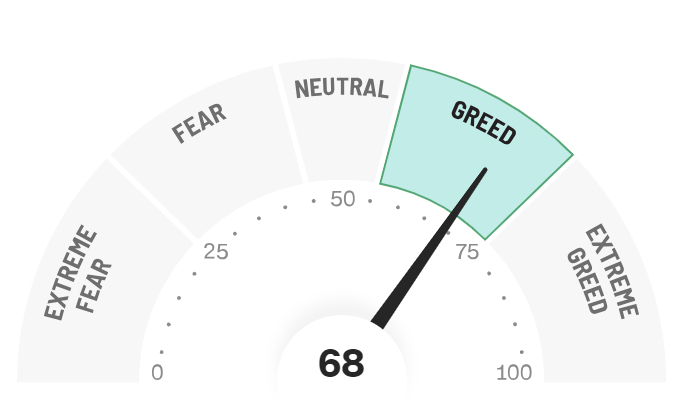

Настроения участников рынка всё ещё на очень высоком уровне, пока что бояться особенно нечего — рынок растёт, новостей плохих нет, депозиты зеленеют.

Техническая картина

Теперь, по обыкновению, предлагаю посмотреть на техническую картину базовой метрики рынка, коротко.

Индекс широкого рынка всё ещё показывает восходящую динамику, и даже немного превысил локальный максимум, как это ранее сделал индекс технологических компаний NASDAQ. Проценты роста минимальные.

Индекс доллара показывает нам тревожную картину для рисковых активов — он растёт параллельно с ними. Это не самый лучший расклад для продолжения роста.

Индекс волатильности пока что подтверждает позитив рисковых инструментов — он обновил ранее установленный минимум и всё ещё находится на очень низких отметках.

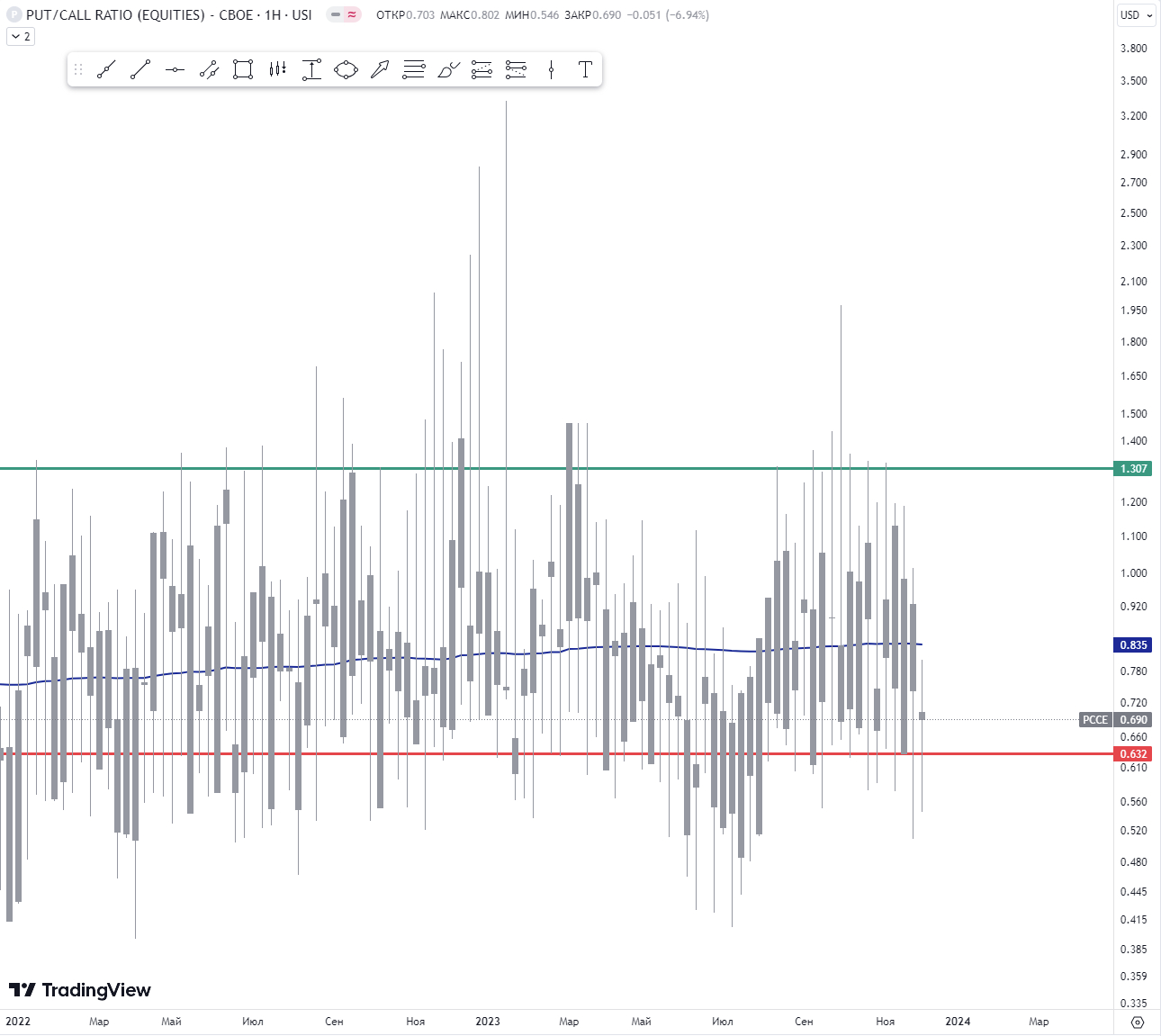

Соотношение Put/Call опционов указывает на то, что все участники рынка застраховались от падения рынка и находятся в покупке. Трезвое мышление на месте.

Медь, хоть и не столь показательна в последнее время, но всё ещё говорит за продолжение роста рисковых инструментов. Единственное, что можно трактовать несколько негативно — это закрытие прошлой недели.

Факты

Теперь пробежимся по интересным факторам, которые могут нам приоткрыть завесу тайны рыночного движения.

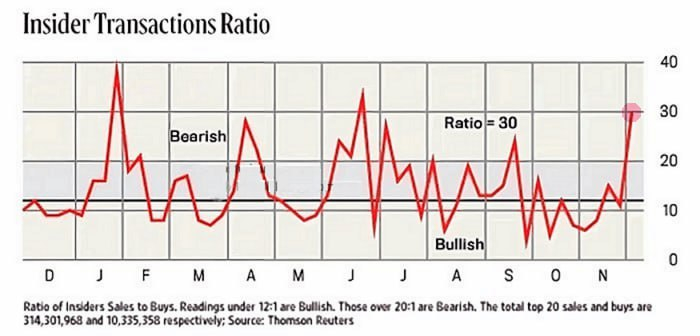

Согласно последним данным, инсайдеры сильно увеличили объём продаж в акциях США. И всё это происходит на пике движения индексов. "Совпадение? Не думаю..."

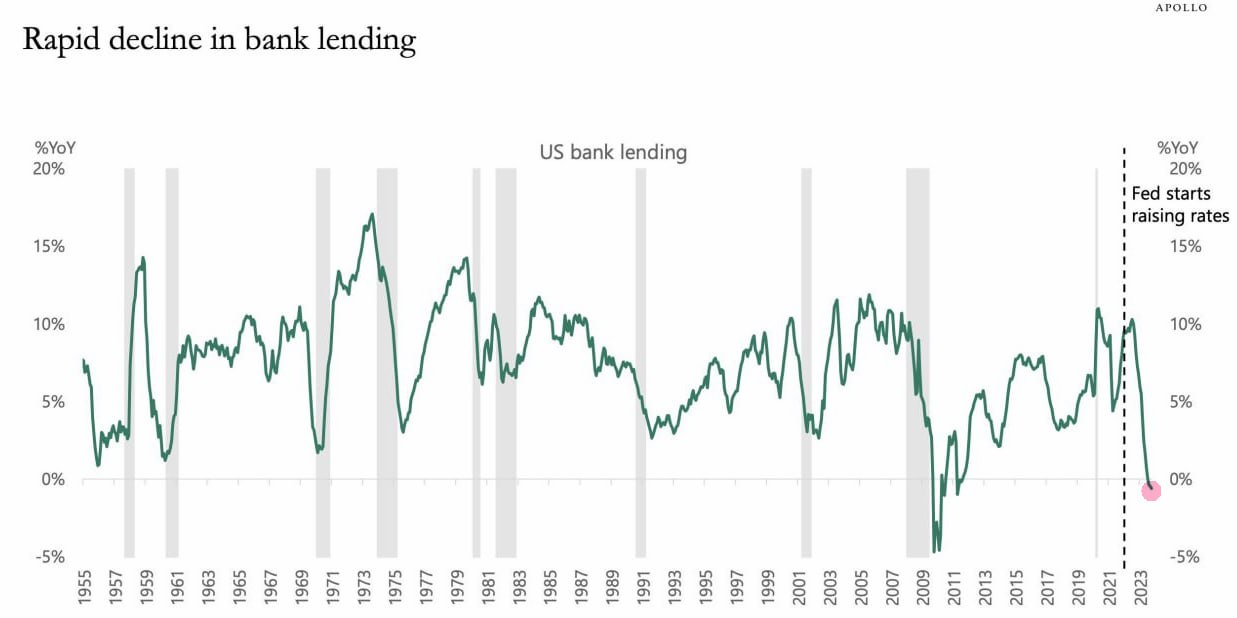

Уровень кредитования в США сильно снизился на фоне высокой ключевой ставки. Помимо этого, народ сильно беднеет — просрочки по кредитам растут. Кредит — это главное "экономическое чудо" 21 века. Меньше кредитов — меньше экономический рост.

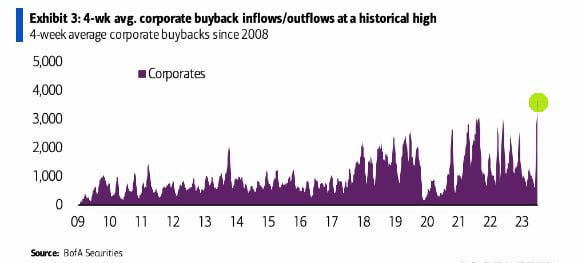

Одной из основных причин роста в последнее время стал повышенный объём buyback-ов. Согласно статистике, акции США очень хорошо растут именно благодаря им.

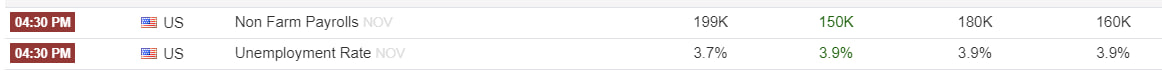

Рынок труда сильно подпортил сложившуюся "малину" — данные показывают резкое укрепление показателей. Инфляционное давление может вновь возобновиться, да и эти данные могут сильно повлиять на настроение регулятора.

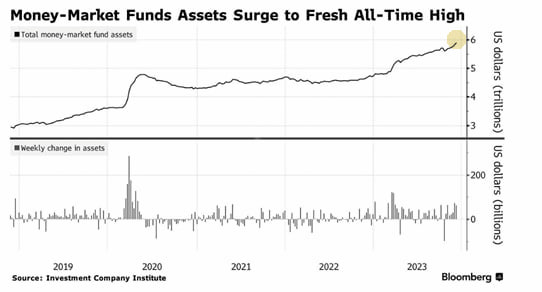

Последний на сегодня интересный факт — рост рисковых инструментов американского фондового рынка происходит параллельно с ростом ликвидности денежных фондов. Если сопоставить это с серьёзным снижением денежной ликвидности крупнейших банков в США, то встаёт вопрос — откуда в акциях деньги, и как надолго их хватит?

Итоги

Общая техническая картина рынка и настроения на рынке говорят о том, что всё большее число его участников верит в продолжение роста и то самое ралли Санты. Но если мы посмотрим глубже в развивающиеся события, то увидим, что рынок начинает спотыкаться на подходе к важным ценовым отметкам.

Крайне важно отметить, что на этой неделе мы увидим обновление статистики по инфляции потребительской и промышленной. И в среду состоится очередное заседание ФРС по монетарной политике.

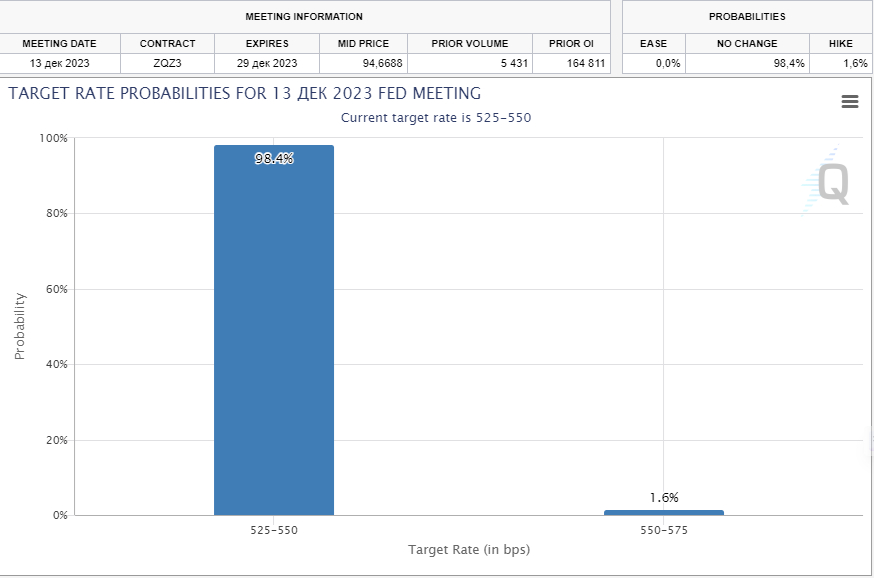

Ожидания участников рынка практически со стопроцентной вероятностью указывают на удержание ключевой ставки на текущей отметке в 5,5%. Но вот что скажет нам глава ФРС J.Powell — вы можете узнать в моём телеграм-канале, где я регулярно освещаю подобные события в прямом эфире. В последнее время все пресс-конференции всё скучнее и скучнее предыдущей. Может быть, именно в этот раз нам скажут что-нибудь эдакое?

В общем и целом, рынок находится на своём очередном экстремуме. Сопоставление описанных выше факторов, в совокупности с прошлой моей статьёй, говорит мне о высокой вероятности коррекции рынка рисковых инстурментов. Хотя, рынок пока что не показал нам желание идти вниз и полон надежд. С большим вниманием нужно смотреть пресс-конференцию ФРС, ведь именно после неё определится динамика следующих месяцев.

Как бы оно ни было на самом деле, всегда сохраняйте трезвое мышление и холодный рассудок — рынок не терпит эмоциональных решений и строго за это наказывает. Риск- и мани-менеджмент — ваши лучшие друзья в этом неспокойном мире.

Больше интересной информации вы можете увидеть в моём телеграм-канале, ссылка на который находится в описании моего профиля. Там я регулярно провожу прямые эфиры с разбором акций подписчиков, с обзором текущей ситуации на рынке и рыночных событий. Всегда свежая и актуальная информация по фондовому рынку Америки и России.