Жадность до добра не доведет. «Быки» по американским акциям проглотили отчет об инфляции в США за ноябрь, не поперхнувшись. Рынки слышат то, что хотят услышать. И расчеты Goldman Sachs, Morgan Stanley и JP Morgan, что индекс расходов на личное потребление, предпочитаемый ФРС индикатор инфляции, вырастет всего на 0,07-1,14% для них важнее, чем фактические цифры по CPI. В результате S&P 500 достиг максимальной отметки с апреля 2022, а от наглости его покупателей даже у EUR/USD голова пошла кругом.

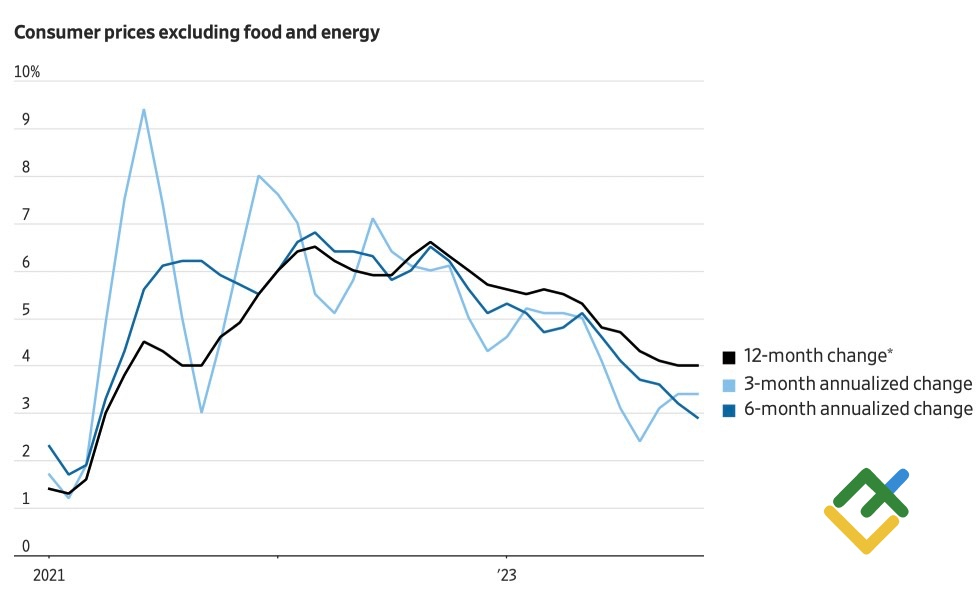

В ноябре потребительские цены в США замедлились до 3,1% г/г, базовая инфляция отметилась теми же темпами роста в 4%, что и в октябре. Несмотря на снижение 6-месячного индикатора, 3-месячный продолжает корректироваться, что вызывает сомнения в устойчивой нисходящей тенденции. Вкупе с сильной статистикой по американской занятости, это позволяет ФРС комфортно себя чувствовать в позиции длительного удержания ставки по федеральным фондам на плато.

Динамика инфляции в США

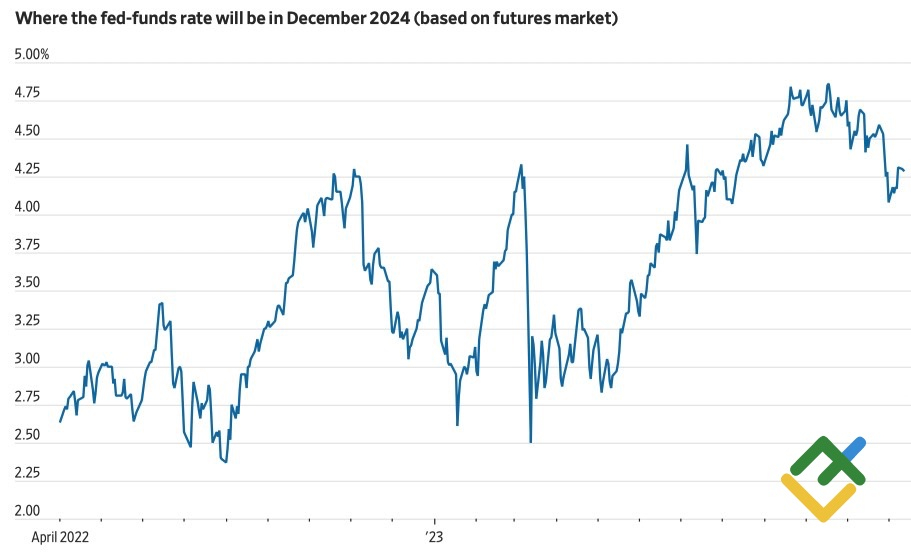

Да, охлаждение экономики и инфляции свидетельствует, что более низкие ставки находятся на горизонте, однако не так близко, как ожидают инвесторы. Они отказались от идеи начала цикла монетарной экспансии в марте, однако повысили шансы падения стоимости заимствований на 125 б.п. до 4,25% в 2024. Вопрос в том, сможет ли разбить рыночное ценообразование Федрезерв?

Динамика рыночных ожиданий по ставке ФРС

Сентябрьские прогнозы FOMC предполагают повышение ставки по федеральным фондам в декабре до 5,75% с последующим ее снижением до 5,25% в следующем году. Однако сколько бы актов ужесточения денежно-кредитной политики ни показали обновленные оценки, рынок прибавит еще 2-3. В этом отношении ожидания ФРС падения стоимости заимствований до 4,75% может оказаться самоубийством. Фондовые индексы еще больше вырастут, доходность трежерис и доллар США упадут, а финансовые условия ослабнут.

Сможет ли спасти ситуацию Джером Пауэлл? Он находится в непростом положении. С одной стороны, председатель ФРС вынужден признать прогресс в борьбе с инфляцией, с другой — противостоять рыночным ожиданиям. Инвесторы будут ловить любые слова о силе экономики США, ведь именно слухи, что она избежит рецессии, в настоящее время двигают S&P 500 на север.

В этом отношении слова министра финансов Джанет Йеллен, что Штаты находятся на пути к достижению мягкой посадки, ВВП продолжает расти, рынок труда остается сильным, а темпы инфляции падают, подлили масла в огонь ралли широкого фондового индекса.

Таким образом, на карту поставлено многое. Для Федрезерва — авторитет, защита политики зависимости от данных и необходимость достижения цели. Для рынков — прогнозы «голубиного» разворота и деньги. Полагаю, что центробанк в очередной раз обыграет инвесторов и убедит в правильности выражения «не ходите против ФРС». Жадность может дорого обойтись, поэтому неспособность EUR/USD вернуться выше уровней 1,08 и 1,082 следует использовать для продаж.