• В приближении 2024 года фондовый рынок оказался в подвешенном состоянии, и его дальнейшая судьба зависит от таких факторов, как процентные ставки, инфляция и прибыли компаний.

• Делать точные прогнозы практически невозможно, как показали неверные предсказания на 2023 год.

• Вместе с тем готовность к рискам — это одна из составляющих грамотного финансового планирования. Давайте посмотрим на несколько потенциальных факторов риска, с которыми может столкнуться рынок в следующем году.

• Как обогнать рынок в 2024 году? Позвольте сделать всю работу за вас нашему инструменту ProPicks на базе технологий ИИ и никогда больше не пропускайте «бычьи» рынки. Узнать подробности

Все на рынке сейчас задаются одним и тем же вопросом: что нам готовит 2024 год?

Как бы тривиально это ни звучало, траектория фондового рынка в предстоящем году абсолютно непредсказуема.

Восходящий тренд может продолжиться, либо же рынок развернется вниз в зависимости от таких факторов, как процентные ставки, инфляция, экономический рост в основных регионах, прибыль компаний, настроения инвесторов и непредвиденные события.

Пока же самый существенный риск — это, пожалуй, считать, что рынок следует по заранее определенному курсу.

Я вовсе не хочу сказать, что нам не стоит составлять прогнозы. Подготовка прогнозов — неотъемлемая составляющая финансового планирования на будущее. Однако нам нужно быть готовыми к непредвиденным событиям и учитывать их в своих планах.

По сути, когда мы в чем-то абсолютно уверены, мы рискуем из-за того, что можем оказаться неправыми, и это нам знакомо из повседневной жизни.

Не верьте прогнозам — они часто оказываются ошибочными

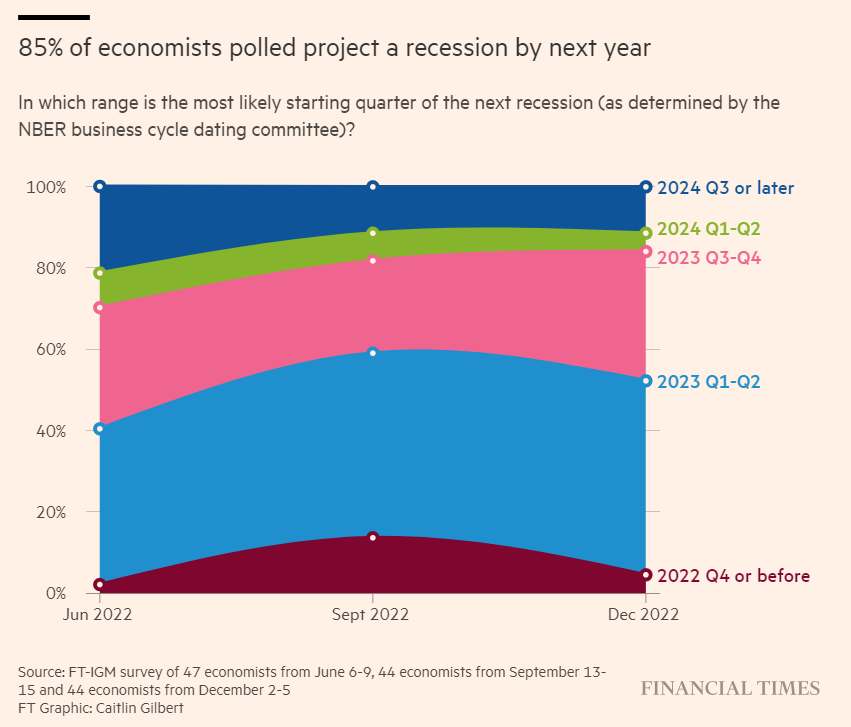

Примерно в это же время в прошлом году газета Financial Times опубликовала результаты опроса, согласно которому более 80% экономистов были уверены, то есть с уверенностью прогнозировали, что в 2023 году начнется рецессия.

Вы по-прежнему считаете, что надвигается рецессия? Людям вообще свойственно ошибаться, и, как я уже говорил, мы можем ожидать чего угодно.

Как и в 2023 году, нам, как мне кажется, нужно оседлать рыночную волну, нежели пытаться обогнать рынок, и, если делать прогнозы для рынка нелегко, пожалуй, нам стоит начать с того, что нам уже известно.

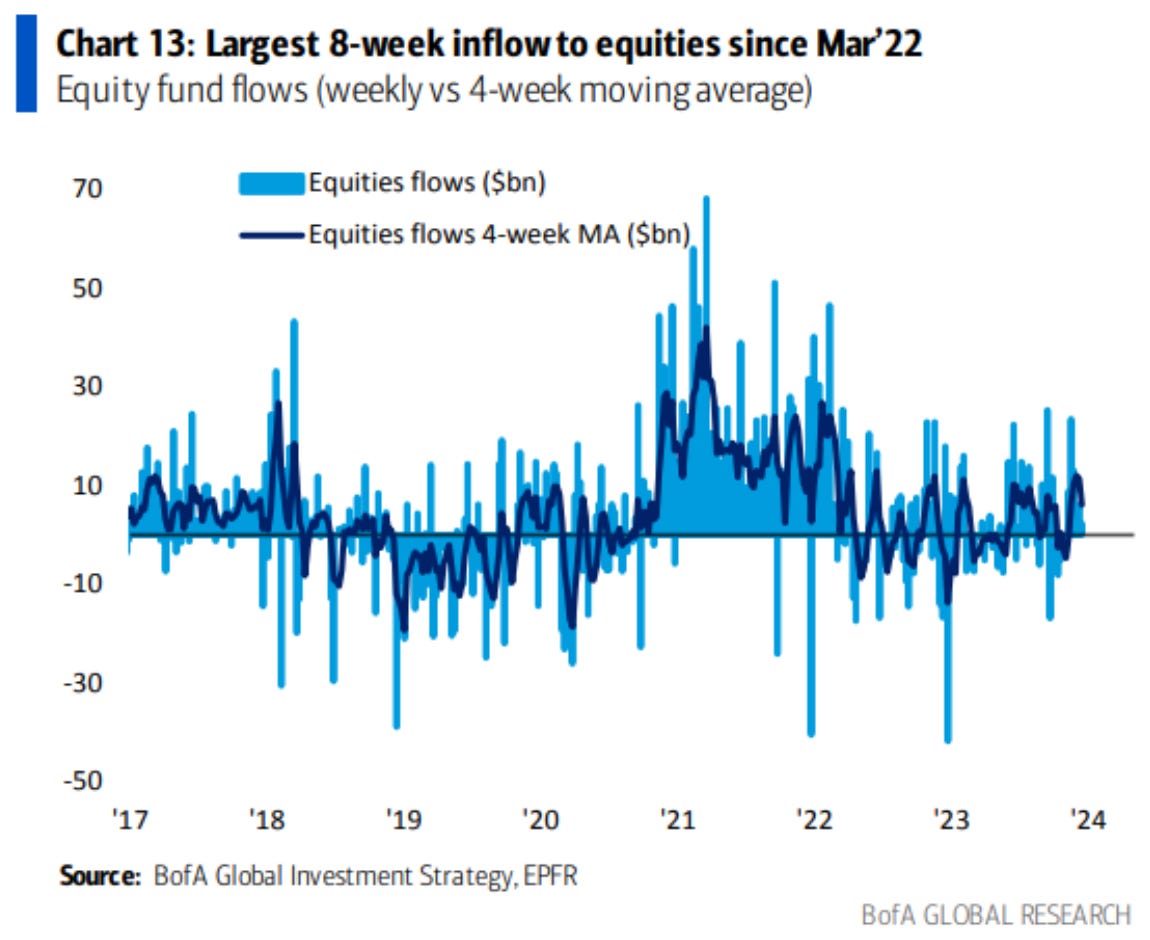

На протяжении большей части 2023 года инвесторы активно вкладывали средства в казначейские облигации, а потом произошел сильнейший с июня 2020 года отток средств из трежерис в пользу акций.

За два месяца приток средств в фонды акций оказался максимальным с марта 2022 года, и все больше участников рынка присоединяются к этому ралли.

Рынок акций до сих пор лишь следовал своим сезонным тенденциям. Волноваться (пока) не о чем.

Насторожиться нужно тогда, когда рынки начинают игнорировать свои сезонные тенденции. Ослабление рынка в традиционно успешный период года, например в конце декабря и январе, может быть сигналом об ухудшении тренда.

Сейчас, например, заслуживают внимания данные по новым вакансиям, тренд по которым изменился на фоне продолжающегося роста S&P 500.

Это не типичный сценарий. Если посмотреть на эти данные за период с 2000 года, то мы можем проследить следующую закономерность: каждое снижение этого показателя всегда предшествовало развороту S&P 500.

Что на самом деле движет акциями?

Один из важнейших факторов — ослабление доллара США. Что любопытно, когда доллар укрепляется, цены акций обычно снижаются.

После достижения пика в сентябре 2022 года доллар начал снижаться, а S&P 500 совершил разворот, и акции начали расти.

Можно сказать, что ралли акций, вероятно, будет продолжаться, пока сохраняется «медвежий» тренд по доллару, что дополнительно поддерживается позитивными настроениями инвесторов по отношению к рисковым, незащитным акциям.

Складывается прямо противоположная ситуация той, что обычно можно наблюдать при «медвежьем» рынке: ротации в защитные акции с низкой волатильностью, ориентированные на потребительские товары, сейчас не происходит.

Можем ли мы и дальше считать, что с рынком будет все в порядке?

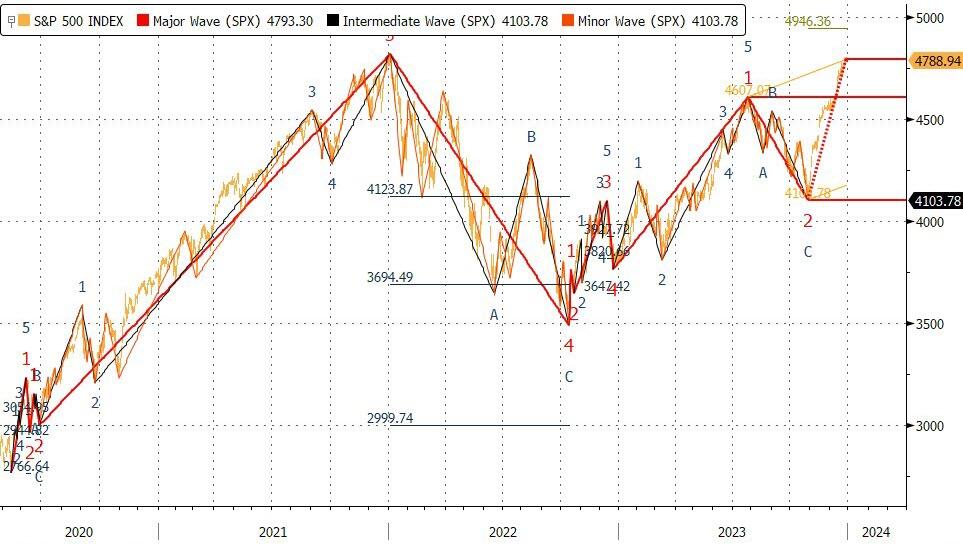

Согласно статье Bloomberg, индекс S&P 500 сформировал третью волну Эллиотта, а это обычно самая мощная и длинная волна.

Индекс приблизился к рекордным максимумам, которые могут быть пробиты в ближайшие дни, а в ближайшие недели рынок может достигнуть уровня 4900.

Однако после завершения мощной третьей волны индекс, как правило, формирует четвертую волну, которая, как вам хорошо известно, представляет собой коррекцию.

Последняя вторая коррекционная волна, начавшаяся в январе 2022 года, длилась примерно 10 месяцев, и рынок тогда упал на 20–25%.

Как долго еще будет продолжаться ралли? Поживем — увидим.

А пока — с праздниками!

***

От редакции

Если вы ищете платформу, которая позволит вам с легкостью анализировать рыночные инструменты и отбирать именно те, которые подходят для вашего портфеля и вашего стиля инвестирования, как это делают наши авторы, предлагаем вам воспользоваться InvestingPro.

Кроме того, редакция российского Инвестинга дарит вам купон на дополнительную скидку 10% на двухгодовую подписку: RUINVESTOR0124.

Не забудьте ввести код купона в специальное поле при оформлении и оплате подписки!

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.