Итак, 2023 год остался позади, и что же нам сулит искрометное предновогоднее ралли? Не будем также забывать, что в этом году в США пройдут президентские выборы.

Сейчас как никогда удачный момент поставить себе цели на новый год. Но сначала давайте посмотрим, что нас ждет в январе.

Январь

В январе инвесторы с тревогой пытаются предсказать, что их ждет в ближайшие 12 месяцев, и о первом месяце года существует множество «аксиом Уолл-стрит».

Вам наверняка знакомы выражения «Как пройдут первые пять дней, так пройдет и весь месяц» и «Как пройдет этот месяц, так пройдет и весь год».

Пытаться предсказать ситуацию на рынке больше чем на несколько дней вперед — занятие обычно глупое. Тем не менее, это традиционный новогодний ритуал.

На Уолл-стрит постоянно можно услышать чрезмерно оптимистичные прогнозы о доходности по итогам года, но реальность с ними несколько расходится.

И все же, с точки зрения управления инвестициями, мы можем посмотреть на статистические данные за январь, чтобы получить представление о тенденциях будущей доходности. Опираясь на этот анализ, мы можем распознать риски, которые могут подстерегать нас в будущем.

Согласно StockTrader's Almanac, направление торгов в январе (рост или падение по итогам месяца) позволяет предсказать судьбу рынка в оставшуюся часть года в 75% случаев.

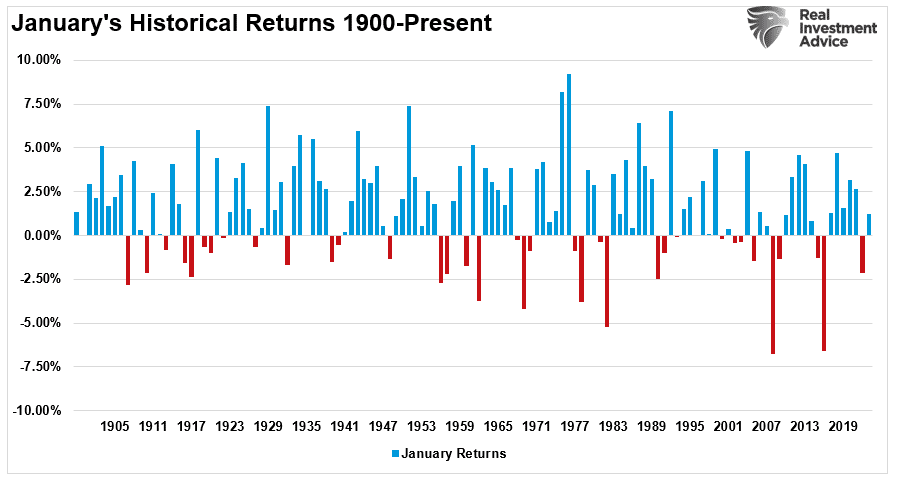

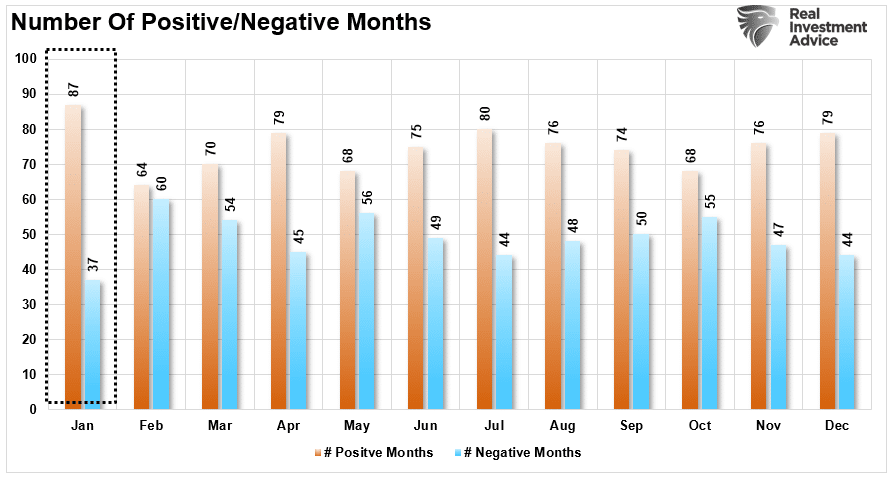

Приведенный ниже график отражает динамику рынка акций в январе за период с 1900 года.

Кроме того, по итогам года рынок повторял январский результат в 12 из 16 последних лет с президентскими выборами.

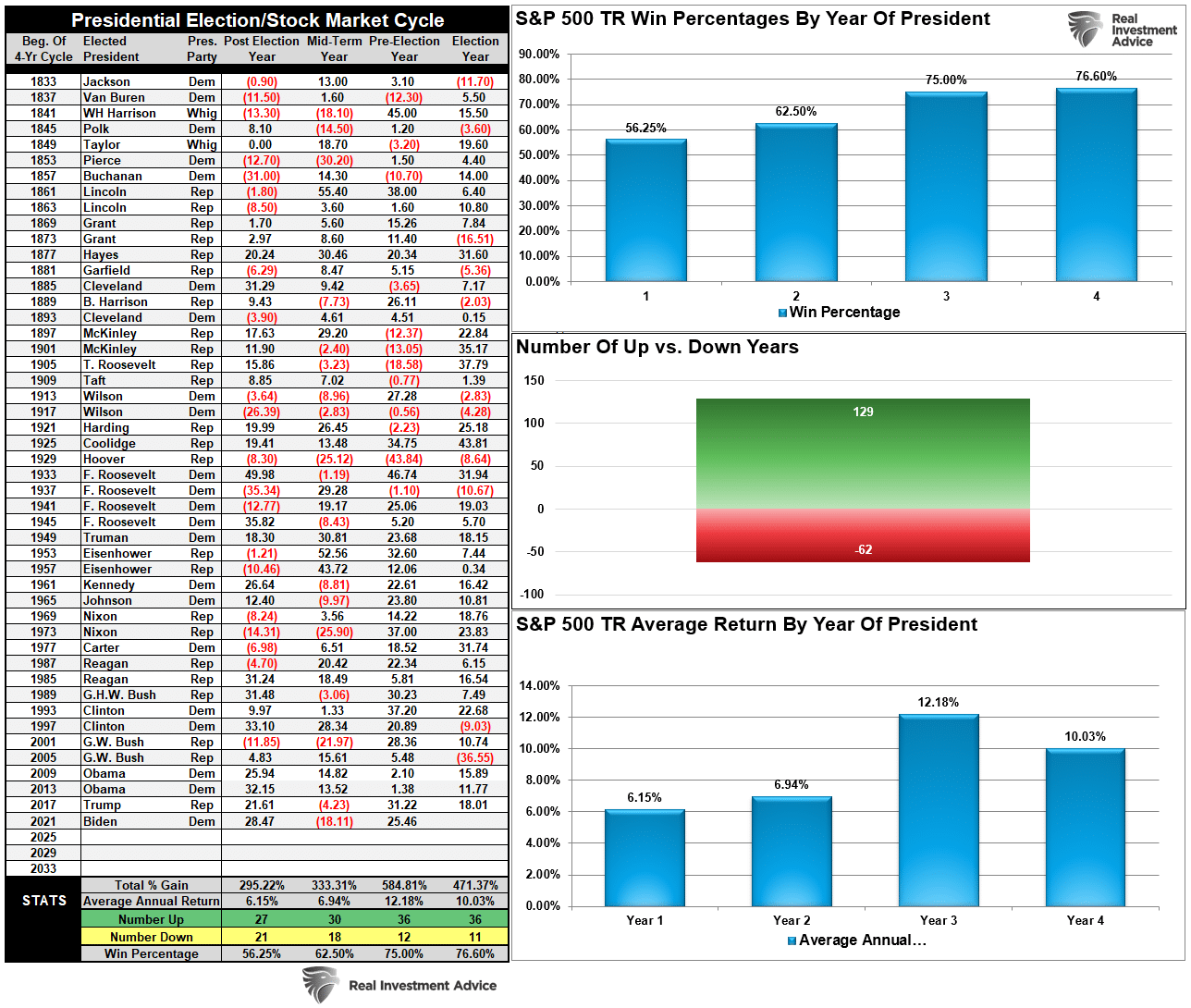

К слову о президентских выборах, минувшему 2023 году было суждено оказаться удачным для рынка акций в плане доходности — это стало нормой в последнее столетие.

Перспективы на 2024 год (а нас в этом году ждут президентские выборы) тоже хорошие — средняя доходность составляет 10% при 76%-ной вероятности роста.

Январь в сопоставлении

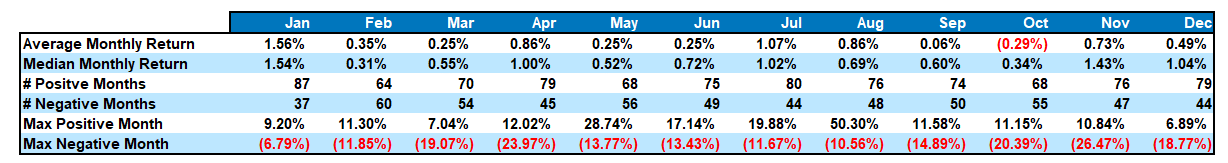

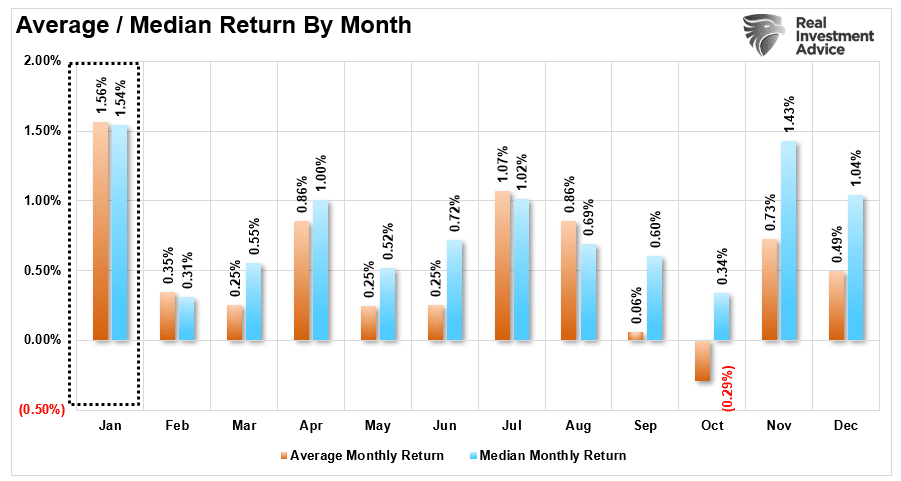

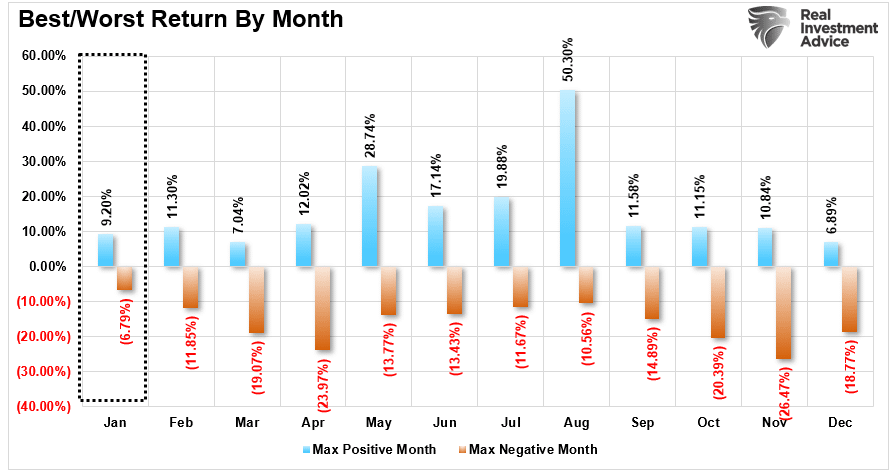

Приведенные ниже таблица с графиком отражают месячную статистику для S&P 500. Как вы можете заметить, есть некоторые заметные отклонения, как, например, август (рынок в этот месяц один раз показал доходность 50%). Эти аномалии относятся к 1930-м годам, то есть к периоду, последовавшему за обвалом рынка 1929 года.

Важный же момент заключается в том, что январь входит в число лучших месяцев года по доходности, тогда как в феврале и марте результаты рынка обычно заметно хуже.

Январь — самый благоприятный месяц в плане доходности. За ним следуют декабрь, апрель и июль.

Но рынок растет в январе не всегда. Статистически вероятность роста рынка высока, особенно после сильного старта, но месяц не всегда завершается в плюсе.

Нельзя не упомянуть, что при максимальной доходности в январе 9,2% максимальная просадка в этом месяце составляет -6,79% (наименьший показатель по месяцам).

После мощнейшего предновогоднего ралли в декабре мы будем пристально следить за ходом событий в январе и попытаемся предугадать, каким будет 2024 год. С учетом сильной перекупленности акций после декабря было бы вполне разумно ожидать ослабления рынка в январе.

Однако именно по этой причине «обещания инвесторов» будут играть ключевую роль в следующие 12 месяцев. При этом бороться инвесторам придется не с рынком, а с собственной «психологией».

Почему мы продолжаем повторять свои ошибки

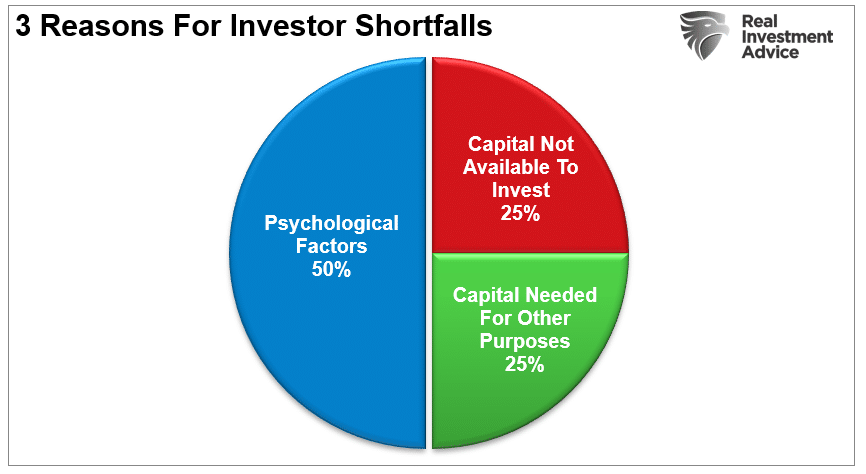

Dalbar Research ежегодно публикует результаты своего подробного анализа, который из раза в раз выявляет три основные причины неудач инвесторов.

Основные проблемы — это нехватка капитала для инвестирования и психология.

Аналитики Dalbar определили девять иррациональных поведенческих искажений, проявляющихся при инвестировании:

• Неприятие риска, или панические продажи

Страх потерь заставляет инвесторов выводить свой капитал в самое неподходящее время.

• Узкий фрейминг

Инвесторы принимают решения, касающиеся одной части портфеля, не учитывая общие последствия.

• Эффект якоря

Инвесторы продолжают уделять повышенное внимание уже случившимся событиям, не адаптируясь к меняющейся ситуации на рынке.

• Ментальный учет

Инвесторы мысленно разделяют свои результаты по категориям, чтобы оправдать успехи и неудачи.

• Недостаточная диверсификация

Инвесторы считают свой портфель диверсифицированным, тогда как на самом деле он представляет собой высококоррелированный пул активов.

• Стадный инстинкт

Инвесторы делают то, что делают все остальные. Это приводит к явлению «покупай дорого, продавай дешево».

• Сожаление

Инвесторы не выполняют необходимое действие из-за сожаления о предыдущей неудаче.

• Влияние СМИ

Средства массовой информации грешат излишним оптимизмом. Это помогает им зарабатывать на размещении рекламы и привлекать читателей и зрителей.

• Оптимизм

Чрезмерно оптимистичные предположения, как правило, приводят к довольно резким обратным реакциям при столкновении с реальностью.

Стадный инстинкт и неприятие риска — важнейшие поведенческие искажения, которые со временем усугубляют ошибки инвесторов.

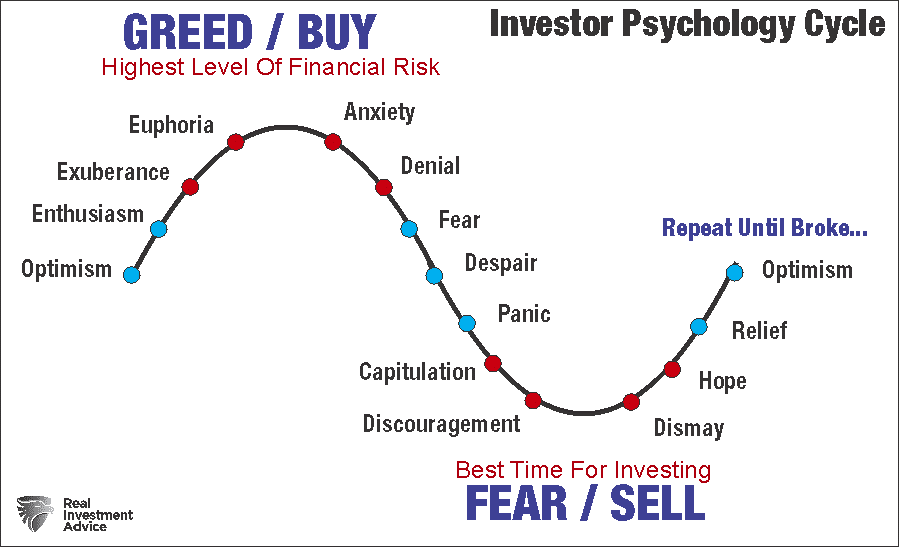

Когда рынки растут, мы считаем, что текущий ценовой тренд будет длиться вечно.

Чем дольше сохраняется восходящий тренд, тем сильнее укореняется это убеждение. В конечном счете, когда рынок переходит в «состояние эйфории», к покупкам наконец-то присоединяются инвесторы, которые до последнего отсиживались в сторонке.

Затем цикл повторяется.

Минувший 2023 год был «бычьим», при этом доля акций в портфелях инвесторов остается повышенной, и участники рынка преисполнены оптимизма в начале 2024 года.

Поскольку поведенческие особенности инвесторов противоречат инвестиционному правилу «покупай дешево, продавай дорого», риск разочарования сейчас велик.

Именно по этой причине инвесторам крайне важно придерживаться данным себе обещаниям.

Обещания на новый год

Каждый год я провожу ревизию обещаний на предстоящий год, чтобы стать лучше как инвестор и портфельный управляющий.

Вот мои обещания:

• Делать больше того, что работает, и меньше того, что не работает.

• Не забывать, что «тренд — мой друг».

• Быть либо «быком», либо «медведем», но не «свиньей» (свиней забивают).

• Не забывать, что платить налоги — это нормально.

• Максимизировать прибыль, планируя покупки и находя лучшие цены.

• Искать возможности, а не неудачные инвестиции.

• Диверсифицировать для контроля рисков.

• Контролировать риски, всегда имея заранее определенные уровни для продажи и стоп-лоссы.

• Всегда оставаться подготовленным и информированным.

• Не позволять панике влиять на мои решения о покупке и продаже.

• Не забывать, что лучше наличности ничего нет.

• Ждать, но не бояться коррекций.

• Ждать ошибок со своей стороны и быть готовым их быстро исправить.

• Сдерживать надежду на корню.

• Оставаться гибким.

• Проявлять терпение, позволяя дисциплине и стратегии принести результат.

• Выключить телевизор, отложить газету и сосредоточиться на анализе.

Каждый год я изо всех сил стараюсь выполнить эти обещания. Получается не всегда.

Тем не менее, именно так я сосредотачиваюсь на новом годе, проводя ревизию своих ориентиров. Простого ключа к успеху нет.

Но если вы соблюдаете базовые правила, поддерживаете дисциплину и не отвлекаетесь, это существенно увеличит ваши шансы на долгосрочный успех.

В заключение

В финансовых медиа и блогосфере нам часто говорят, что для долгосрочного успеха нужно «покупать и держать», однако уничтожение капитала при сильных падениях рынка — куда более опасная штука.

С учетом завышенных оценок, высокого левериджа и признаков слабости экономики инвесторам необходимо следить за развитием событий в январе в поиске ориентиров.

Судя по совокупности свидетельств, этот год может принести с собой разочарование, несмотря на «бычьи прогнозы».

Не теряйте бдительность. И выполняйте данные себе обещания.

Счастья и благополучия вам в 2024 году!