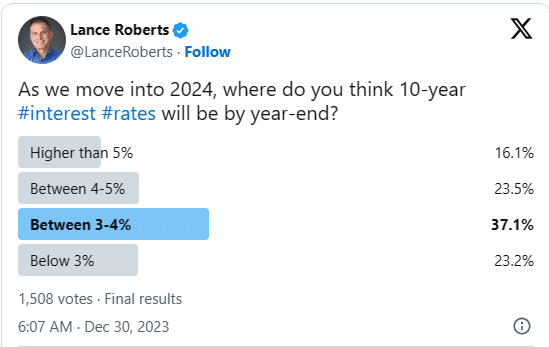

На последней неделе декабря я провел опрос среди своих подписчиков в Twitter о перспективах рынков и экономики на 2024 год. Результаты получились весьма любопытными, но прежде чем заглянуть в будущее, давайте для контекста вернемся в 2023 год.

События прошлого года не совпали с прогнозами большинства рядовых экономистов и аналитиков.

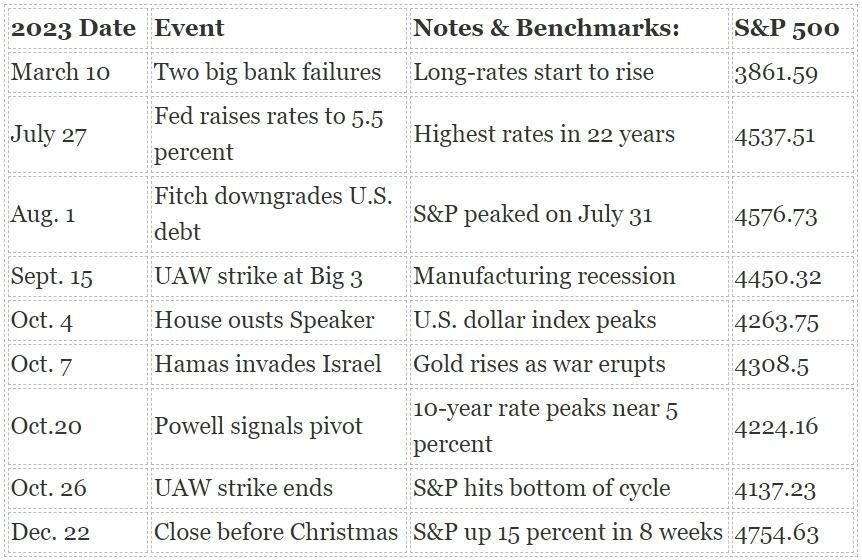

В прошлом году все ждали рецессии и отрицательный доходности. В таблице ниже собраны важные события за последний год и сведения о том, как на них отреагировал индекс S&P 500. Каждое из тех событий, как предполагалось, должно было выбить рынок из колеи.

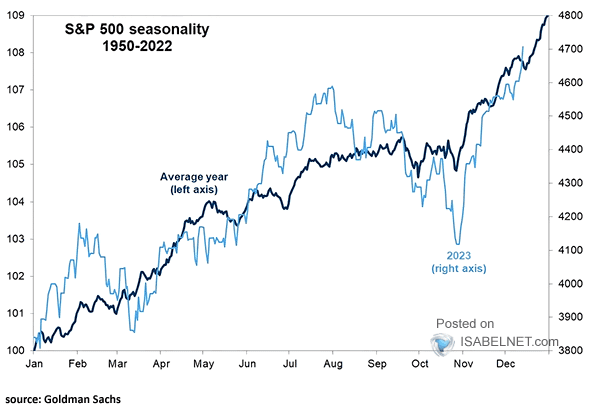

Тем не менее, несмотря на повышение ставки по федеральным фондам ФРС, рост процентных ставок, банкротства банков и фискальные проблемы, рынок в целом следовал сезонному паттерну предвыборного года.

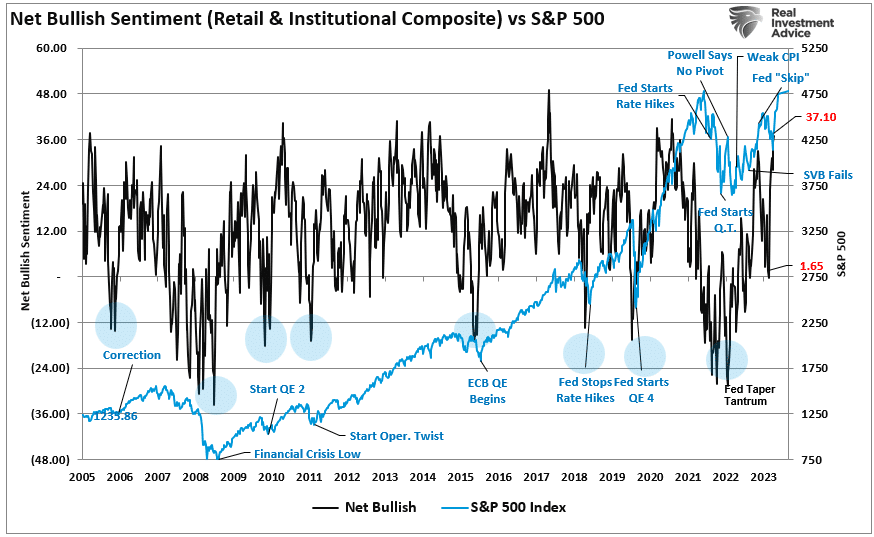

«Медведи», разумеется, проснулись после спячки во время летней коррекции, но к концу года ситуацию на рынке снова полностью контролировали «быки». На приведенном ниже графике сопоставляется S&P 500 с индексом чистых «бычьих» настроений (среди профессионалов и розничных инвесторов).

Итак, с учетом того, что 2023 год опроверг все ожидания, чего же ждут инвесторы от рынка и экономики в 2024 году?

Результаты опроса о перспективах на 2024 год

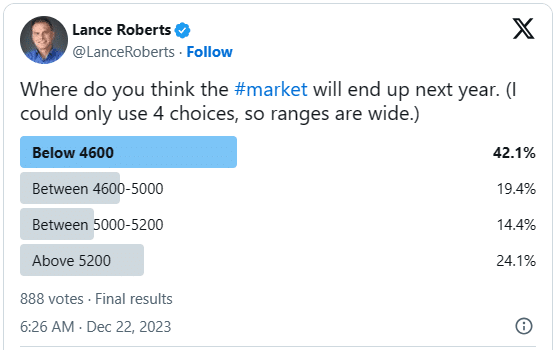

S&P 500 завершил минувший год на 24% выше того уровня, с которого он его начинал, и 42% опрошенных считают, что 2024 год индекс завершит ниже уровня закрытия 4769.

Однако если разбить поровну диапазон 4600-5000, получится, что снижения индекса ожидает примерно 50% опрошенных. Что любопытно, 24% инвесторов ждут результат выше консенсуса на 2024 год, который составляет 5200.

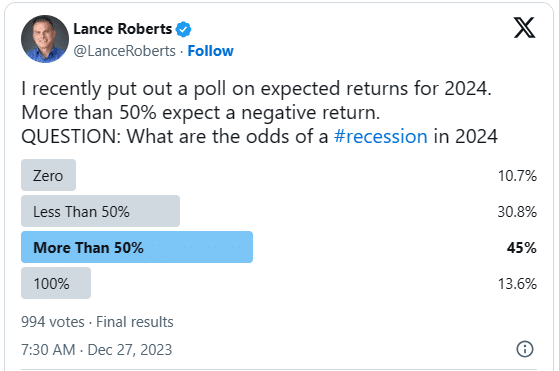

Разумеется, для такой доходности необходимо, чтобы экономика избежала рецессии. Согласно опросу, 45% инвесторов оценили вероятность начала рецессии в 50%, а 13,6% опрошенных абсолютно убеждены в том, что она наступит.

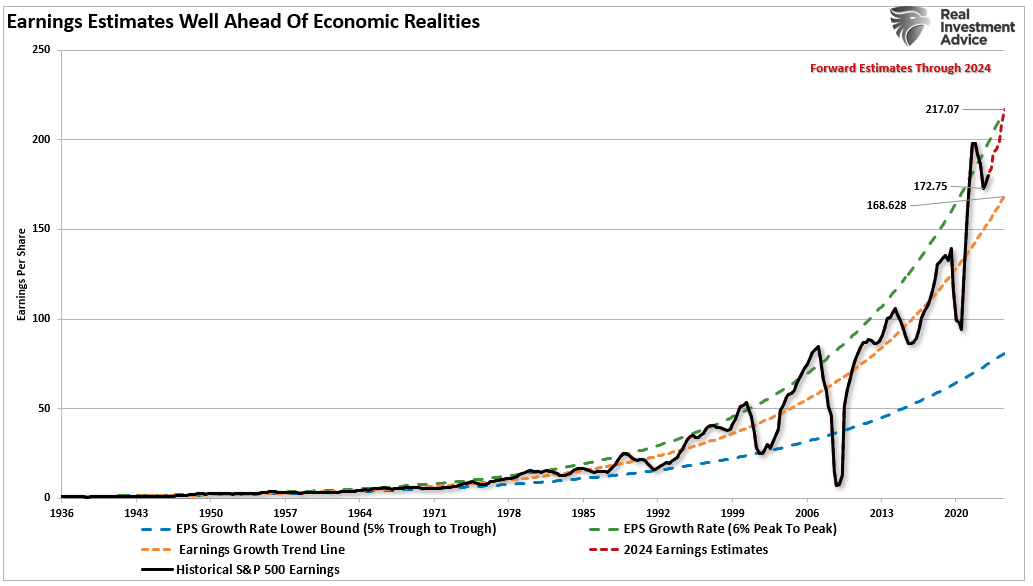

В связи с этим нужно отметить следующее. При спаде в экономике рынок должен скорректировать оценки прибыли в соответствии с более медленными темпами экономического роста.

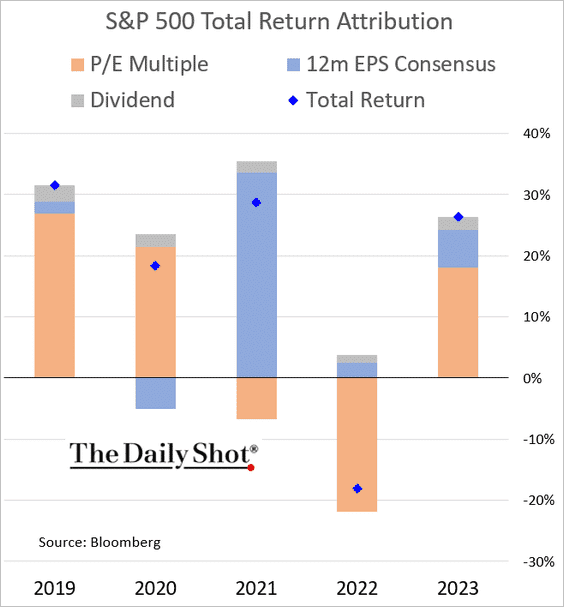

Таким образом, с учетом того, что движущей силой ралли 2023 года было увеличение мультипликаторов, в случае рецессии оценки прибылей, вероятно, будут существенно скорректированы.

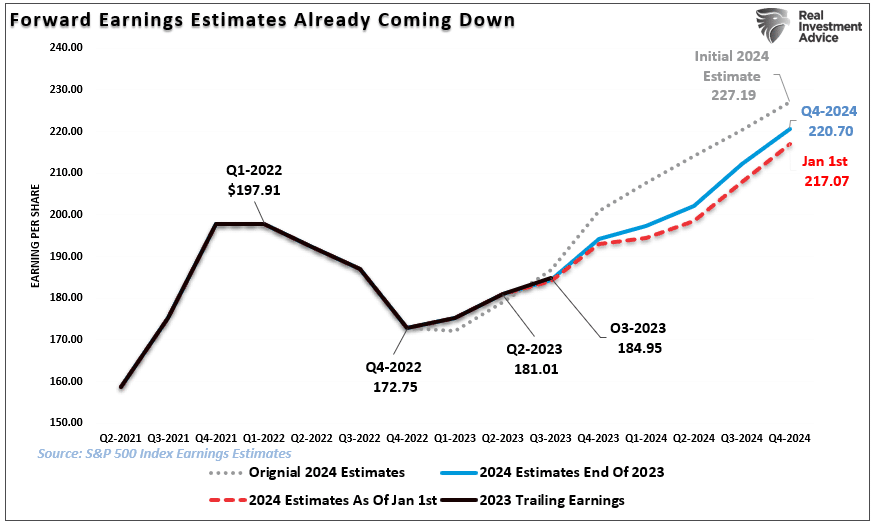

А поскольку в последнее время экономическая статистика ухудшилась, придерживаться более оптимистичного взгляда на рынок будет сложнее при снижении форвардных оценок прибыли.

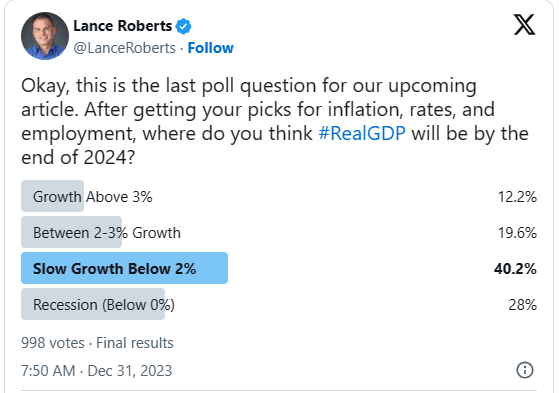

Следующим в опросе был вопрос о росте реального ВВП (с коррекцией на инфляцию). По мнению 40,2% инвесторов, экономика избежит рецессии, но покажет рост не более чем на 2%. Лишь 28% опрошенных ожидают рецессию.

Опять же, поскольку прибыль — это производная экономической активности, компаниям будет труднее увеличить ее в соответствии с текущими оценками.

Это главным образом обусловлено тем, что прогнозы по росту прибыли на 2024 год сейчас сильно завышены по сравнению с исторической нормой.

Если прибыль не оправдает ожидания и начнет отставать от цен акций, возрастет риск сильной корректировки оценок.

А что может оказать давление на прибыль? Замедление экономики под воздействием повышения инфляции, безработицы и процентных ставок.

Повышение ставок, безработицы и инфляции

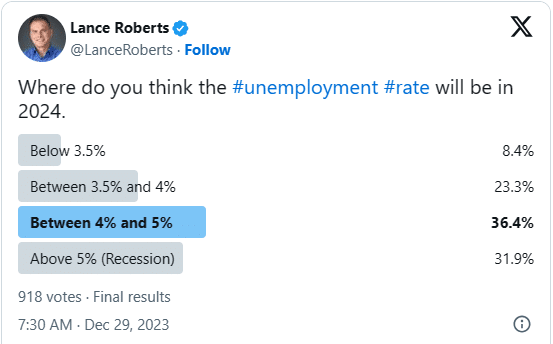

Еще любопытнее оказались ответы инвесторов на прямые вопросы о базовых условиях в экономике. Так, например, более 68% опрошенных считают, что уровень безработицы в этом году поднимется выше 4%.

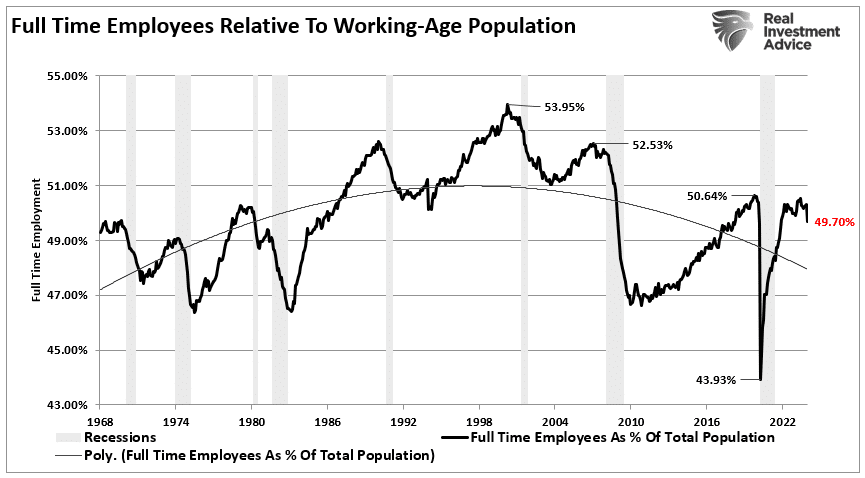

Принимая во внимание резкое снижение полной занятости, о котором свидетельствовали опубликованные в прошлую пятницу данные по числу рабочих мест вне сельского хозяйства, мы совершенно точно можем сказать, что у нас есть свидетельства ухудшения экономической ситуации.

Однако если занятость будет сокращаться, повышение темпов инфляции станет гораздо менее вероятным.

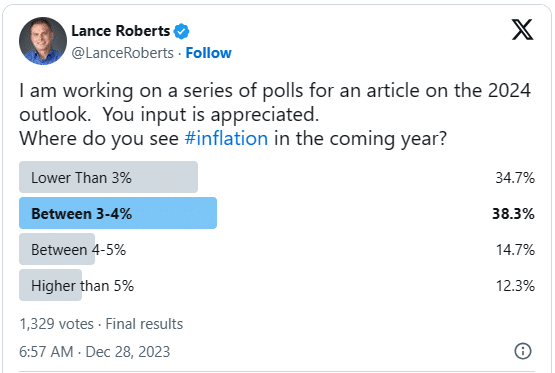

Это объясняется взаимосвязью спроса и предложения, которое влияет на занятость с течением времени. Поэтому те 65% опрошенных, которые ждут в наступившем году инфляцию выше 3%, вероятно, окажутся неправы.

Еще одно противоречие в опросе касается процентных ставок. Большинство респондентов считает, что процентные ставки тоже вырастут в этом году.

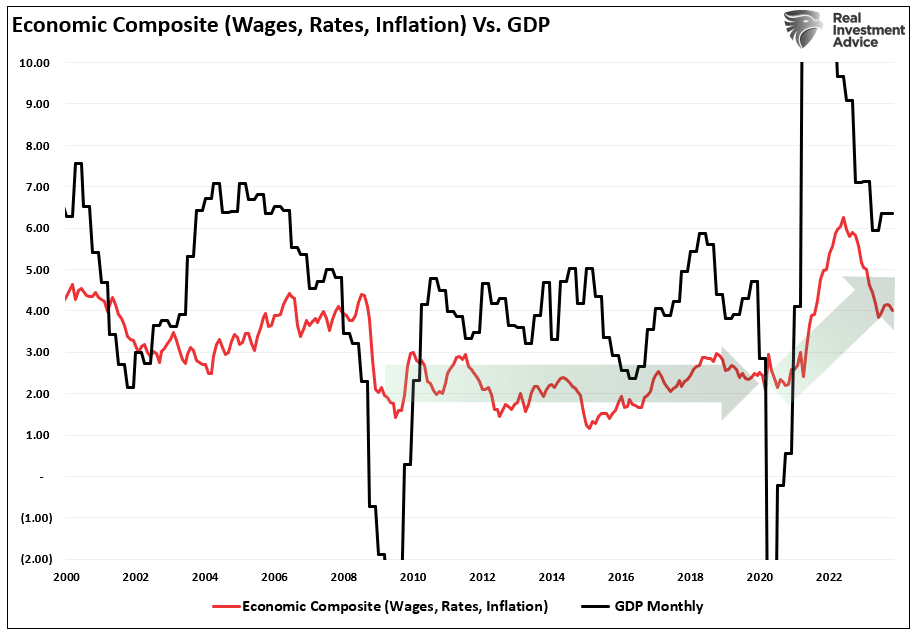

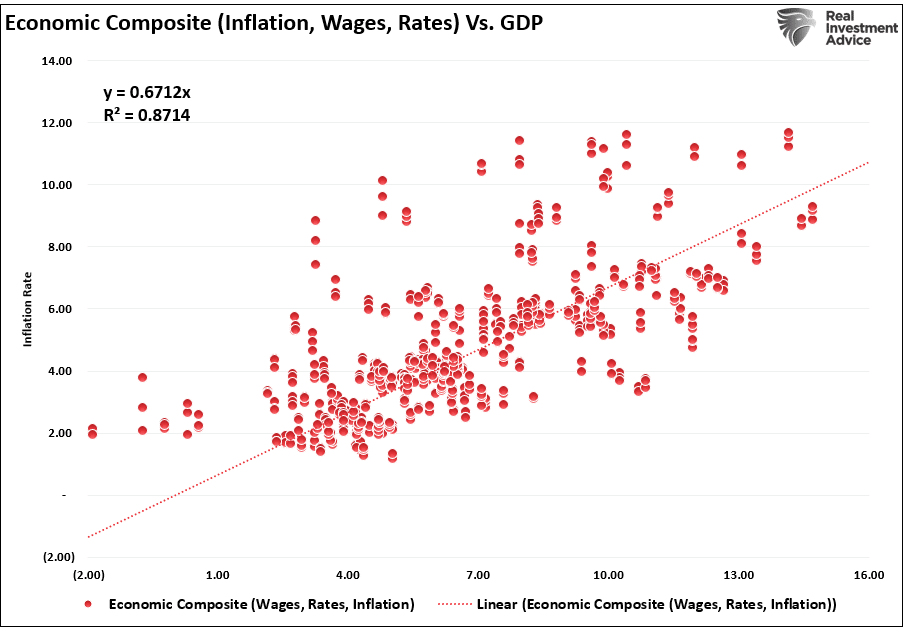

Проблема заключается в тесной корреляции между инфляцией, процентными ставками, зарплатами и экономическим ростом. Мы уже о ней рассказывали.

«Снижение инфляции, процентных ставок и темпов роста зарплат оказывает поддержку экономике. Составной индекс зарплат, инфляции и процентных ставок сейчас остается существенно выше тренда за период, начавшийся после финансового кризиса.

И хотя, в соответствии с более слабыми темпами экономического роста, он разворачивается вниз, он далек от уровней, указывающих на рецессию».

Хотя на рецессию данные пока не указывают, тренд замедляется. Как мы отмечали выше, с учетом 87%-ной корреляции с экономическим ростом это замедление в конечном счете повлечет за собой снижение процентных ставок и инфляции.

В заключение

Поскольку опрос проводился в течение недели, состав респондентов не был однородным. Этим объясняется разброс мнений.

Хотя на основании этих опросов не стоит делать никаких предположений, ответы получились любопытными. В целом, большинство инвесторов более пессимистично оценивают перспективы рынков и экономики на предстоящий год.

Так же было в прошлом году, но рынки опровергли ожидания.

И тем не менее, из всего этого можно сделать один важный вывод: при ухудшении экономической ситуации инфляция и процентные ставки не будут повышаться. Если рост занятости замедляется — а сейчас, судя по всему, происходит именно это — бояться нужно будет замедления экономического роста со снижением ставок и дальнейшей дезинфляцией.

В таком случае текущие прогнозы по росту прибыли на этот год остаются завышенными, хоть они уже и были пересмотрены в сторону понижения.

Это означает, что инвесторов может ждать разочарование, если на рынке произойдет корректировка цен в соответствии со снизившимися ожиданиями.

Мы понятия не имеем, как на самом деле будут разворачиваться события в 2024 году, однако рынки могут снова опровергнуть пессимистичные ожидания с учетом надежд на то, что ФРС компенсирует риски смягчением денежно-кредитной политики.

Либо же, может быть, именно в этом году прогнозы «медведей» сбудутся.

Максимум, что мы можем сделать — это внимательно следить за изменениями в данных, управлять рисками и проявлять гибкость в случае необходимости.

***

От редакции

Если вы ищете платформу, которая позволит вам с легкостью анализировать рыночные инструменты и отбирать именно те, которые подходят для вашего портфеля и вашего стиля инвестирования, как это делают наши авторы, предлагаем вам воспользоваться InvestingPro.

Кроме того, редакция российского Инвестинга дарит вам купон на дополнительную скидку 10% на двухгодовую подписку: RUINVESTOR0124.

Не забудьте ввести код купона в специальное поле при оформлении и оплате подписки!