Центральными событиями этой недели станут публикация данных по инфляции в США и перенос времени проведения аукционов трежерис обратно на час дня по восточному времени (ET). Так, сегодня аукцион 3-летних трежерис состоится в 13:00 ET.

Инвесторы с нетерпением ждут публикации индекса потребительских цен (ИПЦ) США. Согласно прогнозам, месячные темпы инфляции составят 0,4% по сравнению с 0,3% в предыдущем месяце, а годовые — 3,1%, как и в январе. Базовый месячный ИПЦ, как ожидается, вырос на 0,3% м/м по сравнению с 0,4% в январе, годовой — на 3,7% г/г по сравнению с 3,9%. В час дня завтра пройдет аукцион 10-летних трежерис.

На среду на час дня запланирован аукцион 30-летних трежерис, а в четверг выйдет в свет отчет по розничным продажам, которые, согласно прогнозам, выросли в феврале на 0,8% м/м после снижения на 0,8% м/м в январе. Также в четверг будет опубликован индекс цен производителей (PPI). Согласно прогнозам, показатель вырос на 0,3% м/м, как и в предыдущем месяце, и на 1,2% г/г по сравнению с 0,9% в январе. И наконец, публикуемые в пятницу предварительные данные Мичиганского университета за март, как предполагается, будут свидетельствовать о росте годовых инфляционных ожиданий до 3,1% с 3,0%, ожиданий на 3–5 лет — до 3% с 2,9%.

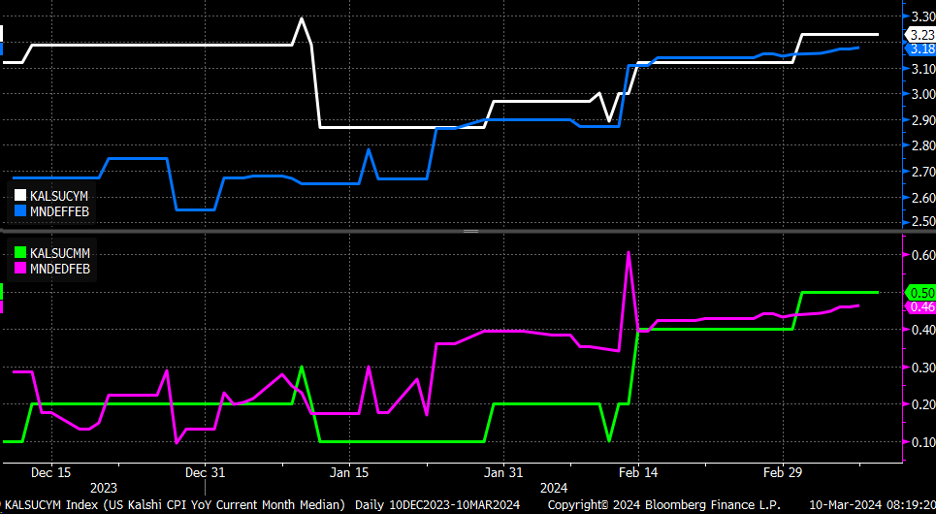

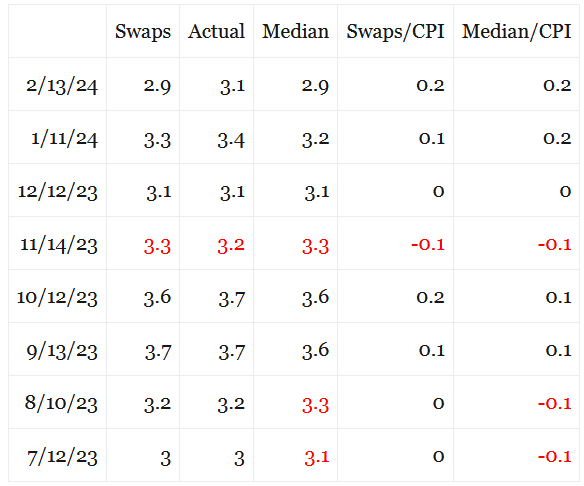

Как мы ранее отмечали, судя по инфляционным свопам и Kalshi, публикуемые во вторник утром данные по инфляции будут выше ожиданий. Оба индикатора показывают, что ИПЦ превысит средний прогноз аналитиков на 0,1% и составит 3,2% г/г и 0,5% м/м.

KALSUCYM Index

С прошлого июня итоговый ИПЦ совпадал или превышал свопы семь раз из восьми (исключением был ноябрь). Что касается средних прогнозов аналитиков, то итоговый ИПЦ совпадал с ними или превышал их пять раз из восьми.

Рынок свопов на ИПЦ в целом лучше прогнозирует годовые темпы инфляции последние несколько месяцев. Если он окажется прав и в этот раз, годовые темпы инфляции во вторник могут составить 3,2% или выше, так что нам необходимо внимательно следить за этими данными.

Рынок свопов на ИПЦ

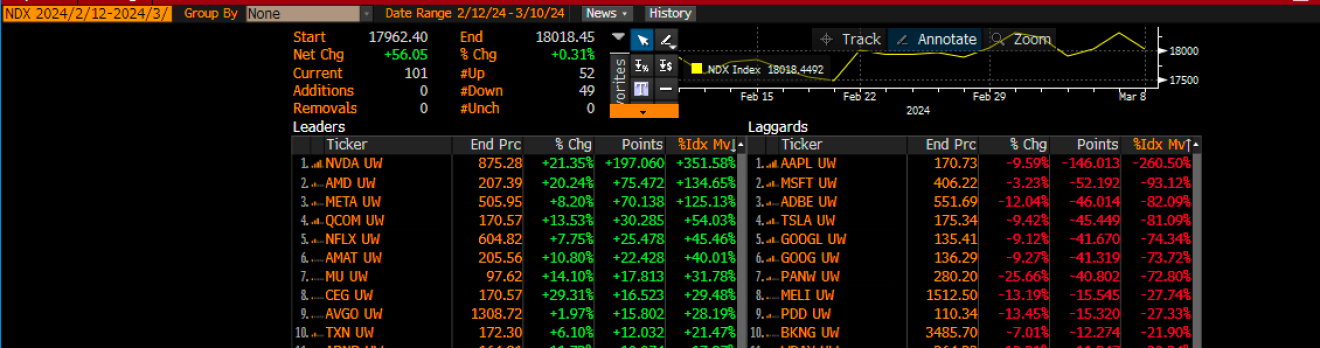

Помните, после публикации ИПЦ в феврале упал индекс NASDAQ, и казалось, что рынок пойдет под откос. Ситуацию тогда фактически спасла Nvidia (NASDAQ:NVDA). И все же, февраль NASDAQ 100 по сути завершил там же, где торговался месяц назад, за день до публикации январского ИПЦ. Это к разговорам о том, что рынку все равно. Возможно, на самом деле рынок реагирует на данные сильнее, чем нам кажется.

NASDAQ 100 – часовой таймфрейм

С 12 февраля NASDAQ 100 вырос на 56,05 пункта, или 0,31%, при этом вклад NVIDIA в рост индекса составил 197,06 пункта. Без NVIDIA индекс снизился бы. Можно также поспорить, что без результата NVIDIA не выросли бы на 75 пунктов и не помогли бы NDX акции AMD (NASDAQ:AMD), потому что соотношение выросших и упавших акций даже сейчас остается достаточно сбалансированным — 52 против 49.

NDX

Тем временем на графике NASDAQ 100 в пятницу появилась относительно большая фигура «медвежье поглощение», которая не всегда срабатывает и нуждается в понедельник в подтверждении в виде снижения. И все же, она примечательна с учетом того, что возникла в день резкого внутридневного разворота.

Nasdaq – дневной таймфрейм

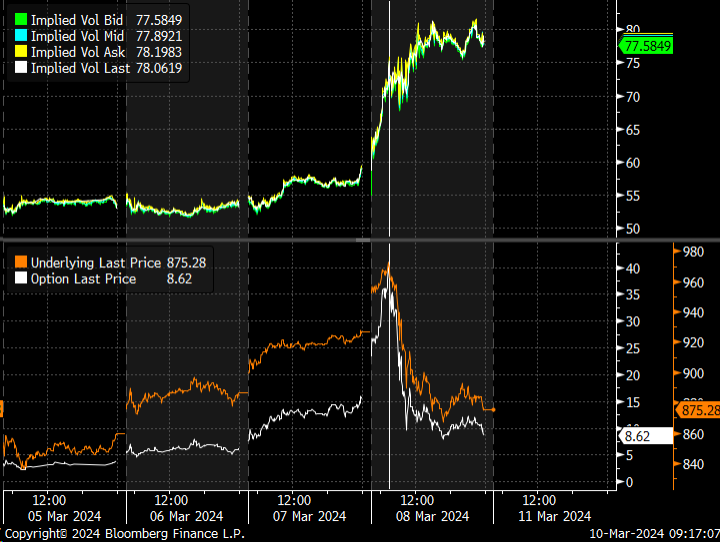

Этот разворот был вызван обвалом акций NVIDIA, которые вспыхнули и погасли словно суперновая. Когда звезда стареет и увеличивается, ее масса возрастает, и в конечном счете эта масса становится настолько большой, что звезда вслед за вспышкой тухнет. Так и с NVIDIA — цена акций компании неуклонно росла, подталкивая вверх подразумеваемую волатильность. Эта подразумеваемая волатильность в конечном счете стала такой высокой, что покупатели опционов колл больше не могли зарабатывать, и сквиз из-за этого прекратился, в результате чего акции обвалились.

Бумаги упали, как только подразумеваемая волатильность для опционов колл со страйком $975 и экспирацией 15 марта достигла 75%.

Подразумеваемая волатильность

В результате этого на графике Nvidia при больших объемах образовалась фигура «медвежье поглощение». И хотя совокупный объем был меньше, чем 24 августа или 25 мая 2023 года, акции стоили в два и три раза больше соответственно, чем в те дни, а это значит, что номинальные суммы в долларах были просто сумасшедшими. Только подумайте — владельцев поменяло почти 115 млн акций стоимостью почти $900.

NVIDIA Corp. – дневной таймфрейм

Мы из всего этого можем сделать два вывода на предстоящую неделю. Во-первых, нам необходимо учитывать, что рынок, вероятно, будет следовать за акциями Nvidia. Вместе с тем, если публикуемый во вторник ИПЦ превысит прогноз, это может очень сильно сказаться на рынке, и на сей раз Nvidia, возможно, его уже не спасет.