- Опубликованные вчера данные по ВВП и PCE оказались разочаровывающими.

- Встает следующий вопрос: можно ли побороть инфляцию, не спровоцировав при этом рецессию?

- Доллар США совершил коррекцию, при этом «медведи» нацелены на ключевую поддержку в районе 105.

- Инвестируйте в 2024 году, как ведущие фонды, не выходя из дома с помощью нашего основанного на ИИ фильтра акций ProPicks. Узнать подробности

Опубликованные накануне макроэкономические данные США обрисовали тревожную картину. Паники на рынках удалось избежать, но статистика показывает, что вожделенная «мягкая посадка» становится все менее вероятной.

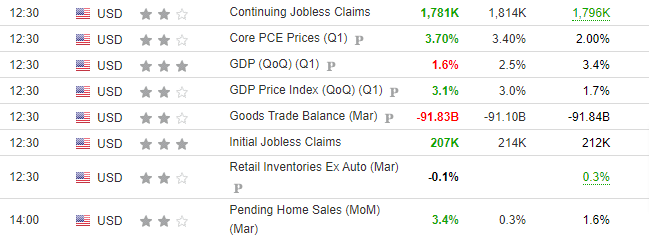

ВВП США в первом квартале вырос на 1,6% по сравнению с сопоставимым кварталом прошлого года, оказавшись хуже ожиданий. Годовой базовый PCE, ключевой для ФРС показатель, превысил прогноз и составил 3,7% — это максимальный уровень с прошлого ноября. Сочетание замедляющегося экономического роста и стойкой инфляции создает риск стагфляции — сценария, которого ФРС отчаянно пытается избежать.

Ключевое значение теперь имеют макроданные, которые будут опубликованы в ближайшие недели. Если текущий тренд сохранится, задача ФРС, которая пытается организовать «мягкую посадку», усложнится. Центробанку придется обуздать инфляцию, с одной стороны, и при этом не спровоцировать рецессию, с другой.

Фондовые и валютные рынки ждут следующих шагов ФРС

Валютные и фондовые рынки вчера не смогли определиться с направлением. Пара EUR/USD сначала упала, но к концу дня выбралась на положительную территорию. Похожую динамику показали индексы S&P 500 и NASDAQ, которые восстановили потери, а значит, ситуация пока развивается не по худшему сценарию.

Инвесторы, вероятно, продолжат проявлять осторожность в ожидании ключевых данных по рынку труда США и в первую очередь заседания ФРС в следующую среду. Ставки, судя по всему, останутся на текущем уровне, так что внимание будет приковано к сопроводительному заявлению и пресс-конференции Джерома Пауэлла.

Смена курса или пауза?

Согласно Bloomberg, министр финансов США Джанет Йеллен настроена оптимистично и считает, что американская экономика может справиться с инфляцией без сильного сокращения занятости. Это поднимает вопрос о том, по какому пути решит следовать ФРС.

При первом, более благоприятном для рынков сценарии ФРС понизит ставки, как только инфляция достигнет целевого уровня. Это станет хорошей новостью для финансовых рынков. Однако ФРС нужно также следить за экономикой и предотвратить рецессию. Если они перейдут к смягчению денежно-кредитной политики, чтобы избежать рецессии, инфляция может снова резко ускориться.

Доллар совершил откат

Доллар США с середины апреля демонстрирует коррекцию. Первая цель для «медведей» находится в районе 105, который также совпадает с важной целью коррекции предыдущего восходящего тренда.

Чуть ниже находится ключевой уровень поддержки в виде линии восходящего тренда. Пробой этой поддержки станет сигналом о пробое местного восходящего тренда. В этом случае продавцы могут нацелиться на следующую зону спроса в районе 104.

***

Хотите попробовать инструменты, которые помогут вам получить максимальную отдачу от своего портфеля? ПОСПЕШИТЕ оформить годовую подписку на InvestingPro менее чем за $10 в месяц.

Читатели этой статьи получат скидку 10% на годовую или двухгодичную подписку по коду INWESTUJPRO1.

- ProPicks: составляемые на базе ИИ портфели с проверенными результатами.

- ProTips: наглядные и понятные сводки на основе массивов сложных финансовых данных.

- Фильтр акций: проводите отбор лучших акций исходя из своих ожиданий с учетом сотен финансовых индикаторов.

- Исторические данные о тысячах компаний: искушенные пользователи смогут проводить максимально подробный фундаментальный анализ.

- Это лишь некоторые из инструментов InvestingPro, список которых будет скоро дополнен.

Не теряйте времени и присоединяйтесь к революции в мире инвестиций — воспользуйтесь СПЕЦИАЛЬНЫМ ПРЕДЛОЖЕНИЕМ!

Дисклеймер: Автор в настоящее время не владеет позициями в упомянутых в этой статье активах. Этот контент был создан исключительно в образовательных целях и не представляет собой рекомендации об инвестициях.