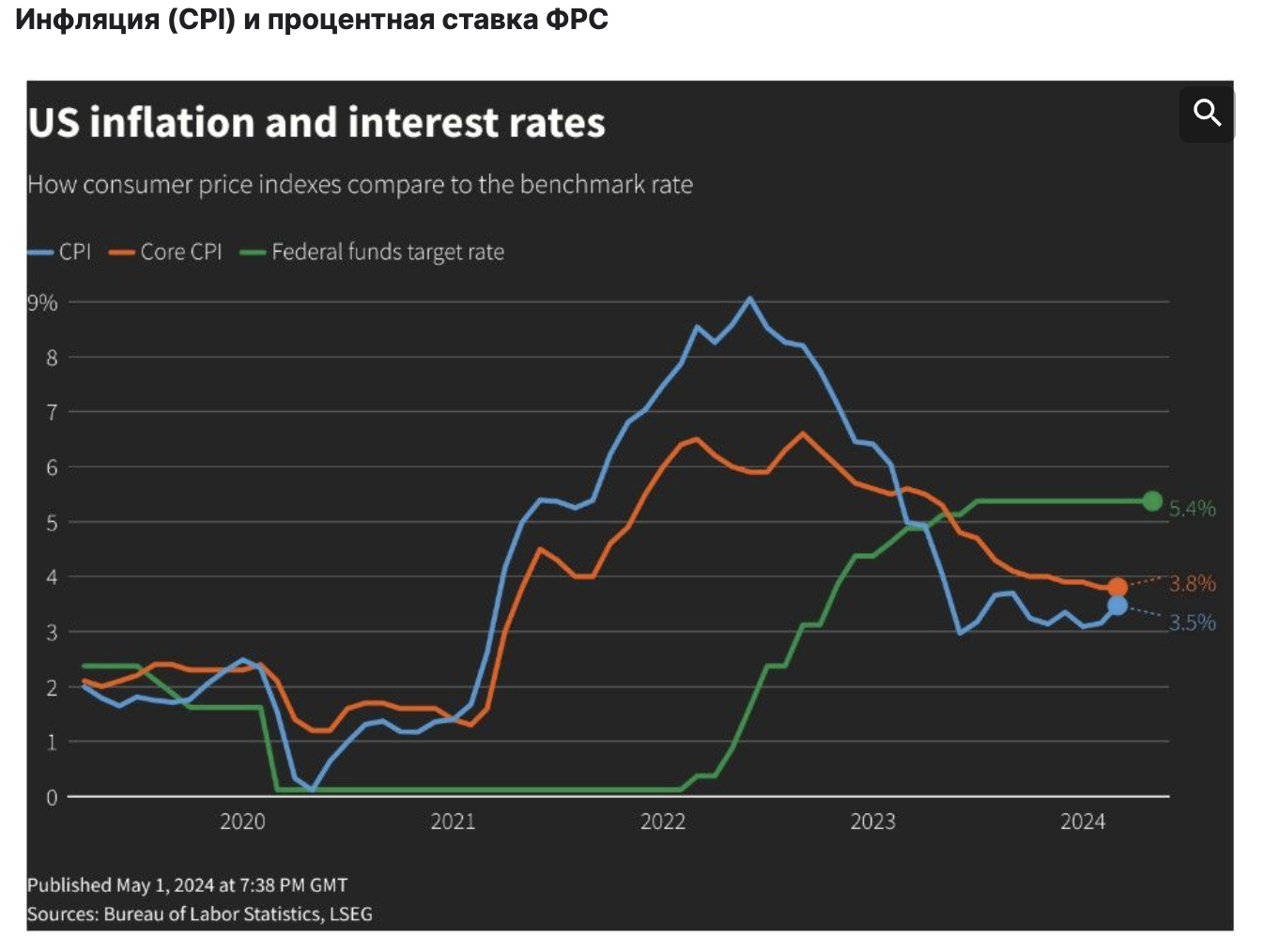

На заседании 30 апреля – 1 мая ФРС в шестой раз подряд сохранила процентную ставку в диапазоне 5,25-5,5% (максимум за 23 года). На этом уровне ставка находится с июля прошлого года. Решение было единогласным и полностью ожидаемым для рынка. Это заседание не сопровождалось обновлением макропрогноза и dot plot, которые обычно выполняют для рынка роль дополнительного инструмента коммуникации.

Главные выводы: с январского заседания ФРС утверждает, что не считает целесообразным понижать ставку до тех пор, пока не будет большей уверенности в том, что инфляция устойчиво приближается к цели 2%. Сейчас в заявление добавлена фраза, что данные за последние месяцы не добавили этой уверенности. Как пояснил Дж. Пауэлл, инфляция в 1кв24 оказалась выше, чем ожидалось, прогресс в ее снижении не гарантирован, и переход к уверенности, необходимой для того, чтобы перейти к снижению процентных ставок, займет больше времени, чем ожидалось ранее. При этом он не знает, сколько времени это займет. Пауэлл не повторил фразу из прошлой пресс-конференции, что ставка достигла пика, пояснив, что возможны разные траектории ее снижения в зависимости от данных.

ФРС готов удерживать высокий уровень ставки так долго, как потребуется, но считает маловероятным, что следующим шагом будет повышение ставки. По его словам, такой вариант станет возможен, если члены Комитета придут к заключению, что текущий уровень жесткости ДКП недостаточен для устойчивого снижения инфляции к цели с течением времени, но пока обсуждается удержание достигнутой жесткости. Неожиданное и значимое ослабление рынка труда может повлиять на решение ФРС о снижении ставки. Также Пауэлл отметил, что сроки выборов в США никак не повлияют на решения по ставке.

ФРС приняла решение замедлить с июня темпы сокращения своего портфеля (т.н. «количественного ужесточения», QT, применяемого с июня 2022 г в сочетании с повышением процентной ставки). Так, ежемесячный лимит погашения госбумаг без реинвестирования со стороны ФРС будет снижен до $25 млрд с $60 млрд, в то время как лимит для ипотечных бондов останется на прежнем уровне - $35 млрд. Таким образом, общий лимит сокращения активов снизится с текущих $95 млрд до $40 млрд в месяц. Решение о готовящемся замедлении QT было анонсировано еще на предыдущем заседании. Пауэлл пояснил, что это делается для чтобы сделать процесс QT более гладким для денежного рынка, избежать прежнего опыта возникновения проблем с ликвидностью. С июня 2022 г ФРС сократила свой баланс примерно с $9 трлн. до $7,4 трлн.

Фондовый рынок провел волатильную сессию – ужесточение риторики ФРС в сторону более длительного сохранения ставки на текущем уровне в ответ на более высокую инфляцию в 1кв24 было вполне ожидаемо. Рынок несколько успокоил ответ Пауэлла, что он считает маловероятным ее дальнейшее повышение и что ФРС все еще ждет условий для снижения ставки, но это было недостаточно для устойчивого оптимизма. По итогам торговой сессии индекс Доу-Джонс повысился на 0,23%, индексы S&P 500 и Nasdaq снизились на 0,34% и 0,33%, курс доллара скорректировался вниз, а золото выросло в цене. Фьючерсы на ставку ФРС сейчас предполагают снижение ставки всего на 35 б.п. до конца года, т.е. с уверенностью ожидается лишь 1 снижение. Напомним, еще на мартовском заседании медианный прогноз руководителей ФРС предполагал 3 снижения ставки до конца года (т.е. суммарно на 75 б.п.), а рынок в начале года ожидал 6 снижений ставки (суммарно на 150 б.п.).

Новые данные для переоценки рынком возможных действий ФРС поступят уже завтра – выйдет отчет BLS по рынку труда за апрель.

Изменения в релизе по сравнению с мартовским – "Последние данные свидетельствуют о том, что экономическая активность продолжает повышаться уверенными темпами. Прирост числа рабочих мест остается сильным, а уровень безработицы - низким. Инфляция ослабла за последний год, но остается повышенной". Более осторожно сформулирована фраза о балансе рисков - Комитет по открытым рынкам считает, что риски для достижения целей по занятости и инфляции стали более сбалансированными за последний год. Экономические перспективы оцениваются как неопределенные, и FOMC по-прежнему очень внимательно относится к инфляционным рискам. Комитет не ожидает, что будет целесообразно снижать ставку до тех пор, пока у него не появится большей уверенности в устойчивом снижении инфляции к цели 2%. Добавлена фраза - "в последние месяцы не наблюдалось дальнейшего прогресса в достижении поставленной FOMC цели по инфляции в 2%". Как пояснил Пауэлл, ФРС не любит реагировать на данные за один или два месяца, но когда инфляция в течение целого квартала была выше, чем ожидалось, "мы воспринимаем это как сигнал".

Важные тезисы Пауэлла:

- В экономике достигнут существенный прогресс в достижении целей двойного мандата ФРС по ценовой стабильности и максимальной занятости, однако инфляция все еще слишком высока, прогресс в ее снижении к цели не гарантирован и перспективы неопределенны. Текущая ДКП является рестриктивной и оказывает давление на экономическую активность и инфляцию. Однако в последние месяцы дальнейший прогресс в снижении инфляции к цели 2% отсутствовал, инфляция была выше ожиданий. По итогам марта таргетируемый ФРС показатель PCE составил 2,7% г/г, базовый показатель Core PCE 2,8% г/г. Как пояснил Пауэлл, ФРС не устроило бы «зависание» инфляции около 3% (между тем, такой сценарий представляется нам вполне вероятным в «новой реальности»).

- Уместно отложить суждение о снижении ставок до тех пор, пока не будут доступны экономические данные за полный квартал. Но первый квартал не помог укреплению уверенности в прогрессе (в замедлении инфляции к цели). Когда ФРС получит эту уверенность, появится пространство для снижения ставки. Но «я не знаю, когда это произойдет» - это был ответ на вопрос, увеличилась ли вероятность, что ставка не будет снижена до конца года. Тем не менее, он выразил надежду, что инфляция снизится в течение года при сохранении роста экономики и сильного рынка труда.

- Маловероятно, что следующим шагом станет повышение ставки. Пока представляется, что ее текущий уровень соответствует достаточно жесткой ДКП для устойчивого замедления инфляции к цели, и ФРС готова поддерживать его так долго, как это будет необходимо.

- Последние показатели свидетельствуют о том, что экономическая активность продолжает расти уверенными темпами. Хотя рост ВВП замедлился с 3,4% в 4кв23 до 1,6% в 1кв24, частное внутреннее конечное потребление (исключая накопление товарно-материальных запасов, госрасходы и чистый экспорт), более четко характеризующее внутренний спрос, выросло на 3,1%, что соответствует динамике 2П23.

- Есть ли риски стагфляции? «Я не совсем понимаю, откуда это взялось», — сказал Пауэлл. Последний раз значительная стагфляция в экономике США наблюдалась в 1970-х годах. Но тогда, по словам Пауэлла, уровень безработицы колебался на уровне около 10%, а инфляция приближалась к двузначным числам. Сегодняшняя экономика находится в другом положении - ВВП продолжает расти уверенными темпами, а инфляция находится ниже 3%.

- Рынок труда остается напряженным, но спрос и предложение приходят в большее равновесие. Так, Пауэлл упомянул вышедший в тот же день отчет JOLTS, в соответствии с которым число открытых вакансий сократилось до минимума за 3 года. ФРС не таргетирует рост зарплат, он постепенно замедляется, но пока остается выше допандемических значений. Сильный рынок труда автоматически не означает ускорение инфляции, надо смотреть и на сторону предложения. «Неожиданное ослабление» рынка труда может стать аргументом для снижения ставки, но «это должно быть значимо и привлекать наше внимание, а также заставлять нас думать, что рынок труда действительно значительно ослабевает, чтобы мы захотели на это отреагировать».

Он добавил, что увеличение безработицы на «пару десятых» процентного пункта, вероятно, не приведет к решению о необходимости снижения ставки.

- Ожидаемая дивергенция ДКП ФРС и других центробанков связана с тем, что американская экономика растет сильнее, и может позволить себе более длительно «проявлять терпение» и удерживать высокие ставки. Отметим, наиболее сильно сейчас эта дивергенция сказывается на курсе доллара к японской йене, который достигал 160 на этой неделе впервые с 1990 г.

Изменения баланса ФРС. 1) Замедление темпов сокращения баланса не означает, что баланс ФРС в конечном итоге сократится меньше, чем предполагалось, но, скорее, позволяет нам приближаться к этому конечному уровню более постепенно. В частности, замедление темпов QT поможет обеспечить плавный переход, уменьшив вероятность того, что денежные рынки испытают стресс (как это случилось в 2019 г). 2) в структуре портфеля ФРС должны остаться в основном гособлигации. До заседания ФРС большинство аналитиков ожидало снижение потолка погашения гособлигаций с $60 млрд до $30 млрд., т.е. сокращение до $25 млрд оказалось чуть мягче ожиданий.