- Июльское заседание ФРС по денежно-кредитной политике станет поворотным моментом для рынков. По ожиданиям инвесторов, центробанк оставит ставки на прежнем уровне, но просигнализирует об их понижении в сентябре.

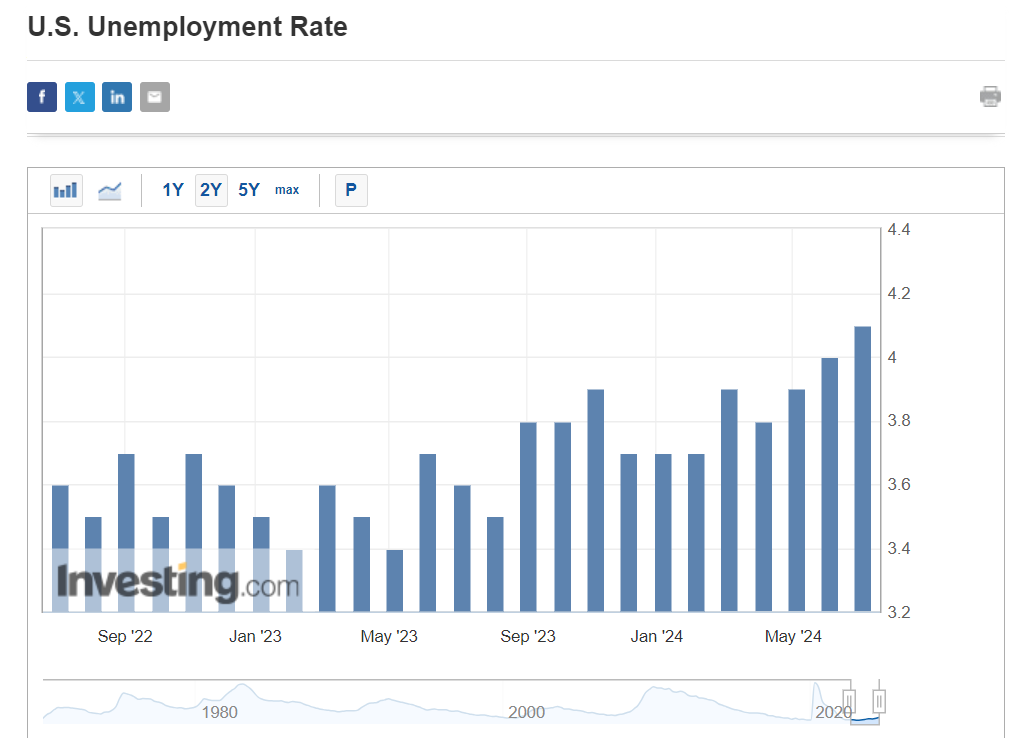

- Недавние макроэкономические данные, свидетельствующие о замедлении инфляции и ухудшении условий на рынке труда, указывают в пользу смягчения денежно-кредитной политики в ближайшем времени.

- Комментарии ФРС будут иметь решающее значение с точки зрения формирования рыночных ожиданий и настроений инвесторов.

- Ищете другие удачные торговые идеи, которые помогли бы вам пережить текущую волатильность на рынке? Оформите подписку на InvestingPro! Летняя распродажа уже началась!

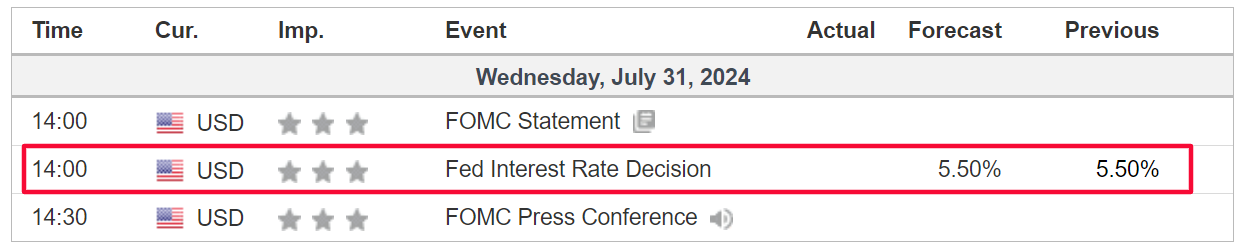

Федеральная резервная система (ФРС) позднее сегодня объявит свое решение по денежно-кредитной политике, и на кону стоит очень многое. На текущий момент наиболее вероятным сценарием считается сохранение процентных ставок на прежнем уровне.

Источник: Investing.com

На настроения инвесторов могут серьезно повлиять комментарии председателя ФРС Джерома Пауэлла. Участники рынка считают, что понижение ставок в сентябре стало более вероятным после недавней порции благоприятных данных по инфляции в сочетании с признаками замедления рынка труда.

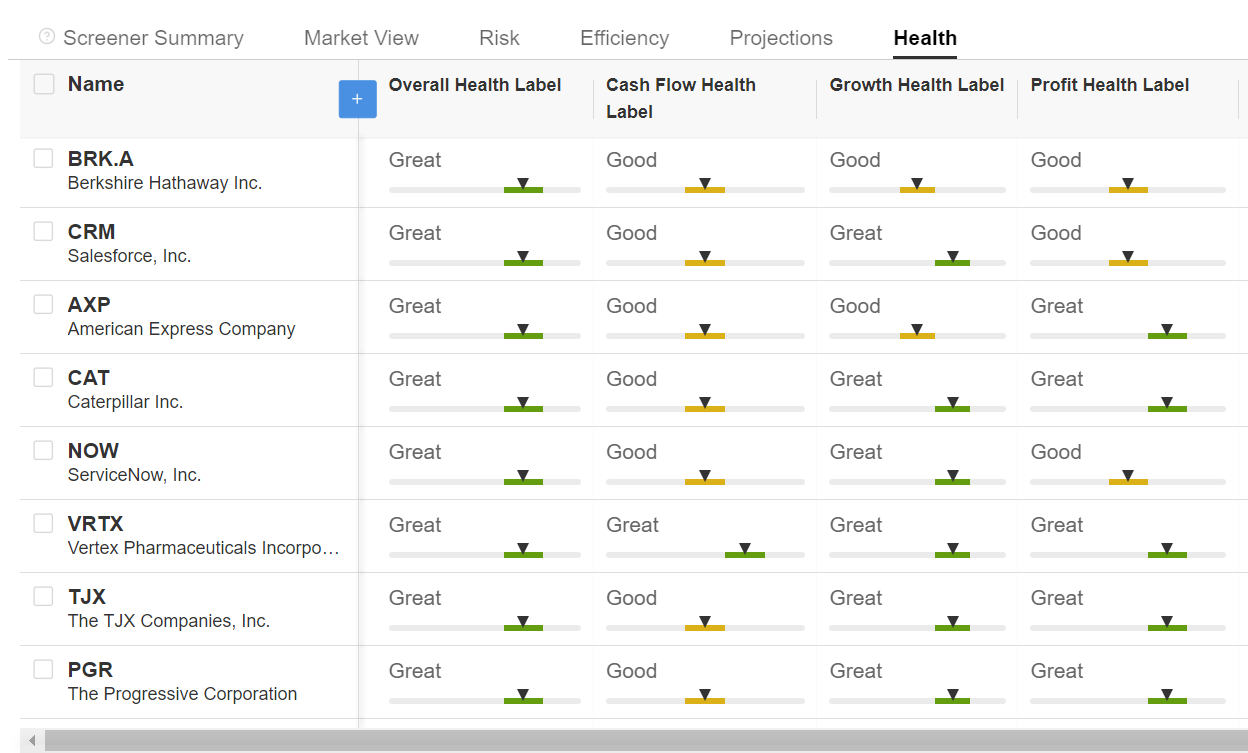

Рынок закладывает в котировках понижение ставок в сентябре, и инвесторам пора подготовить свои портфели, включив в них лучшие акции, чтобы оседлать рыночную волну.

В этом смысле ProPicks, наш фильтр акций на базе технологий ИИ, может оказаться для них крайне полезным инструментом.

С помощью новейших методов моделирования фундаментальных данных ProPicks каждый месяц составляет подборку из более чем 90 перспективных акций еще до того, как они взлетят вверх. Официальный запуск ProPicks состоялся в ноябре, и с тех пор этот инструмент показал доходность 79% по сравнению с 28,28% у индекса S&P 500.

Следующая, августовская ребалансировка портфелей произойдет завтра.

Оформите подписку на InvestingPro!

ФРС не изменит уровень ставок

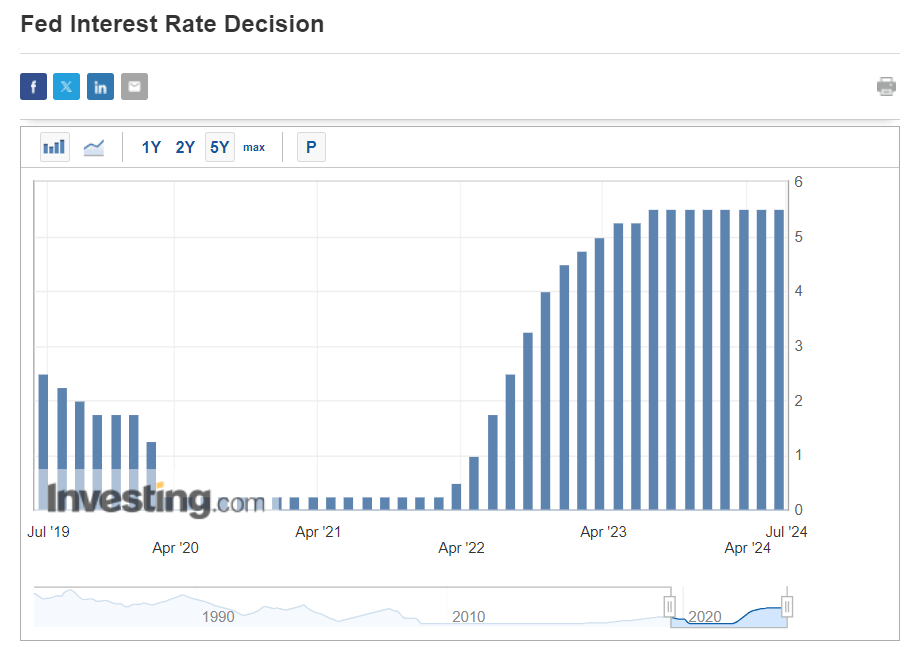

Ставка по федеральным фондам ФРС почти наверняка останется в диапазоне 5,25–5,50%, где она находится с июля прошлого года.

Источник: Investing.com

Такое решение будет соответствовать осторожному подходу американского центробанка, отражающему растущую уверенность в прогрессе в плане инфляции и сохраняющуюся бдительность в отношении условий на рынке труда.

Подготовка почвы для сентябрьского понижения ставок

ФРС почти наверняка оставит ставки на текущем уровне по итогам июльского заседания, но комментарии представителей FOMC и председателя ФРС Пауэлла, вероятно, будут предвещать потенциальное понижение ставок в сентябре.

FOMC, как ожидается, скорректирует текст своего заявления, отразив в нем улучшение ситуации с инфляцией и признав увеличивающиеся риски на рынке труда. Скорректированное заявление, вероятно, будет содержать намеки на возросшую вероятность понижения ставок в сентябре.

Внимание будет приковано к председателю Пауэллу, который проведет пресс-конференцию вскоре после оглашения решения (в 18:30 по Гринвичу). Инвесторам будет любопытно, что Пауэлл думает об экономике и инфляции.

Глава ФРС, как предполагается, подчеркнет возросшую уверенность в том, что центробанк сможет достигнуть своих целей по инфляции, подтвердив существенный прогресс в борьбе с ростом цен.

В то же время ключевое значение, вероятно, будут иметь комментарии Пауэлла об ухудшении условий на рынке труда. Он, вероятно, подчеркнет, что ФРС продолжает принимать решения в зависимости от поступающих макроданных и будет соответствующим образом корректировать политику.

Уровень безработицы слегка повышается. В июне показатель достиг 4,1% после роста на 0,1 процентного пункта три месяца подряд. Этот тренд говорит об увеличении избытка рабочей силы на рынке труда и замедлении роста занятости, что служит дополнительным аргументом в пользу понижения ставок.

Источник: Investing.com

С учетом замедления инфляции и ухудшения условий на рынке труда американский центробанк, вероятно, займет более «голубиную» позицию.

Пометьте в своем календаре 18 сентября. В этот день ФРС может объявить о первом понижении ставок со времени начала пандемии коронавируса в марте 2020 года.

Идеи для инвесторов

Любые изменения в тоне ФРС на заседании FOMC могут спровоцировать заметные изменения цен активов и настроений инвесторов. Понижение ставок в сентябре будет означать значительное изменение подхода ФРС, которая последние два года была сосредоточена на борьбе с инфляцией с помощью агрессивного повышения ставок.

Принимая это во внимание, участникам рынка следует проявлять осмотрительность и бдительность и диверсифицировать свои портфели, чтобы защититься от потенциальных колебаний на рынках.

Чтобы совладать с текущей волатильностью, я воспользовался фильтром акций InvestingPro для составления списка наблюдения из качественных акций с сильной сравнительной динамикой и радужными перспективами роста.

Что не удивительно, в мой список в числе прочих попали следующие известные компании: Berkshire Hathaway (NYSE:BRKa), American Express (NYSE:AXP), Caterpillar (NYSE:CAT), ServiceNow (NYSE:NOW), Vertex Pharmaceuticals (NASDAQ:VRTX), TJX Companies (NYSE:TJX), Stryker (NYSE:SYK), EOG Resources (NYSE:EOG), United Rentals (NYSE:URI) и Progressive (NYSE:PGR)

Источник: InvestingPro

***

Надоело следить за тем, как акулы рынка зарабатывают прибыль, пока вы отсиживаетесь в стороне?

Получите доступ к секретному оружию Уолл-стрит — отбору акций с использованием ИИ — благодаря ProPicks, революционному инструменту InvestingPro на базе технологий искусственного интеллекта.

У нас отличная новость!

Сейчас купить подписку на InvestingPro и InvestingPro+ стало еще выгоднее. Summer Sale в самом разгаре! Не упустите возможность присоединиться.

А с этим промокодом вы сэкономите еще больше — RUINVESTOR0124.

Не упустите свой шанс! Оформите подписку на InvestingPro сегодня и начинайте инвестировать по-новому!

Дисклеймер: На момент написания статьи я у меня была открыта длинная позиция по S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 ETF (SPY (NYSE:SPY)) и Invesco QQQ Trust ETF (QQQ). У меня также была открыта длинная позиция по фонду Technology Select Sector SPDR ETF (NYSE:{{0| XLK}

}).

Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний.

Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.

Еще больше аналитики и идей — на странице Джесси Коэна в X/Twitter @JesseCohenInv.