- Страхи на рынках усилились из-за чрезмерного беспокойства о рецессии.

- На фоне сохраняющейся неопределенности важно не переставать думать о долгосрочной перспективе.

- В сегодняшней статье мы обсудим, почему инвесторам не следует паниковать при подобных обвалах и почему сейчас можно сохранять оптимизм.

- Инструмент InvestingPro «Справедливая стоимость» поможет вам в один клик узнать, какие акции стоит держать, а какие — продавать. Оформить подписку!

После серии более слабых, чем ожидалось, макроэкономических индикаторов инвесторы забеспокоились, что ФРС слишком сильно затягивает с понижением процентных ставок, увеличивая риск рецессии в крупнейшей мировой экономике.

Впрочем, тревожные сигналы поступили не только из США. Опросы деловых кругов еврозоны свидетельствуют о том, что на экономике региона сказывается геополитическая напряженность, а также ухудшение условий в мировой экономике и неустойчивость настроений потребителей.

В Китае было зафиксировано замедление активности в производственном секторе в период с мая по июль.

ФРС откладывает первое понижение процентных ставок в новом цикле, и теперь возникли опасения, что, возможно, центробанк ждал слишком долго, и экономика начинает буксовать.

Это послужило почвой для появления слухов о том, что ФРС может созвать внеочередное заседание и понизить ставки.

Однако такой поворот событий крайне маловероятен с учетом того, что за последние 30 лет было всего девять экстренных заседаний, и все они проходили при гораздо более серьезных обстоятельствах.

Решение ждать до сентября сейчас кажется самым разумным, поскольку понижение ставок между заседаниями может создать ощущение паники на рынках.

Несмотря на рыночную турбулентность, важно не упускать из виду главное. Исторические данные показывают, что просадки — это нормальная фаза инвестиционных циклов.

Текущая ситуация вызывает обеспокоенность, но важно понимать, что подобные или даже еще более резкие просадки на рынках уже случались.

Почему не стоит паниковать из-за недавнего падения рынка

Несмотря на давление из-за жесткой денежно-кредитной политики, фундаментальные показатели американской экономики остаются сильными и в скором времени получат поддержку со стороны смягчения денежно-кредитной политики.

Возьмем, к примеру, недавний скачок VIX, который часто называют индексом страха. Он подскочил до беспрецедентного уровня выше 65, что случается крайне редко и обычно сигнализирует о панике. Впрочем, возникают сомнения по поводу того, насколько точно VIX отражает рыночные настроения.

Более точной батометр — фьючерсы на VIX, а они выросли не так сильно. В прошлый понедельник VIX повысился на 42 пункта до 65,73 меньше чем за пять часов, но августовские фьючерсы на VIX за этот же отрезок времени выросли гораздо слабее.

Хотя последняя просадка может показаться резкой, нужно учитывать общий исторический контекст.

В период с 2000 по 2023 год у индекса S&P 500 было 16 более сильных, чем нынешний, обвалов. Эти данные подчеркивают тот факт, что рыночные коррекции случаются не редко и часто создают возможности для долгосрочных инвесторов.

С учетом этого давайте поговорим о трех причинах сохранять оптимизм, несмотря на недавние «американские горки» на рынках.

1. Хедж-фонды делают ставку на восстановление рынка

Пока индивидуальные инвесторы бегут с рынка, хедж-фонды, что примечательно, активно скупают американские акции максимальными темпами с этого марта. Это значит, что, по мнению опытных профессионалов, недавняя волна распродаж создала удачную точку для входа.

2. Исторические тренды указывают в пользу восстановления

В прошлом откаты на рынке часто создавали возможности для покупок. С 1980 года средняя доходность S&P 500 за трехмесячный период после 5%-ного падения с недавнего максимума составляет 6%.

3. Недавняя просадка была нормальной

Максимальная просадка S&P 500 в 2024 году составляет 8,5%. За последние 96 лет в 68 случаях, то есть 70,8% времени, рынок показывал более сильные падения.

Самые резкие просадки произошли в далеком прошлом (например, в 1931 году -57,5%, в 1932 году -51%), но не обошлось без резких падений и в последние годы.

За период с 2000 по 2023 год в 16 из 24 случаев рынок падал сильнее, чем сейчас, то есть в падении рынка 2024 года нет ничего из ряда вон выходящего.

На предстоящей неделе в центре внимания будут данные по рынку труда, по которым инвесторы смогут судить, ухудшаются ли макроэкономические условия.

Заключение: рыночные страхи могут быть сигналом о возможностях

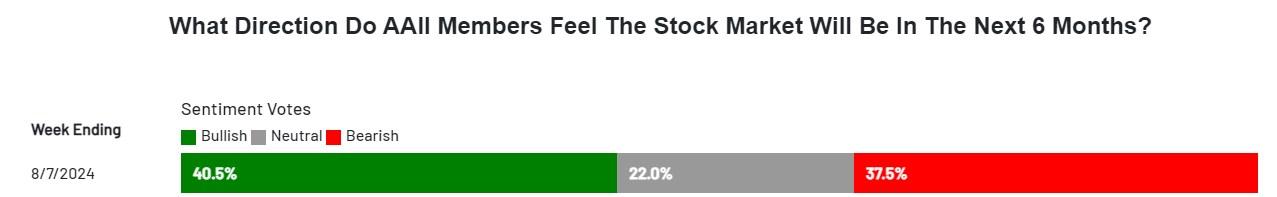

Данные AAII показывают, что уровень пессимизма на рынках сейчас максимальный за девять месяцев, после того как в прошлый понедельник S&P 500 провел худший день за последние два года.

Источник: AAII

Доля пессимистов увеличилась до 37,5%. Это выше среднего исторического значения 31%, но ниже ноябрьского пика 50,3%.

С другой стороны, доля оптимистов сократилась с 44,9% до 40,5%.

Несмотря на усиливающийся пессимизм, сейчас как никогда важно не забывать об общем историческом контексте, прежде чем в панике продавать свои давно удерживаемые позиции.

***

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.