- Сезон публикации отчетов за второй квартал подходит к концу. Инвесторам остается только дождаться последних отчетов ретейлеров и технологических компаний.

- Несмотря на неопределенность в отношении экономики, на рынке сохраняется оптимизм.

- В сегодняшней статье мы расскажем о трех ключевых выводах, которые можно сделать по итогам сезона отчетов.

- Инструмент InvestingPro «Справедливая стоимость» поможет вам в один клик узнать, какие акции стоит держать, а какие — продавать. Оформить подписку!

Сезон публикации отчетов компаний за второй квартал подходит к концу, и сейчас самый подходящий момент подвести итоги и оценить общую картину. Большинство компаний отчитались о росте выручки и прибыли на акцию, при этом прибыль на акцию S&P 500 выросла на 10,9%.

Несмотря на колебания рынка в начале августа, S&P 500 остается на положительной территории, показывая доходность почти 3% за последние два месяца.

С макроэкономической точки зрения оптимизм сохраняется, несмотря на некоторое ухудшение условий на рынке труда, особенно после недавнего пересмотра данных Бюро статистики труда.

Согласно Goldman Sachs (NYSE:GS), вероятность рецессии в настоящее время составляет 20%, что относительно низко для текущей стадии цикла.

С учетом всего этого давайте обсудим, какие три основных вывода можно сделать по итогам сезона отчетов.

1. Сезон отчетов поддерживает «бычий» сценарий

Картина за второй квартал 2024 года остается позитивной. Согласно FactSet, 79% компаний превзошли прогнозы по прибыли на акцию, и 60% компаний превзошли прогнозы по выручке.

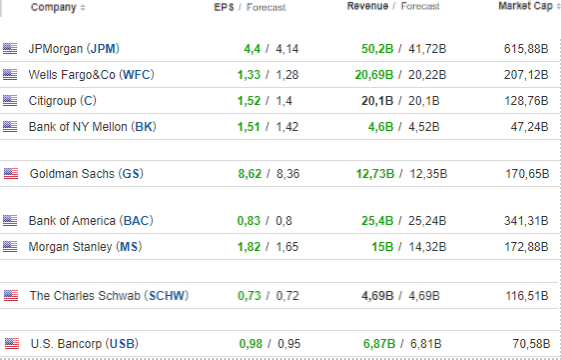

В обоих случаях показатель выше, чем в среднем за последние 5 и 10 лет (77% и 74% соответственно). Что примечательно, компании превысили средние показатели на 0,8 процентного пункта в случае с выручкой и на 3,9 процентного пункта в случае с EPS. Особенно впечатляющие результаты продемонстрировали компании финансового и коммунального секторов (NYSE:XLU).

Потребительские расходы по-прежнему демонстрируют силу. Отчеты таких ведущих ретейлеров, как Walmart (NYSE:WMT), свидетельствуют об устойчивости расходов почти во всех группах населения по уровню дохода. С другой стороны, результаты компаний вроде McDonald’s (NYSE:MCD) и PepsiCo (NASDAQ:PEP) свидетельствуют о возросшей осторожности в расходах. Эта осторожность связана с сохранявшейся месяцами высокой инфляцией и неопределенностью в отношении экономических перспектив на предстоящие кварталы.

2. Понижение ставок может оказать поддержку финансовому сектору

Во время цикла повышения процентных ставок финансовый сектор (NYSE:XLF) увеличил процентный доход, главным образом за счет роста кредитования.

Однако расходы по депозитам начали догонять доходы, и представители финансового сектора теперь с нетерпением ждут понижения ставок, возможно начиная с сентябрьского заседания.

Прибыль финансового сектора выросла на 17,6% по сравнению с сопоставимым кварталом прошлого года. По этому показателю он занял третье место среди всех секторов.

Банки прошли недавние стресс-тесты без каких-либо серьезных проблем, и смена курса ФРС, вероятно, поможет отрасли сохранить позитивные результаты в предстоящие кварталы.

3. Техгиганты слишком много тратят на ИИ?

Огромные инвестиции ведущих технологических компаний в ИИ вызывают обеспокоенность. Революция ИИ набирает обороты, и компании вкладывают все больше средств в начавшуюся гонку вооружений. В качестве примера можно привести Alphabet (NASDAQ:GOOG). Хотя квартальные результаты компании превысили прогнозы, ее акции в день публикации отчета упали почти на 5%.

Это падение было во многом спровоцировано сообщениями о том, что капитальные расходы компании достигли $13 млрд. Капитальные расходы у Google (NASDAQ:GOOGL) во втором квартале подскочили на 91% по сравнению с сопоставимым кварталом прошлого года.

Источник: InvestingPro

На следующей неделе внимание будет приковано к квартальным результатам Nvidia (NASDAQ:NVDA), которые ожидаются в среду. Рынок по-прежнему настроен оптимистично, если судить по пересмотру в сторону повышения прогнозов для этой компании.

***

Дисклеймер: Эта статья была написана исключительно в информационных целях. Она не преследует цель побудить читателя к покупке активов и не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании. Не забывайте, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам; читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски. Мы никогда не свяжемся с вами, чтобы предложить вам инвестиционные или консалтинговые услуги.