Американские акции выглядят дорогими по историческим меркам. На конец января 2025 года показатель P/E для S&P 500 составлял 30,5, что значительно выше среднего значения за последние 10 лет, равного 23.

Такая переоцененность может свидетельствовать о вероятности более низких доходов в будущем, особенно на фоне сохраняющейся геополитической неопределенности, опасений относительно тарифов и замедления экономического роста.

В этой ситуации опытные инвесторы ищут реальную ценность, избавляясь от переоцененных активов до того, как на рынке может произойти более глубокая коррекция.

Управление рисками становится особенно важным. Для этого недостаточно опираться только на заголовки новостей и колебания рынка — необходим подход, основанный на анализе данных, чтобы ориентироваться в нестабильных условиях.

Инструмент «Справедливая стоимость» от InvestingPro предлагает инвесторам такую возможность. В отличие от стратегий, основанных на спекуляциях, показатель «Справедливая стоимость» опирается более чем на 15 признанных в индустрии финансовых метрик. Это позволяет проводить инвестиционный анализ, который предупреждает о переоцененных акциях до серьезных обвалов.

В этой статье мы рассмотрим реальные примеры того, как своевременные сигналы «Справедливой стоимости» помогли инвесторам избежать значительных потерь по акциям, которые резко взлетели благодаря ажиотажу, не подкрепленному реальными экономическими показателями.

1. Lattice: сигнал о переоцененности на 37% оказался точным

Восстановление Lattice Semiconductor после пандемии было поистине впечатляющим. После того как в марте 2020 года акции достигли своего минимума, их стоимость выросла более чем на 350%, чему способствовал растущий спрос на технологии 5G, ИИ и решения для обеспечения безопасности серверов.

Однако не все инвесторы оказались в выигрыше. Многие, поддавшись ажиотажу, не заметили, что формируется долгосрочный пик. В течение нескольких месяцев акции не могли преодолеть диапазон $87-$97.

В конце концов, ралли потеряло импульс, и контроль захватили медведи. Это повлекло падение акции на 37% по состоянию на 7 марта 2025 года и оставило держателей в минусе.

Анализ более чем 17 моделей оценки показал, что акции Lattice Semi переоценены, предсказав потенциальное падение на 37%.

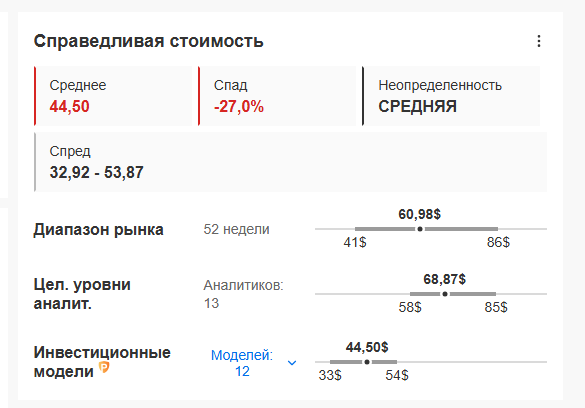

На текущих уровнях инструмент «Справедливая стоимость» продолжает сигнализировать о переоцененности, с ожидаемым потенциалом снижения на 27%.

Источник: InvestingPro

2. Five Below: своевременный сигнал предупредил о несоответствии между ценой акций и фундаментальными показателями

В 2022 году дисконтный ритейлер Five Below столкнулся с макроэкономическими трудностями.

Компания, известная тем, что продает товары по цене от $1 до $5, столкнулась с ростом издержек и инфляционным давлением, которые сократили ее маржу.

В 2023 году Five Below представила концепцию «магазин в магазине», предлагая более дорогие товары, которые все же были дешевле, чем у крупных ритейлеров.

Стратегия была нацелена на увеличение маржи, но несла в себе определенные риски.

На фоне ралли акций, Fair Value отметила потенциальные проблемы.

Инструмент «Справедливая стоимость» выявил несоответствие между фундаментальными показателями Five Below и стремительно растущей ценой акций. 6 июня 2023 года он выдал сигнал, предупреждающий, что акции переоценены на 57,83%.

Это предупреждение оказалось пророческим. После двух неудачных попыток подняться выше отметки $213 — примерно на уровне сигнала «Справедливой стоимости» — акции Five Below развернулись в обратном направлении. По состоянию на 7 марта 2025 года котировки упали на 53,63% от тех максимумов.

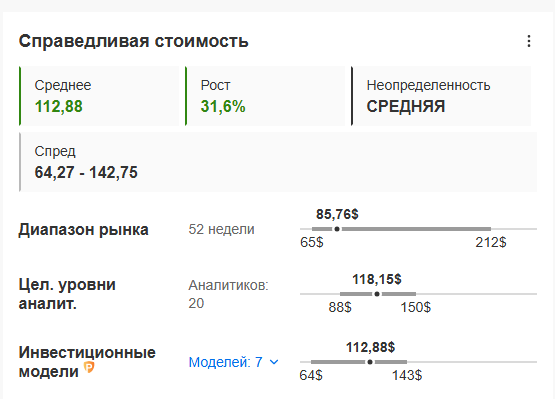

Сейчас «Справедливая стоимость» сигнализирует о значительной недооценке акций Five Below.

Источник: InvestingPro

Вот еще несколько реальных примеров, относящихся к тому же временному периоду, что и две упомянутые акции:

Five Below

- Дата предыдущей оценки Справедливой стоимости: 06/06/2023

- Текущая дата: 03/03/2025

- Сигнал Справедливой стоимости о потенциальном снижении (с предыдущей даты): -57,83%

- Фактическая коррекция: -56,16%

Lattice

- Дата предыдущей оценки Справедливой стоимости: 07/02/2023

- Текущая дата: 03/03/2025

- Сигнал Справедливой стоимости о потенциальном снижении (с предыдущей даты): -36,87%

- Фактическая коррекция: -37,21%

Immunovant

- Дата предыдущей оценки Справедливой стоимости: 09/27/2023

- Текущая дата: 03/03/2025

- Сигнал Справедливой стоимости о потенциальном снижении (с предыдущей даты): -61,21%

- Фактическая коррекция: -53,33%

IDEAYA Biosciences

- Дата предыдущей оценки Справедливой стоимости: 01/18/2024

- Текущая дата: 03/03/2025

- Сигнал Справедливой стоимости о потенциальном снижении (с предыдущей даты): -49,71%

- Фактическая коррекция: -53,90%

QuantumScape

- Дата предыдущей оценки Справедливой стоимости: 01/05/2024

- Текущая дата: 03/03/2025

- Сигнал Справедливой стоимости о потенциальном снижении (с предыдущей даты): -47,23%

- Фактическая коррекция: -50,98%

Crispr Therapeutics AG

- Дата предыдущей оценки Справедливой стоимости: 02/13/2024

- Текущая дата: 03/03/2025

- Сигнал Справедливой стоимости о потенциальном снижении (с предыдущей даты): -41,39%

- Фактическая коррекция: -41,89%

Enovix Corporation

- Дата предыдущей оценки Справедливой стоимости: 12/17/2023

- Текущая дата: 03/03/2025

- Сигнал Справедливой стоимости о потенциальном снижении (с предыдущей даты): -46,59%

- Фактическая коррекция: -43,96%

CG Oncology

- Дата предыдущей оценки Справедливой стоимости: 02/13/2024

- Текущая дата: 03/03/2025

- Сигнал Справедливой стоимости о потенциальном снижении (с предыдущей даты): -42,60%

- Фактическая коррекция: -43,19%

Manchester United

- Дата предыдущей оценки Справедливой стоимости: 03/23/2023

- Текущая дата: 03/03/2025

- Сигнал Справедливой стоимости о потенциальном снижении (с предыдущей даты): -43,55%

- Фактическая коррекция: -39,77%

Ionis Pharmaceuticals

- Дата предыдущей оценки Справедливой стоимости: 01/03/2024

- Текущая дата: 03/03/2025

- Сигнал Справедливой стоимости о потенциальном снижении (с предыдущей даты): -34,32%

- Фактическая коррекция: -36,81%

Заключение

Рыночный ажиотаж может быть обманчивым, тогда как аналитический подход, основанный на данных, обеспечивает более точное понимание ситуации. История показывает, что инструмент «Справедливая стоимость» от InvestingPro часто выявлял неверно оцененные акции перед крупными распродажами, что помогало инвесторам избежать значительных потерь.

С учетом появления новых сигналов нельзя недооценивать важность их анализа. Рассмотрение таких инструментов может помочь подготовиться к возможным рыночным изменениям.

Чтобы анализировать динамику акций при помощи инструмента «Справедливая стоимость», станьте подписчиком InvestingPro.

Свяжитесь с нашей Службой поддержки, если у вас возникли проблемы с оплатой.