Крупнейший в мире суверенный фонд благосостояния Норвегии видит в текущей рыночной ситуации не только проблемы, но и стратегические возможности. Несмотря на убыток в размере 415 миллиардов крон (около 34,89 миллиарда евро) в первом квартале, фонд планирует целенаправленно инвестировать в слабеющие акции США, чтобы извлечь выгоду из восстановления в долгосрочной перспективе.

С активами под управлением в размере около 1,5 триллиона долларов фонд является крупным глобальным игроком. Его стратегия направлена на устойчивое инвестирование доходов от добычи норвежской нефти и газа в акции, облигации и недвижимость. Акции составляют 71,4 % портфеля, из них 58 % приходится на акции США.

Целенаправленная корректировка веса акций США

В последние годы акции США обеспечивали глобальным рынкам преимущественно положительную динамику. Однако в первом квартале 2025 года ситуация изменилась: в то время как индекс MSCI USA упал на 5,2 %, индекс MSCI Europe вырос почти на 10 %. Тем не менее, фонд рассматривает эту слабость как возможность устранить недостаточный вес США в своем портфеле.

Тронд Гранде, заместитель управляющего директора фонда, пояснил, что вес акций США был ниже эталонного индекса FTSE Global All Cap Index в течение примерно 18 месяцев. В настоящее время вес акций США в этом индексе составляет около 63 процентов - на пять процентных пунктов больше, чем в фонде. Теперь руководство планирует сократить этот разрыв.

«Благодаря нашему целенаправленному подходу мы сможем не только извлечь выгоду из ожидаемого восстановления американских рынков, но и способствовать стабильности глобальных рынков», - говорит Гранде.

Инвестиции в технологии и недвижимость в качестве опоры

Потери в первом квартале в основном связаны со слабостью крупных технологических акций, таких как Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT) и Nvidia (NASDAQ:NVDA), на которые приходится почти 17 процентов портфеля акций. В то же время в других областях была достигнута положительная доходность:

Ценные бумаги с фиксированной процентной ставкой выросли на 1,6 процента.

Не котирующаяся на бирже недвижимость принесла доход в размере 2,4 процента.

Инвестиции в возобновляемые источники энергии выросли на 1,2 процента.

Такая диверсификация свидетельствует о гибкости фонда и его устойчивости к колебаниям рынка.

Катализатор мирового фондового рынка

Являясь владельцем 1,5 % всех акций, выпущенных в мире, фонд может ускорить восстановление рынков США путем целенаправленной покупки американских ценных бумаг. В условиях, когда многие инвесторы избегают США, запланированная ребалансировка фонда является сильным сигналом.

«Мы используем этот этап не только для того, чтобы обеспечить эффективность работы фонда, но и для того, чтобы сыграть ведущую роль в стабилизации и развитии мировых рынков в долгосрочной перспективе», - подчеркнул Николай Танген, генеральный директор фонда.

Стратегические действия для долгосрочного успеха

Благодаря своему дисциплинированному подходу и четкому видению Норвежский фонд национального благосостояния рассматривает текущую слабость американского рынка не как препятствие, а как возможность. Запланированная корректировка веса акций в США показывает, как фонд выявляет и использует долгосрочные возможности в условиях неопределенности - пример для подражания институциональным и частным инвесторам во всем мире.

И фонд, вероятно, не ошибся в этом.

Мы также с самого начала поняли, что это, скорее всего, мегавозможность и что коррекция не будет продолжаться. За последние несколько недель мы совершили в общей сложности 16 покупок, заложив тем самым основу для очень сильных показателей портфеля для нас и наших клиентов.

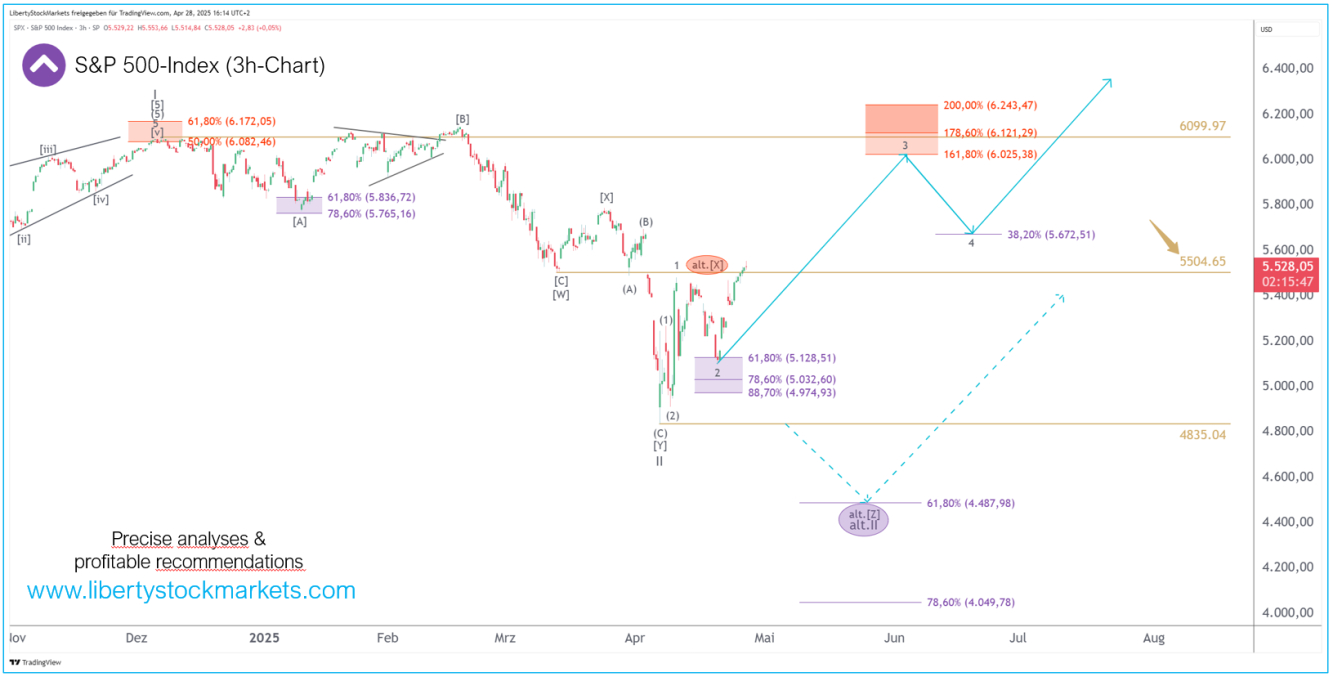

График S&P 500 говорит о том, что мы можем не только ожидать промежуточного восстановления, но, вероятно, уже находимся на очень сильном бычьем рынке:

Как уже сообщалось на нашем сайте, а также несколько раз на нашем YouTube-канале, индекс S&P 500, вероятно, сформировал долгосрочное дно на уровне 4835,04 пункта. Главное - пробиться выше 5504,65 пункта, что индекс блестяще и сделал. Это еще один признак устойчивого восходящего движения, которое может привести к новому историческому максимуму в среднесрочной перспективе.

Альтернативный вариант, то есть продолжение нисходящего движения к уровню фиолетового круга 4487,98 - 4049,78 пункта, не исключен, но уже маловероятен.

Другими словами, в ближайшие недели и месяцы появятся новые возможности для покупок. Еще не поздно выбрать правильный курс и инвестировать в перспективные акции. Благодаря анализу и торговым сигналам Liberty Stock Markets и фундаментальным данным InvestingPro вы всегда будете на решительный шаг впереди рынка. Больше информации - это инсайдерская торговля.

Отказ от ответственности/предупреждение о риске:

Предлагаемые здесь статьи носят исключительно информационный характер и не являются рекомендациями к покупке или продаже. Они также не должны рассматриваться, прямо или косвенно, как гарантия определенной цены на упомянутые финансовые инструменты или как призыв к действию. Покупка ценных бумаг сопряжена с рисками, которые могут привести к полной потере вложенного капитала. Данная информация не является заменой профессиональной консультации по инвестициям с учетом индивидуальных потребностей. Не выражается и не подразумевается никакой ответственности или гарантии за своевременность, точность, пригодность и полноту предоставленной информации или за финансовые потери. Это не финансовые анализы, а журналистские тексты. Читатели, принимающие инвестиционные решения или заключающие сделки на основе представленной здесь информации, делают это на свой страх и риск. На момент публикации авторы могут владеть ценными бумагами компаний/ценными бумагами/акциями, о которых идет речь, в связи с чем может возникнуть конфликт интересов.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Polski

- Português (Portugal)

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Норвежский государственный фонд инвестирует. Теперь это должен сделать каждый

Опубликовано 28.04.2025, 17:52

Норвежский государственный фонд инвестирует. Теперь это должен сделать каждый

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+