Акции стоимости в этом году выбились в лидеры фондового рынка. Инвесторы отказываются от акций роста из технологического сектора и вместо них отдают предпочтение компаниям, выигрывающим от улучшения макроэкономических условий.

Текущая рыночная волатильность отражает переток средств из рисковых активов, к коим в последний год относились акции роста, в пользу защитных бумаг с учетом неопределенности относительно дальнейшей траектории рынка.

Биржевой фонд iShares S&P 500 Value (NYSE:IVE) существенно опережает iShares S&P 500 Growth ETF (NYSE:IVW) с начала этого года на фоне ожиданий того, что повышение процентных ставок негативно отразится на компаниях с более долгим временным горизонтом для потоков наличности.

С учетом изменений в уровне аппетита к риску ниже мы приводим три ведущие компании «стоимости», к которым имеет смысл присмотреться в рамках ротации из рисковых акций в защитные.

1. British American Tobacco

- Отчет за четвертый квартал: четверг, 3 февраля, до открытия регулярной торговой сессии

- Коэффициент P/E: 12,1.

- Дивидендная доходность: 7,89%

- Рыночная капитализация: $98,3 миллиарда

- Динамика с начала года: +15,2%

British American Tobacco (NYSE:BTI; LON:BATS) — это международный производитель сигарет и табачной продукции со штаб-квартирой в Великобритании. Самые узнаваемые и продаваемые продукты компании — сигареты брендов Newport и Lucky Strike — доступны на рынках более чем 180 стран.

Коэффициент P/E для акций Bitish American составляет 12,1; дивидендные выплаты достигают $2,96 на акцию в год, что означает заоблачно высокую дивидендную доходность в 7,89%. С учетом всего этого British American — неплохой вариант для инвесторов, желающих защититься от дальнейшей волатильности в ближайшие месяцы.

Качественные «голубые фишки» с дивидендами обычно демонстрируют сильную динамику в периоды турбулентности, поскольку участники рынка начинают предъявлять спрос на акции защитных по своей природе производителей базовых потребительских товаров с относительно скромными оценками.

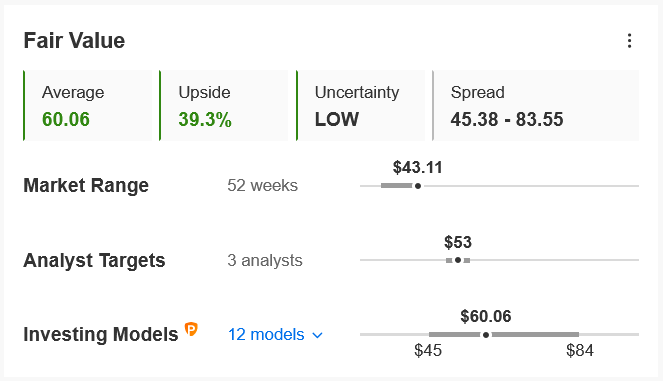

Судя по количественным моделям InvestingPro, в следующие 12 месяцев акции British American могут вырасти на 39% с текущих уровней к справедливой стоимости $60,06.

Источник: InvestingPro

На торгах в понедельник акции British American поднялись до $43,90, максимальной отметки с февраля 2020 года. Сессию вторника они завершили на уровне $43,11. Исходя из текущей цены акций, эта компания-компонент FTSE 100 с основным листингом в Лондоне имеет рыночную капитализацию в размере $98,3 миллиарда.

С начала текущего года бумаги British American подскочили почти на 15%, существенно превысив результат Dow Jones Industrial Average и S&P 500. Компания извлекает выгоды из недавнего сдвига в сторону бездымных табачных изделий, которые причиняют меньше вреда здоровью, чем традиционные сигареты.

2. Chevron

- Отчет за четвертый квартал: пятница, 28 января, перед открытием регулярной торговой сессии

- Коэффициент P/E 24,6.

- Дивидендная доходность: 4,57%

- Рыночная капитализация: $255,5 миллиарда

- Динамика с начала года: +13%

Chevron (NYSE:CVX) входит в число крупнейших нефтегазовых компаний мира. Ее основными видами деятельности являются разведка, добыча, переработка и транспортировка нефти, природного газа и связанных с ними продуктов.

С учетом предстоящего ужесточения денежно-кредитной политики ФРС и продолжающегося роста инфляции высококачественные акции «стоимости», которым помогает улучшение макроэкономических перспектив, как нам кажется, будут опережать широкий рынок. А значит, базирующийся в Калифорнии нефтяной гигант, ведущий операции примерно в 180 странах, будет надежным выбором на предстоящие недели и месяцы.

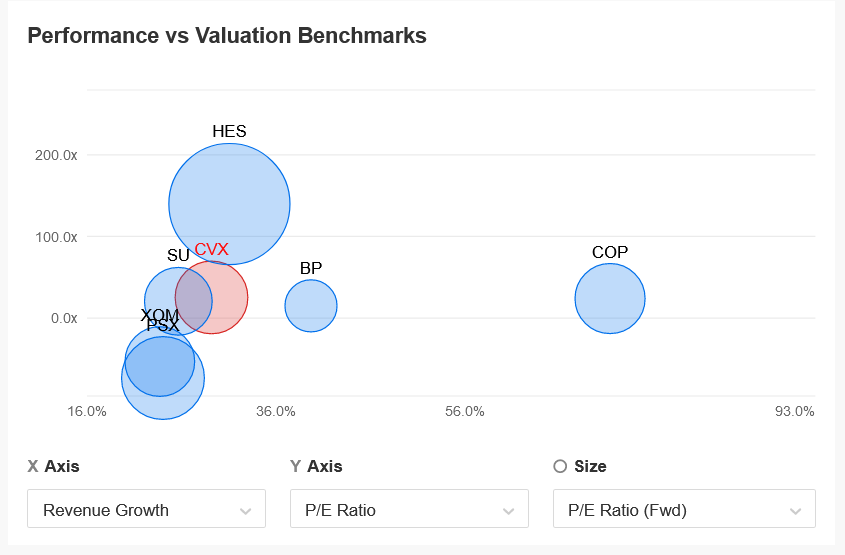

У акций Chevron относительно низкий коэффициент P/E в 24,6, то есть эта компания дешевле других известных представителей нефтегазового сектора, таких как ConocoPhillips (NYSE:COP), Schlumberger (NYSE:SLB), Pioneer Natural Resources (NYSE:PXD) и Devon Energy (NYSE:DVN).

Источник: InvestingPro

Еще привлекательнее компанию делает ее относительно высокий дивиденд, составляющий сейчас $1,34 на акцию ($5,36 в год). Дивидендная доходность достигает 4,57%, что более чем в три раза превышает подразумеваемую доходность S&P 500, равную 1,39%.

С начала 2022 года акции Chevron подорожали на 13%. Вчерашнюю сессию они завершили на отметке $132,59, максимуме с января 2018 года. Исходя из текущей стоимости акций, рыночная капитализация нефтяного мейджора достигает $255,5 миллиарда.

Согласно консенсус-прогнозу аналитиков, прибыль на акцию Chevron за четвертый квартал составит $3,10 после убытка $0,01 годом ранее, когда компания переживала непростой период. За предыдущий квартал прибыль и выручка Chevron существенно превысили ожидания.

По выручке прогнозируется рост почти на 77% г/г до $44,7 миллиарда. Помимо ключевых финансовых показателей, инвесторам также будет интересно узнать, не планирует ли компания увеличить возврат средств посредством повышения дивиденда или выкупа акций.

3. Coca-Cola

- Отчет за четвертый квартал: четверг, 10 февраля, до открытия регулярной торговой сессии

- Коэффициент P/E: 29,5.

- Дивидендная доходность: 3,08%

- Рыночная капитализация: $258,3 миллиарда

- Динамика с начала года: +1,1%

Coca-Cola (NYSE:KO) — это базирующийся в Северной Америке международный производитель напитков, известный прежде всего благодаря газировке с одноименным названием. К числу других популярных прохладительных напитков компании относятся Sprite и Fanta, а также негазированные напитки Powerade, Nestea и вода Dasani.

Если акции роста неприбыльных компаний из технологического сектора на старте этого года несут огромные потери, то защитные бумаги из сектора базового потребительского спроса демонстрируют мощный рост, поскольку инвесторы скупают акции циклических секторов, которым помогает восстановление экономики.

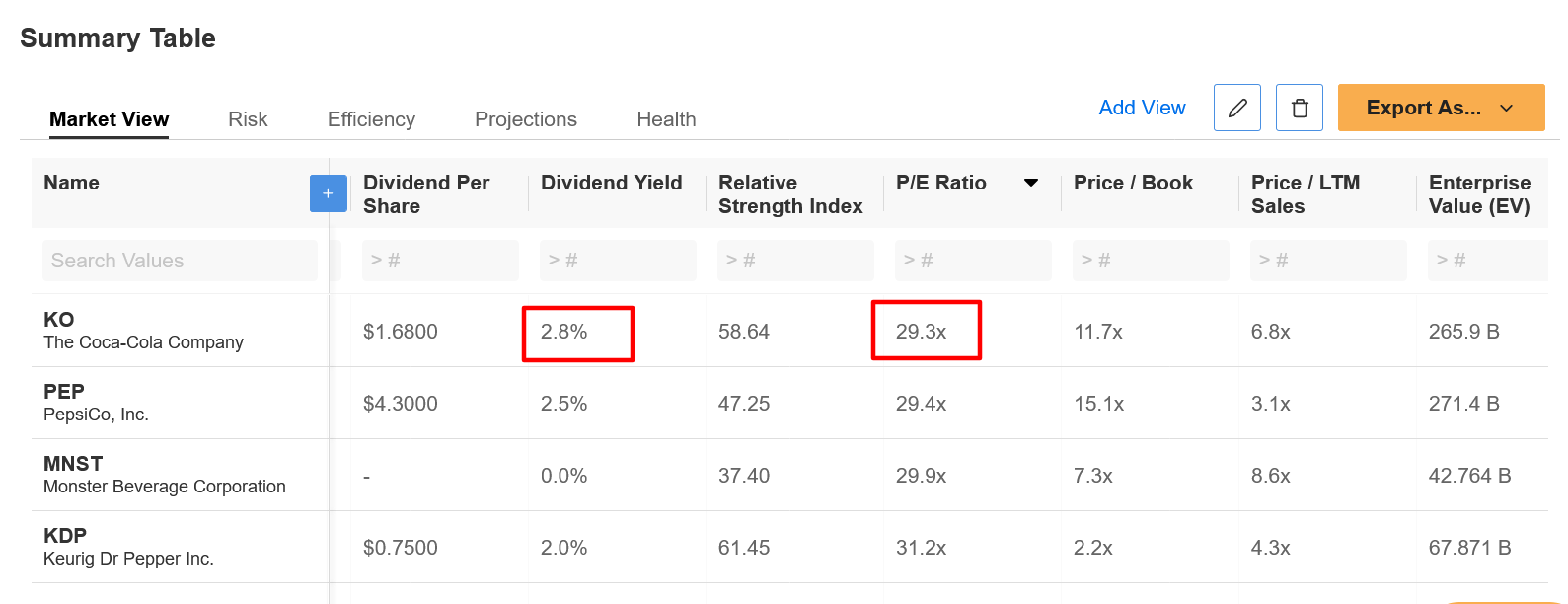

Коэффициент P/E для акций Coca-Cola составляет 29,3, что несколько ниже коэффициентов крупных сопоставимых компаний, в том числе PepsiCo (NASDAQ:PEP), Keurig Dr. Pepper (NASDAQ:KDP) и Monster Beverage (NASDAQ:MNST).

Акции Coca-Cola — это также качественные бумаги с дивидендами. Текущий размер квартальных выплат составляет $0,42 на акцию ($1,68 в год), а дивидендная доходность достигает 3,08%, что является одним из самых высоких показателей по сектору.

Источник: InvestingPro

С учетом всего этого, в краткосрочной перспективе, когда ФРС начнет повышать процентные ставки и свернет программу выкупа активов, акции Coca-Cola, как нам кажется, продолжат двигаться по восходящей траектории.

На торгах 14 января бумаги достигли рекордного максимума $61,45, а вчера финишировали по $59,82; рыночная капитализация Coca-Cola достигает $258,3 миллиарда.

27 октября Coca-Cola отчиталась о впечатляющих результатах за третий квартал и сделала оптимистичные прогнозы благодаря позитивным трендам спроса. Что касается предстоящего релиза, прибыль на акцию, согласно консенсус-прогнозу, составит $0,41, а выручка — $8,99 миллиарда.