Гигант рынка сетевого оборудования Cisco (NASDAQ:CSCO) не спешил адаптировался к изменениям в структуре расходов на ИТ (а точнее, возросшей популярности облачных решений). Однако компания пересмотрела свой подход и сейчас ставит во главу угла сервисы подписки на программное обеспечение, облачные решения и продукты для удаленной работы.

Но, хотя руководство и осознало свою ошибку, это не отменяет того факта, что динамика финансовых показателей компании за последние годы разочаровывает. Оценки прибыли калифорнийской компании из Сан-Хосе говорят о том, что инвесторы не верят в успех. Эксперты ожидают роста прибыли на акцию в течение следующих 3-5 лет на 5,9% в год, что намного ниже ожидаемого темпа роста для ИТ-сектора в 15,5%.

Источник: Investing.com

CSCO торгуется на 12,4% ниже годового максимума от 29 декабря в $63,96, однако прирост за последние 12 месяцев в 30,4% затмевает успехи NASDAQ 100. Invesco QQQ Trust (NASDAQ:QQQ) за этот период прибавил всего 9,1%.

Однако в более долгосрочной перспективе CSCO оказалась в аутсайдерах: прирост за три года составляет примерно половину от успехов S&P 500, а текущая цена акций ниже отметок июля 2019 года.

Квартальная прибыль на акцию не менялась на протяжении последних трех лет, и нет оснований полагать, что в этом году ситуация изменится. Несмотря на то, что скользящий коэффициент P/E в 21,2 является сравнительно низким для крупной технологической компании, стагнация прибыли, безусловно, вызывает беспокойство.

Источник: E-Trade. Зеленые цифры отражают превышение прогнозируемой прибыли реальными показателями

В последний раз я писал о CSCO 21 октября и присвоил компании «бычий» рейтинг, сославшись на:

- Низкий коэффициент P/E для крупной технологической фирмы;

- Высокие ожидания Уолл-стрит;

- Оптимизм участников рынка опционов.

Пара слов о том, как работать с информацией об опционах.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

С момента публикации моего обзора акции CSCO прибавили +1,58%, тогда как S&P 500 за тот же период скинул 3,3%.

Я пересчитал прогнозы для CSCO, используя опционы на 2022 и 2023 годы, сравнив их цены с текущим ценовым таргетом от экспертов с Уолл-стрит.

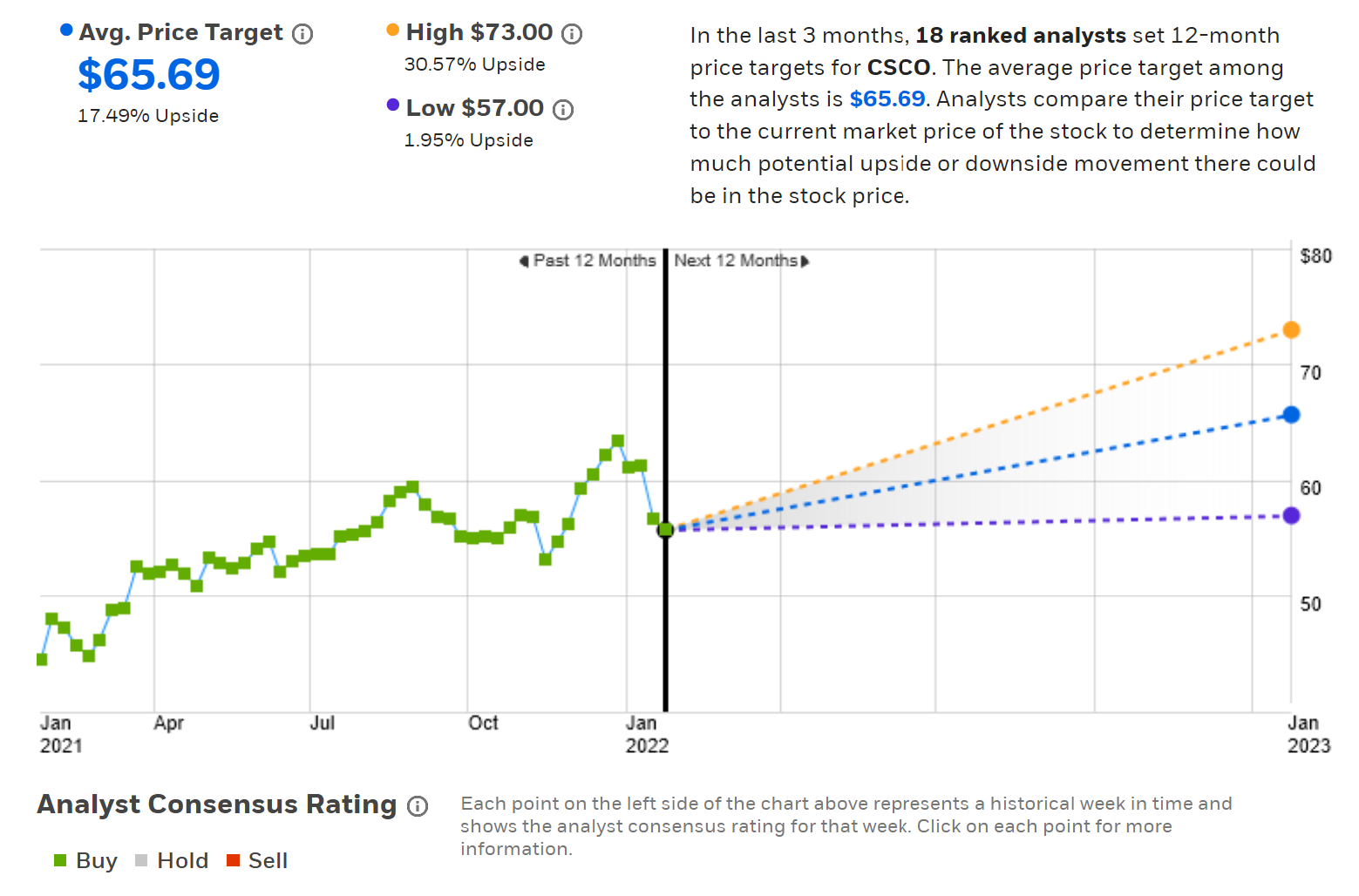

Оценки аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций CSCO от 18 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг бумаг остается «бычьим», а их 12-месячный целевой уровень (который немного выше оценки трехмесячной давности) расположен на 17,5% выше текущей цены. 9 аналитиков рекомендуют покупать акции, а оставшиеся 9 — удерживать их.

Источник: E-Trade

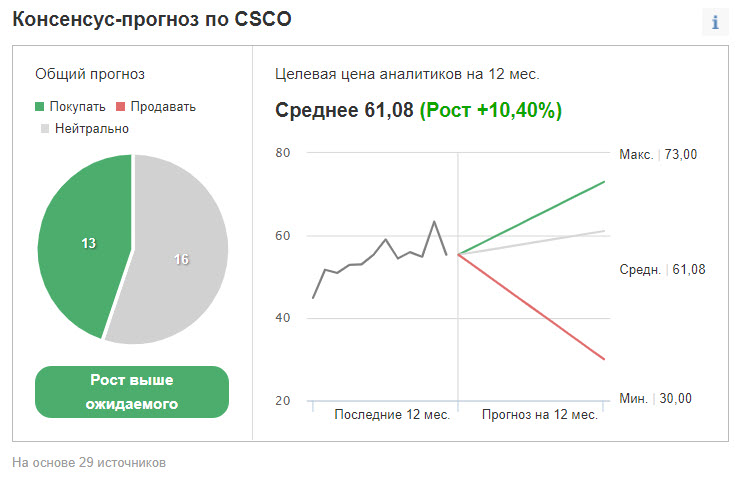

Investing.com предоставляет аналогичную информацию, базируясь на мнении 29 индивидуальных аналитиков. В целом они полагают, что CSCO будет торговаться «лучше рынка», а усредненный целевой уровень расположен на 9,35% выше текущей цены. Столь высокое расхождение с результатами опроса от E-Trade объясняется пессимизмом аналитика, который ожидает падения акций к $30. При этом опрошенные Investing.com эксперты примерно поровну разделились между рекомендациями «покупать» и «удерживать» акции.

Источник: Investing.com

Разница между усредненными целевыми уровнями оказывает сильное влияние на ожидания в отношении стоимости акций. В попытках согласовать оценки, я обратился к данным Seeking Alpha. Ценовой таргет в $63,5 находится примерно посередине диапазона оценок опрошенных E-Trade и Investing.com экспертов.

Усреднение этих оценок предполагает наличие потенциала роста акций на 13,4% до $63,39. В сочетании с дивидендной доходностью в 2,6% потенциальная инвестиционная отдача достигает 16%, что в целом соответствует пятилетнему показателю в 15,7% и значительно превышает трехлетнюю отдачу в 10,3%.

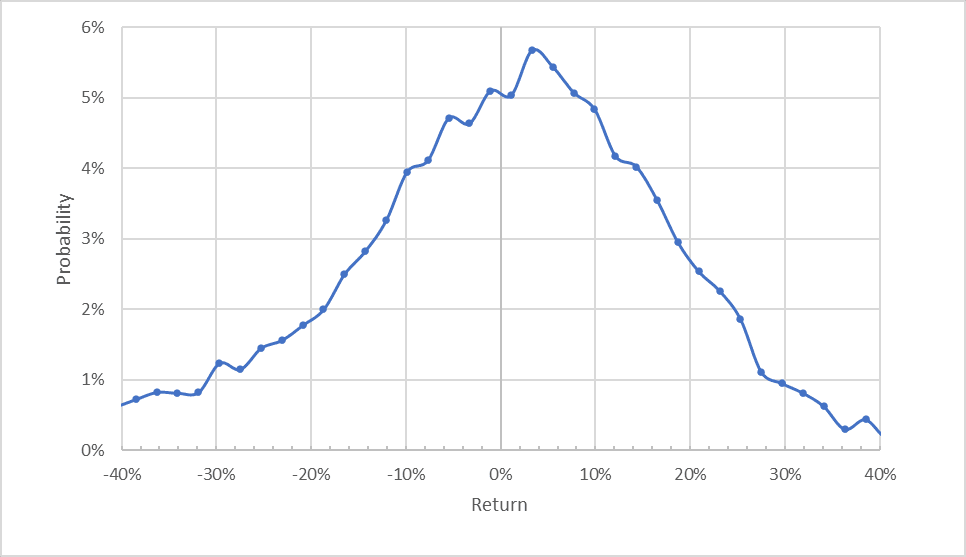

Ожидания участников рынка опционов

Я проанализировал ожидания трейдеров на середину 2022 (при помощи опционов на 17 июня) и начало 2023 года (с использованием опционов с датой экспирации 20 января).

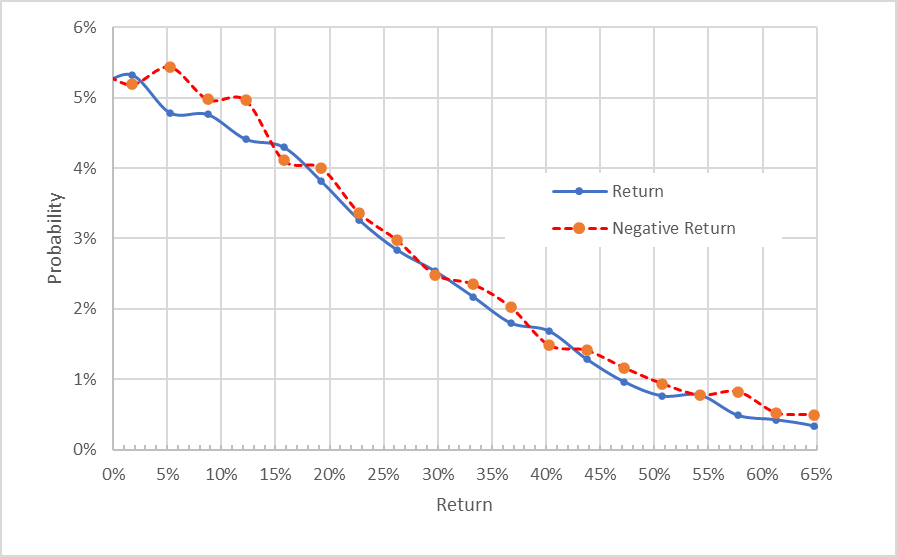

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Данный расчет произведен на основе данных об опционах с платформы eTrade

Хотя получившаяся фигура в целом симметрична, вероятность явно смещена в сторону положительных исходов. Пиковая вероятность соответствует приросту в 3,4%, а годовая волатильность, рассчитанная на основе этого распределения, составляет 32,2%.

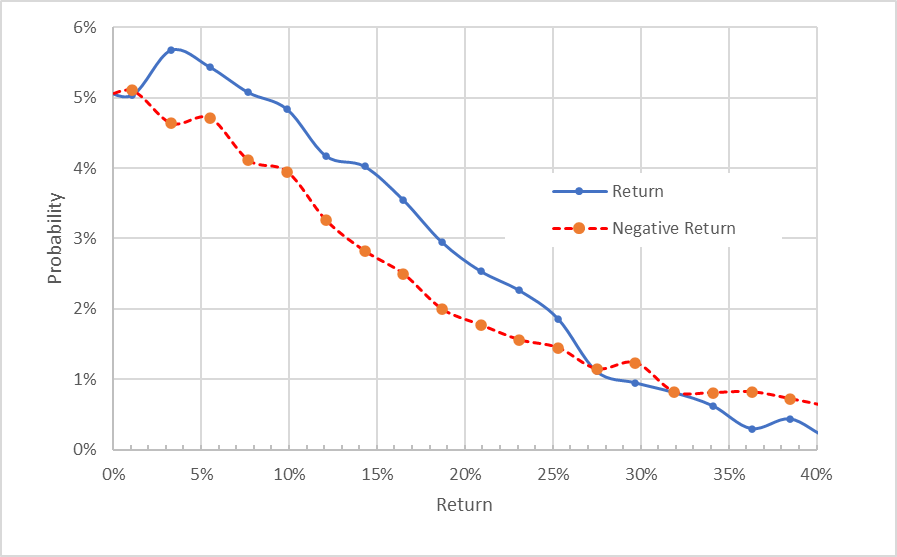

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Этот подход делает более очевидным «бычий» уклон трейдеров. Вероятность положительного исхода превышает вероятность падения акций на сопоставимую величину на протяжении ⅔ кривой. Таким образом, прогноз на середину 2022 года явно оптимистичный.

Тот факт, что участники рынка склонны переплачивать за опционы пут, которые позволяют защитить позицию от падения цен, усиливает «бычий» характер картины.

Оценка на следующие 11,8 месяцев менее оптимистична, поскольку вероятности в целом равны. Однако упомянутый выше эффект позволяет интерпретировать эту ситуацию как нейтральный прогноз со слегка «бычьим» уклоном. Рассчитанная на основе этого распределения годовая волатильность составляет 31,3%.

Ожидания участников рынка опционов на середину 2022 года являются бычьими, а настроения к началу следующего года сменяются на нейтральные с небольшим бычьим уклоном. Ожидаемая волатильность составляет около 31,7%.

Подведем итог

В то время как CSCO выглядит довольно «дешевой» в сравнении с прочими технологическими гигантами, динамика выручки и прибыли компании за последние годы была явно слабой.

Cisco пытается угнаться за модой на облачные сервисы и модель «все как услуга». По мнению аналитиков, финансовые показатели компании будут отставать от ожиданий, однако низкий коэффициент P/E оставляет пространство для роста акций.

Эксперты с Уолл-стрит в целом оптимистичны, поскольку предполагаемая инвестиционная отдача за следующие 12 месяцев составляет около 16%. Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности, и CSCO легко соответствует этому критерию.

Участники рынка опционов, в свою очередь, сохраняют оптимистичный настрой на середину 2022 года, однако оценка сменяется на нейтральную (хотя и с небольшим бычьим уклоном) на начало 2023 года. На этом фоне я все еще рекомендую покупать акции CSCO, но планирую провести переоценку во втором полугодии.