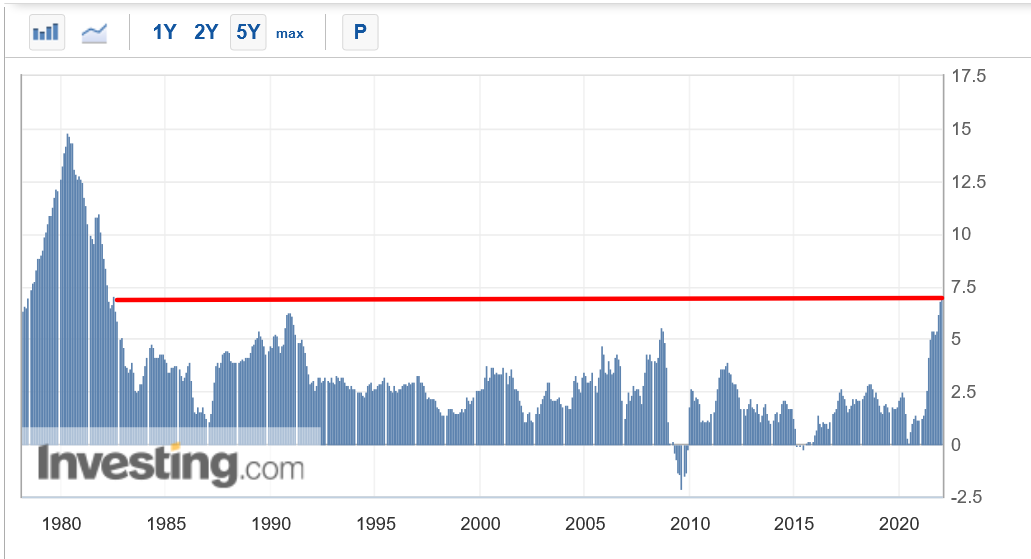

На протяжении последних месяцев главными драйверами фондового рынка были беспокойство в отношении стремительного роста инфляции и планы Федеральной резервной системы по повышению ключевой ставки.

В результате завтра все внимание будет приковано к долгожданному отчету по январской динамике потребительских цен, которые, согласно ожиданиям, в годовом отношении выросли на 7,3%. Если прогноз окажется верен, инфляция достигнет уровней марта 1982 года.

На этом фоне мы рассмотрим лидеров текущего года в энергетическом, финансовом и сырьевом секторах, каждый из которых готов переписать свои максимумы в условиях высокой инфляции и готовности ФРС начать цикл ужесточения денежно-кредитной политики (что уже оказало давление на дорогие и быстрорастущие технологические компании).

Все три компании характеризуются относительно низкими коэффициентами P/E.

1. ConocoPhillips

- Коэффициент P/E: 15,3;

- Рыночная капитализация: $118,9 млрд;

- Динамика акций с начала года: +26,5%.

ConocoPhillips (NYSE:COP) — одна из крупнейших энергетических компаний мира. В основном она занимается разведкой и разработкой месторождений нефти и природного газа, производством СПГ и сопутствующих товаров.

Мы полагаем, что компания сохранит импульс начала года, поскольку инфляция продолжает усиливаться, а инвесторы обратились к «стоимостным» активам, которые хорошо проявляют себя по мере восстановления экономики.

С начала января акции COP прибавили 26,5%, оставив далеко позади как Dow Jones Industrial Average, так и S&P 500 благодаря резкому росту цен на нефть и природный газ.

Во вторник акции закрылись на отметке 91,33 доллара, т.е. буквально на расстоянии вытянутой руки от рекордного максимума 4 февраля в 94,93 доллара. Сейчас рыночная капитализация поставщика энергоносителей оценивается в 118,9 миллиарда долларов.

Отношение цены к прибыли (P/E) ConocoPhillips в 15,3 выгодно выделяет компанию на фоне других представителей энергетического сектора, таких как Chevron (NYSE:CVX), EOG Resources (NYSE:EOG), Pioneer Natural Resources (NYSE:PXD) и Devon Energy (NYSE:DVN).

Кроме того, нефтегазовая компания из Техаса, предлагает инвесторам относительно высокие годовые дивиденды в размере 1,20 доллара на акцию с доходностью в 2,50%, что выше показателя S&P 500 в 1,34%.

3 февраля руководство вновь продемонстрировало, насколько хорошо у ConocoPhillips идут дела, опубликовав сильный финансовый отчет за четвертый квартал и заявив о намерении довести объем программы вознаграждения акционеров до 8 миллиардов долларов (в основном за счет обратного выкупа акций и дивидендов).

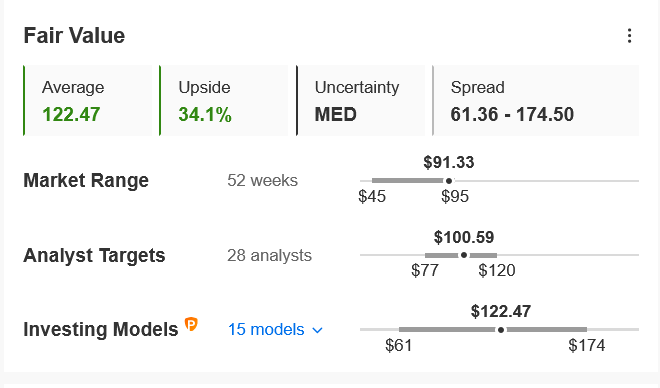

Модели инструмента InvestingPro оценивают справедливую стоимость акций COP в $122,47, что предполагает наличие потенциала роста примерно на 34% в течение следующих 12 месяцев.

Источник: InvestingPro

Аналитики также сохраняют оптимизм в отношении акций, который подпитывается прогнозами дальнейшего роста цен на нефть, приблизившихся к ключевому рубежу в 100 долларов.

2. Aflac

- Коэффициент P/E: 10,2;

- Рыночная капитализация: $43,0 млрд;

- Динамика акций с начала года: +13,1%.

Aflac (NYSE:AFL) — крупнейший провайдер услуг дополнительного медицинского страхования и страхования жизни в США. Уверенный старт в этом году компании обеспечил спрос на дешевые циклические акции, которым пойдет на пользу улучшение экономических прогнозов.

С коэффициентом P/E в 10,2 и годовыми дивидендами в размере 1,60 доллара на акцию (соответствующих доходности в 2,42%) Aflac выглядит отличным вложением для инвесторов, желающих хеджировать риски резкого скачка инфляции в ближайшие месяцы.

Страховые компании традиционно считаются надежной «защитой» от инфляции, поскольку центральные банки зачастую прибегают к повышению ключевой ставки по мере роста цен.

Кроме того, доходность 10-летних гособлигаций США превысила 2%, что позволит Aflac получить более высокую чистую прибыль от своих долгосрочных инвестиций в облигации.

Акции AFL, которые с начала года выросли на 13,1%, завершили сессию вторника на новом максимуме в 66,04 доллара; сейчас капитализация страховой компании из Джорджии составляет 43,0 миллиарда долларов.

2 февраля Aflac опубликовала впечатляющий отчет за четвертый квартал, превзойдя ожидания участников рынка как по выручке, так и по прибыли благодаря успехам на рынках США и Японии, а также увеличению инвестиционной отдачи от активов в ее портфеле.

При этом руководство Aflac намерено нарастить выплаты акционерам и объем программы выкупа акций. В ноябре 2021 года компания одобрила увеличение дивидендов на 21,2%, в результате чего выплаты увеличились 39-й год подряд.

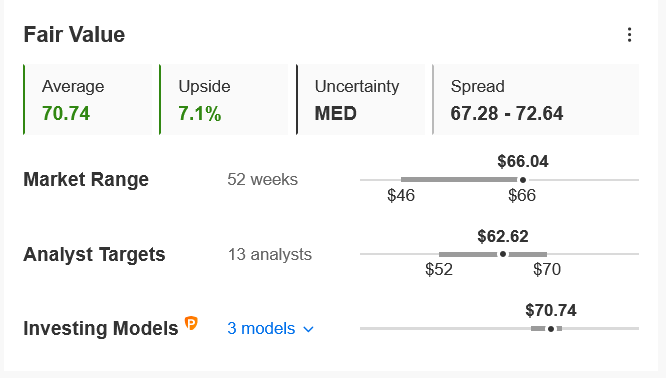

Неудивительно, что количественные модели InvestingPro предполагают дальнейший роста AFL на 7,1% с их текущих уровней до справедливой стоимости в $70,74.

Источник: InvestingPro

3. The Mosaic Company

- Коэффициент P/E: 9,5;

- Рыночная капитализация: $17,0 млрд;

- Динамика акций с начала года: +14,3%.

Будучи одним из ведущих производителей концентрированных фосфорных и калийных удобрений, The Mosaic Company (NYSE:MOS) с начала года торговалась существенно лучше рынка благодаря активному росту сельского хозяйства и скачку цен на сельскохозяйственные товары.

В 2022 году акции Mosaic, которые торгуются с коэффициентом P/E всего в 9,5, выросли на 14,3%, поскольку инвесторов привлекло восстановление цен на сырьевые товары.

Во вторник бумаги MOS достигли уровней августа 2015 года в 45,07 доллара, а затем завершили сессию на отметке 44,93 доллара. Рыночная капитализация гиганта рынка удобрений из Флорида составляет примерно 17,0 миллиардов долларов.

Согласно прогнозам, в запланированной на 22 февраля квартальной публикации Mosaic отразит внушительный рост выручки и прибыли.

Эксперты полагают, что прибыль на акцию за отчетный период выросла в годовом отношении на 243% до $1,96, а выручка подскочила на 56,5% г/г до 3,85 млрд долларов на фоне увеличения как объемов продаж, так и цен на удобрения. Если оценки верны, квартальный объем продаж Mosaic достиг уровня второго квартала 2014 года в 4,43 миллиарда долларов.

При этом мы ожидаем, что руководство Mosaic озвучит оптимистичный прогноз на предстоящий год, поскольку фундаментальная картина на рынке удобрений способствует дальнейшему росту финансовых показателей компании.

Mosaic уже способна наращивать выплаты акционерам; недавно компания увеличила годовой дивиденд на 50% до 0,45 доллара на акцию.

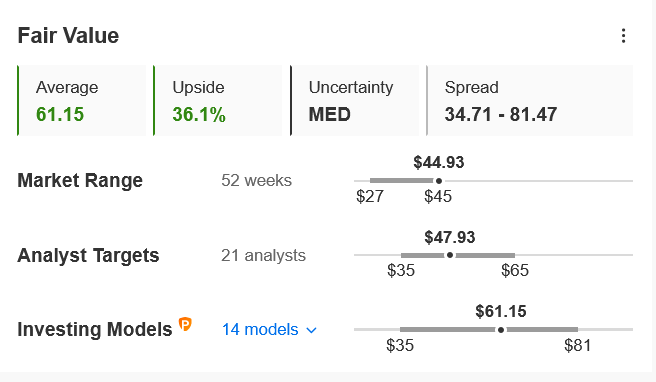

Источник: InvestingPro

Неудивительно, что модели InvestingPro считают акции MOS недооцененными, предполагая наличие потенциала роста в течение следующих 12 месяцев примерно на 36% до справедливой стоимости в $61,15.