6 июня состоится сплит акций Amazon.com (NASDAQ:AMZN) с коэффициентом 20 к 1. С тех пор, как 25 мая акционеры одобрили этот шаг, акции компании выросли более чем на 12%.

Инвесторы внимательно следят за новостями о дроблении акций, поскольку те зачастую выступают катализаторами ралли. Согласно исследованиям, в период с 2010 по 2020 год произошло 240 сплитов, и акции компаний за последующие 6 месяцев в среднем прибавляли по 5,25%, тогда как отдача от S&P 500 за тот же период составляла 4,39%.

В июле 2021 года акции Amazon достигли рекордных $3773,08, однако к 24 мая они опустились до 52-недельного минимума в $2025,24, растеряв более 45% своей стоимости менее чем за год. С начала 2022 года акции AMZN просели более чем на 27%. Для сравнения: потери NASDAQ 100 за аналогичный период составили 23,1%.

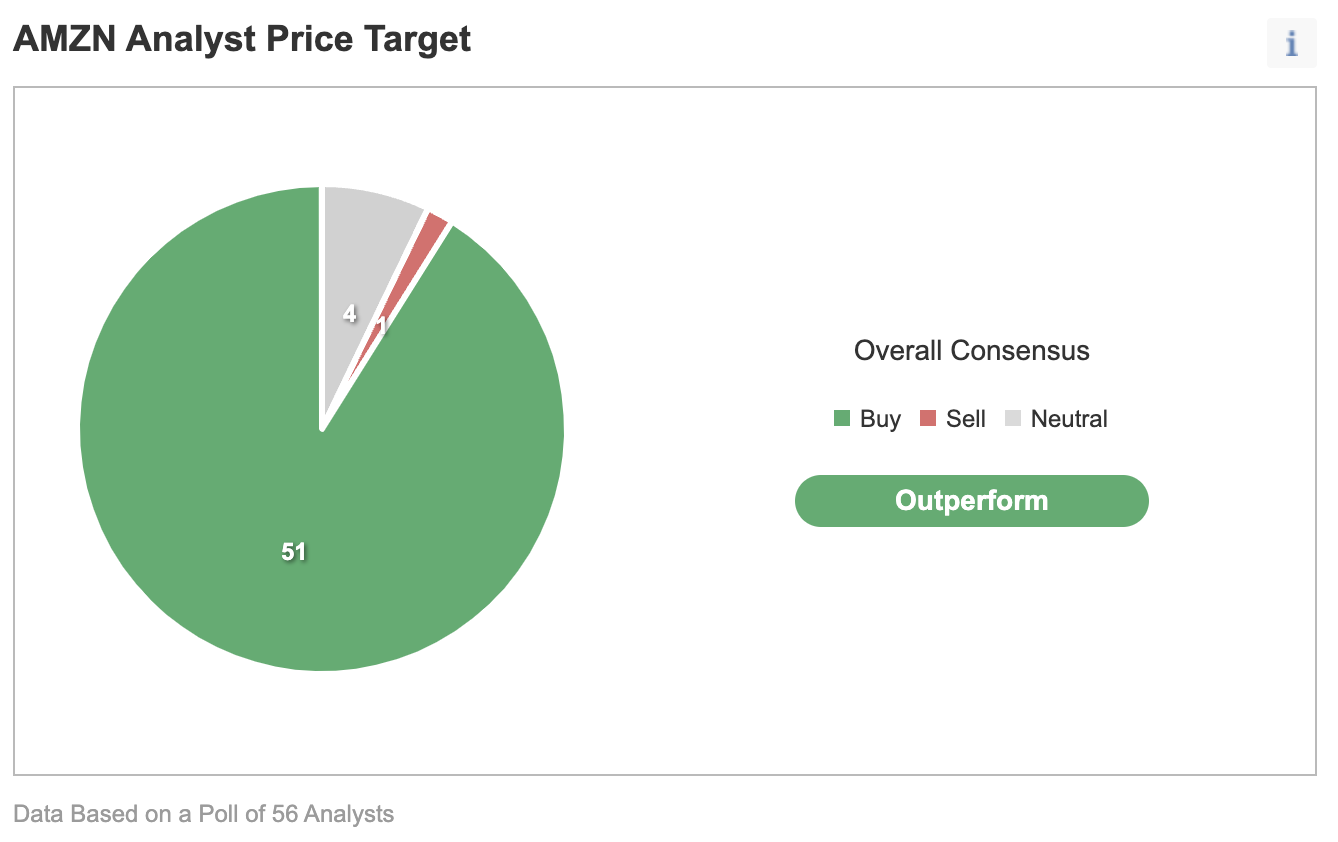

Тем не менее, 56 опрошенных Investing.com аналитиков в целом полагают, что AMZN будет торговаться «лучше рынка».

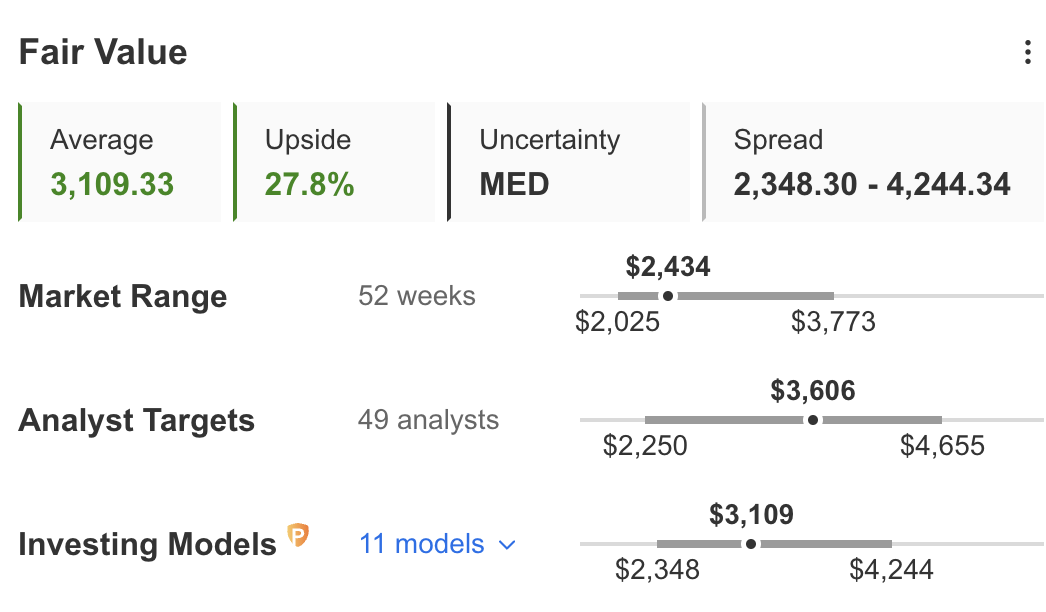

Кроме того, ряд моделей InvestingPro (включая те, что учитывают коэффициенты P/E и P/S, а также терминальную стоимость) оценивают справедливую стоимость Amazon в 3109,33 доллара, что предполагает наличие потенциала роста на 27,8%. Понятно, что 6 июня эта цена также будет учитывать сплит.

Источник: InvestingPro

Сегодняшняя статья посвящена двум биржевым фондам (ETF), компонентом которых является AMZN. Они могут понравиться «быкам», которые хотят диверсифицировать свои активы.

1. Vanguard Consumer Discretionary Index Fund ETF Shares

- Стоимость: $254,09;

- Годовой диапазон торгов: $226,28-360,54;

- Дивидендная доходность: 1,20%;

- Издержки инвестирования: 0,10%.

Дебютировавший в январе 2004 года Vanguard Consumer Discretionary Index Fund ETF Shares (NYSE:VCR) инвестирует в предприятия, которые предлагают потребителям товары или услуги необязательного спроса.

Портфель VCR состоит из бумаг 303 представителей индекса MSCI U.S. Investable Market Consumer Discretionary. Капитал распределен между онлайн-ретейлом и прямым маркетингом (21,6%); производителями автомобилей (17,8%); ретейлерами товаров для дома (9,5%); отелями, курортами и круизными линиями (7,1%); магазинами товаров смешанного ассортимента (4,4%); ретейлерами одежды (3,5%) и другими направлениями.

В 10 крупнейших активах сосредоточено более 58% чистых средств, составляющих 6,0 млрд долларов. Лидирует Amazon с долей в 19,2%; следом идут Tesla (NASDAQ:TSLA); Home Depot (NYSE:HD); McDonald’s (NYSE:MCD), Nike (NYSE:NKE), и Lowe’s Companies (NYSE:LOW).

В ноябре 2021 года VCR достиг рекордного пика, но с начала 2022 года фонд упал на 25,4%. Отношения цены к прибыли (P/E) и балансовой стоимости (P/B) составляют 21,7 и 5,1. Дальнейшее снижение к 250 долларам или ниже предоставит более выгодную точку входа на рынок.

2. ProShares Online Retail ETF

- Стоимость: $34,17;

- Годовой диапазон торгов: $29,84-86,23;

- Издержки инвестирования: 0,58%.

В 2021 году почти 9,5% всех потребительских расходов населения США пришлись на Amazon. Следом идет Walmart (NYSE:WMT) с долей в 8,6%. Если взглянуть на электронную коммерцию США, то доминирование Amazon (которой принадлежит более 55% рынка) становится более очевидным. Это подогревает оптимизм участников рынка в отношении биржевых фондов сегмента электронной коммерции, которые инвестируют в AMZN.

Второй фонд нашего небольшого списка в лице ProShares Online Retail ETF (NYSE:ONLN) инвестирует в глобальных онлайн-ретейлеров и прочие предприятия, которые предлагают товары через каналы, не связанные с физическими торговыми точками. Листинг фонда состоялся в июле 2018 года, и с тех пор он привлек 87,6 млн долларов.

ONLN объединяет 38 компонентов индекса ProShares Online Retail. Более трех четвертей активов «родом» из США. Фонд также инвестирует в предприятия Китая, Тайваня, Бразилии, Мексики, Южной Кореи, Великобритании и Израиля.

Более 60% средств вложены в десятку крупнейших позиций. Amazon возглавляет список с долей в 26,11%; следом идут китайские тяжеловесы Alibaba (NYSE:BABA) и JD.com (NASDAQ:JD); eBay (NASDAQ:EBAY); интернет-магазин одежды Figs (NYSE:FIGS); и онлайн-ретейлер кормов и товаров для животных Chewy (NYSE:CHWY).

В июле 2021 года ONLN достиг рекордного максимума (в основном благодаря влиянию пандемии), однако с начала января он растерял почти 40% своей стоимости. Потери за последние 52 недели составляют 53,9%.

Скользящие коэффициенты P/E и P/B составляют 42,425 и 7,42. Инвесторы, способные выдержать краткосрочные всплески волатильности, могут подумать о покупке ONLN на просадке.

***

Ищете новую инвестиционную возможность? Инструмент InvestingPro+ предоставляет доступ к информации о бумагах более чем 135 тысяч компаний, из которых можно выбрать самые быстрорастущие или самые недооцененные акции, используя профессиональные данные, инструменты и идеи. Узнать больше