Специально для Investing.com.

В прошлый вторник министр финансов Джанет Йеллен призналась в интервью CNN, что «не в полной мере осознавала» масштабы инфляции, называя ее временной.

Что ж, это просто прекрасно.

Министр финансов, ранее возглавлявшая Федеральную резервную систему, столкнувшись с ростом цен на фоне огромных государственных расходов и стремительного роста денежной массы, «не в полной мере осознала» потенциальные проблемы. И хотя она оказалась не одинока в своих заблуждениях, обладая ее властью, Йеллен должна была бы почувствовать груз ответственности. Финансирование госрасходов за счет «напечатанных» денег — это буквально рецепт инфляции.

На данный момент трудно поверить, что инвесторы вообще доверяют центральным банкам; и тем не менее, это одно из основных предположений, лежащих в основе идеи о том, что инфляционные ожидания все еще привязаны к «нормальному» уровню. На прошлой неделе я отметил, что экономисты «голубых фишек» ожидают отката средней инфляции обратно к 2%. Почему? Хотя бы потому, что инфляционные ожидания потребителей составляют те же самые 2%.

И почему они привязаны к 2%, несмотря на повсеместный рост цен? Ответ прост: потребители доверяют Федеральной резервной системе.

Об этом говорят долгосрочные инфляционные ожидания инвестиционного сообщества в районе 2,5% (от которых они не отрывались уже долгое время).

Источник: Bloomberg

Причина того, что рыночная цена покрытия долгосрочных инфляционных рисков остается низкой, отчасти объясняется усердием ФРС в вопросе выкупа облигаций. Важно помнить, что одной из основных причин, по которым ФРС покупала облигации во времена кризисов (начиная с программы количественного смягчения 2008 года), был так называемый контроль структуры инвестиционных портфелей. Идея заключается в том, что изъятие с рынка активов «тихой гавани» вынудит инвесторов вложить капитал в более рискованные активы. Таким образом, они пытались сформировать стадный инстинкт.

Думаю, очевидно, что сейчас стадный инстинкт очень силен. Но давайте также не будем делать вид, что ставки по долгосрочным бумагам указывают на то, что инвесторы и, что более важно, потребители (которые вполне могут обладать собственным мнением), обязательно уверены в долгосрочных перспективах инфляции.

Может быть, я не прав. В любом случае я сомневаюсь, что доверие потребителей к нашему экономическому «кораблю» возросло после заявления Йеллен о том, что она понятия не имела, для чего нужен руль.

Конечно, все мы совершаем ошибки. Возможно, я также заблуждался, когда предположил, что мартовское значение ИПЦ окажется локальным пиком из-за эффекта базы сравнения. Свежее значение будет опубликовано в пятницу, и по-прежнему существует вероятность того, что базовый показатель в годовом отношении снизился (с 6,2% до 5,9%), даже несмотря на то, что ожидаемый месячный прирост ИПЦ в 0,5% (что доведет его до 6% г/г) совсем не радует.

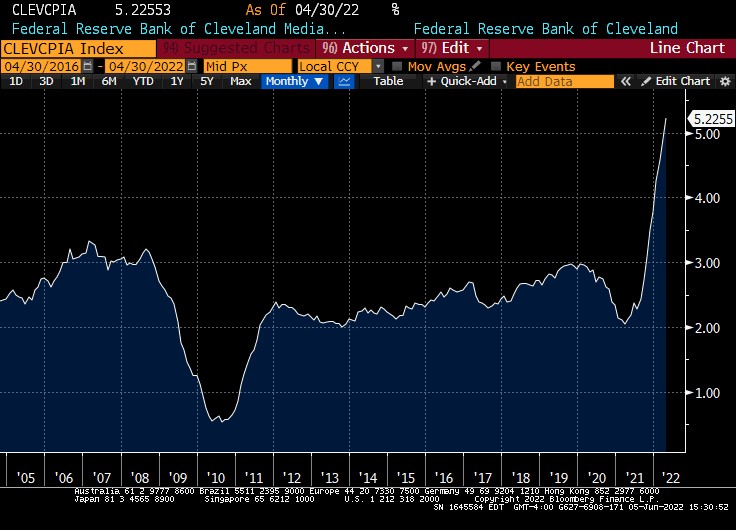

Тем не менее, медианный индекс потребительских цен, скорее всего, вырастет с его нынешних 5,23% г/г, а продолжающийся рост цен на бензин может довести общий индекс потребительских цен (который, согласно мнению экономистов, составил 8,3% г/г) до значений выше мартовских 8,54%.

Межбанковские торги пятницы намекали на значение в 8,48%.

Источник: Bloomberg

Если инфляция достигла нового максимума текущего цикла, участники фондового рынка наверняка возьмутся за вилы и факелы, и я не думаю, что ему это пойдет на пользу.

Корень проблемы

ФРС официально взялась за сокращение своего баланса облигаций, начав погашать краткосрочные гособлигации и не реинвестируя средства. Но настоящая игра начнется сейчас.

На 15 июня запланировано погашение старого трехлетнего векселя, и ФРС владеет бумагами на 15 миллиардов долларов (из суммарных 38 миллиардов долларов). Минфин на этой неделе выпускает новые трехлетние облигации на 44 миллиарда долларов, которые также истекают 15 июня.

Если бы ФРС реинвестировала средства, она бы купила бумаг на 15 миллиардов долларов, а Министерству финансов осталось бы найти покупателей на 29 миллиардов долларов. А с учетом того, что до 15 июня истекают дополнительные бумаги на 23 миллиарда долларов, то «новых денег» потребовалось бы всего 6 миллиардов долларов. Но если ФРС не примет участия в аукционе, Минфину потребуется привлечь 21 млрд долларов.

Когда ФРС говорит о том, что позволит облигациям истечь (вместо того, чтобы продать их на рынке), это звучит очень обнадеживающе. «Как будто смотришь, как сохнет краска». Так однажды описала этот процесс бывшая председатель ФРС. Кажется, ее звали Йеллен… Что же, поиски покупателей на бумаги стоимостью 21 миллиард долларов каждые пару недель могут разнообразить процесс.

Я не думаю, что аукцион этой недели будет особенно интересным. ФРС вряд ли полностью пропустит торги; бумаги на балансе центрального банка, которые истекают в июне, оцениваются в 132 миллиарда долларов, а портфель они сокращают на 30 миллиардов долларов в месяц. Таким образом, их участие в каждом аукционе, вероятно, снизится всего на несколько миллиардов.

Проблемой будет постоянная необходимость в поиске новых денег. В прошлый раз это было больше похоже на то, как взрываются банки с краской. Но это цена количественного ужесточения. Если смягчение —хорошо, то ужесточение — это плохо. Иначе и быть не может: если бы накачка экономики ликвидностью приносила пользу, а сокращение денежной массы никак на нее не влияло, то мы могли бы бесконечно переключаться между QE и QT. У всего должна быть цена.

Будем надеяться, что на этот раз политики «в полной мере осознают» сложившуюся ситуацию.

***

Майкл Эштон является главой Enduring Investments LLC и специализируется на защите активов клиентов от экономической инфляции, о чем он рассказывает в своем подкасте Cents and Sensibility.