Специально для Investing.com.

Лето 2022 года может разочаровать участников фондового рынка. Оценки прибыли индекса S&P 500 растут, несмотря на усиливающиеся опасения по за судьбу экономики США в условиях начавшегося цикла ужесточения политики ФРС. Это привело к странному расхождению оценок прибыли для S&P 500 и NASDAQ 100, которое потенциально предупреждает о завышенном характере первых.

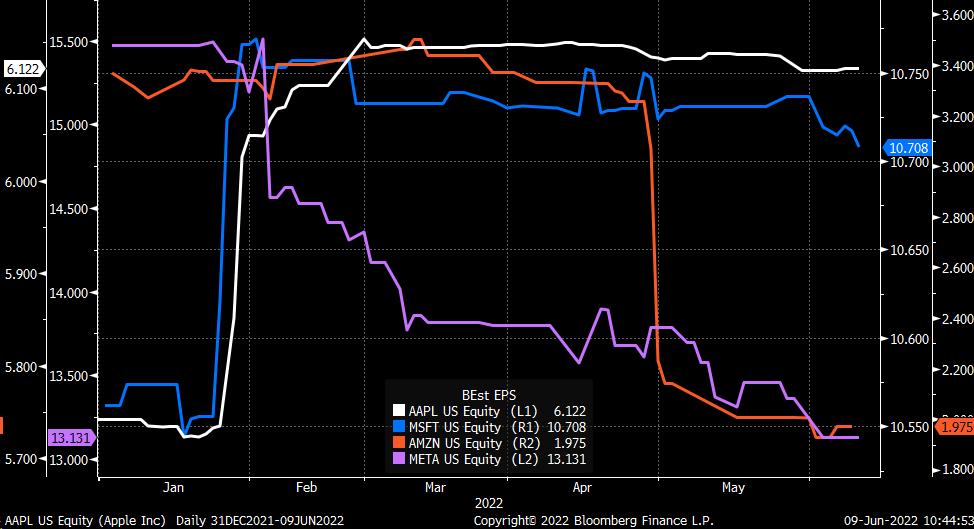

Еще более странным является факт снижения ожидаемой прибыли таких гигантов, как Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN) и Meta Platforms (NASDAQ:FB) (признана в России экстремистской организацией и запрещена), за второй квартал и весь 2022 год.

Вдобавок ко всему, растущие производственные издержки и высокая инфляция потребуют от аналитиков скорректировать оценки операционной рентабельности компонентов S&P 500, которые пока близки к рекордным максимумам. Это может спровоцировать волну пессимизма в преддверии предстоящего сезона корпоративной отчетности и пересмотра рейтингов компаний.

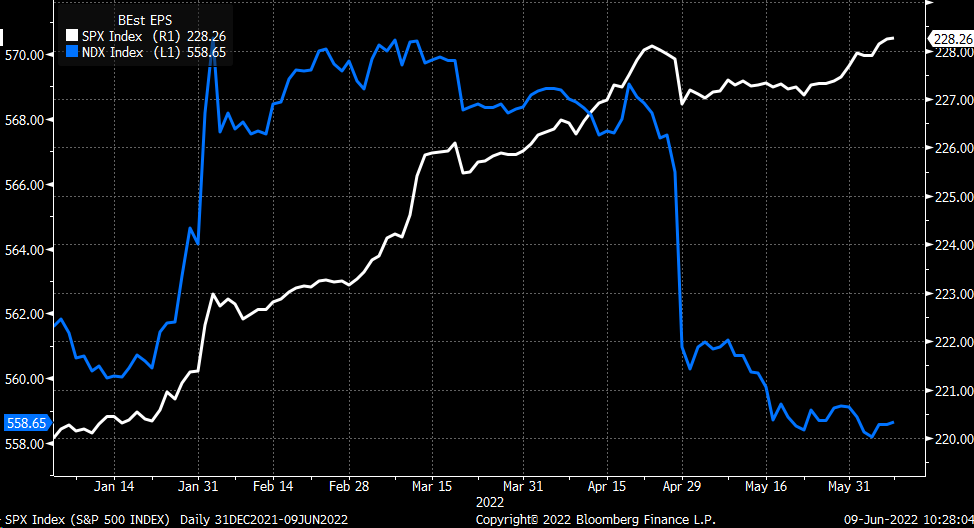

В 2022 году оценки прибыли S&P 500 достигли новых максимумов в $228,26 на акцию, в то время как аналогичные оценки NASDAQ 100 близки к своим минимумам. Это выглядит странно, учитывая, что многие крупные компании входят в состав обоих бенчмарков.

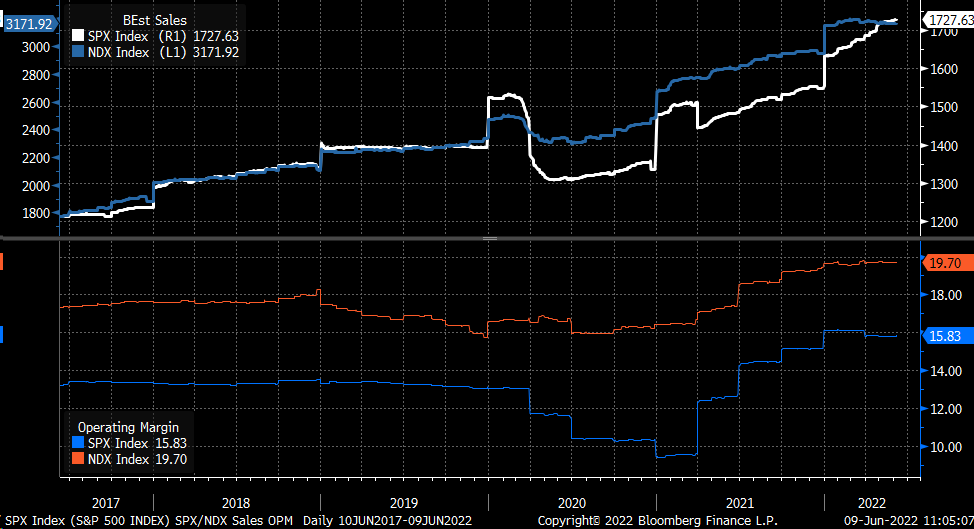

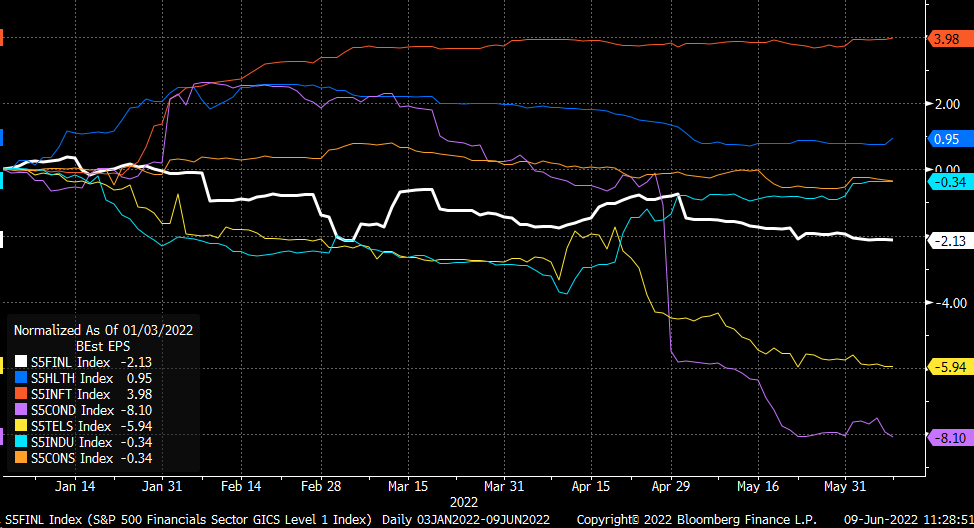

Графики предоставлены Bloomberg

Отчасти эта разбежка объясняется падением ожидаемой выручки NASDAQ 100 в условиях роста оценок продаж S&P 500. Кроме того, растущие цены и их потенциальное влияние на маржу компонентов индекса, оценки операционной рентабельности S&P 500 остаются на очень высоком уровне, и аналитики не спешат их пересматривать. Это отставание представляет собой главный риск для оценок прибыли, поскольку падение рентабельности ударит по прибыли даже в случае роста выручки на фоне высокой инфляции.

Вдобавок уже появились признаки пессимизма в отношении прибыли таких гигантов фондового рынка, как Apple, Amazon и Meta (деятельность компании на территории РФ запрещена), за текущий календарный год. В случае Microsoft пострадали оценки на следующий год, поскольку ее финансовый год заканчивается в июле.

В результате падение оценок прибыли ряда крупных компаний согласуются с динамикой оценки индекса NASDAQ 100 в целом, но не соответствует ожиданиям в отношении S&P 500, хотя рассмотренные компании входят в состав обоих бенчмарков. Возможно, разница проявляется на отраслевом уровне. Однако почти в 90% случаев оценки прибыли секторов S&P 500 снижаются (или, в лучшем случае, остаются неизменными).

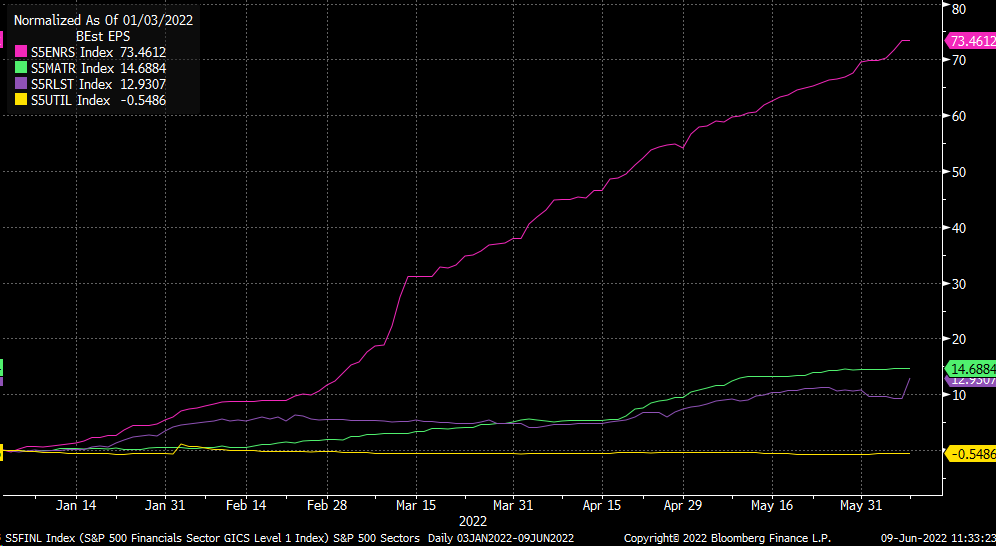

В результате оказывается, что всего 10% компонентов S&P 500 вытягивают среднее значение по индексу, а возглавляют их энергетические компании и поставщики материалов.

Это становится бомбой замедленного действия, которая может взорваться после публикации финансовых отчетов за второй квартал, лишая компании (особенно энергетического сектора) права на ошибку. Если энергетический сектор разочарует инвесторов, очередная распродажа S&P 500 окажется не за горами.