- Бумаги сектора здравоохранения оказались в числе лидеров торгов этого года

- Относительно дешевые «голубые фишки», предлагающие высокие дивиденды, как правило, хорошо справляются с «медвежьими» рыночными фазами

- Bristol-Myers Squib, Merck и Johnson & Johnson заслуживают внимания инвесторов

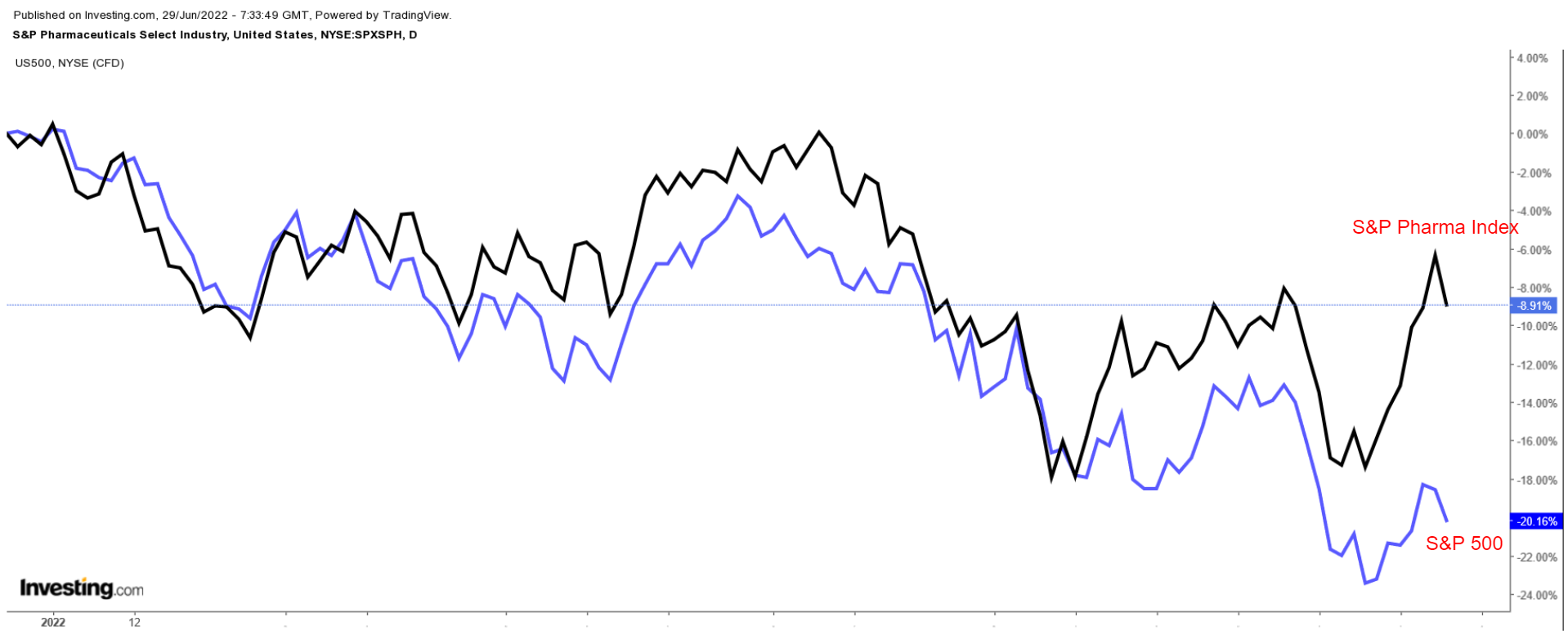

Несмотря на то, что S&P 500 оказался во власти «медведей», акции крупных фармацевтических компаний немного сгладили масштабную распродажу, существенно опередив рынок.

В то время как сам бенчмарк за 2022 год снизился на колоссальные 19,8%, потери S&P Pharmaceuticals составляют всего 8,4%.

Инвесторы обратились к бумагам сектора здравоохранения в надежде пережить период агрессивного повышения ключевой ставки Федеральной резервной системы, угрожающего американской экономике рецессией.

При помощи инструмента InvestingPro мы определили три наиболее многообещающих компонента S&P 500, относящихся к фармацевтическим компаниям.

Все они предлагают дивидендную доходность в районе 3%, а их бумаги обладают как минимум 20-процентным потенциалом роста, что делает их привлекательным вложением в условиях «медвежьей» фазы рыночного цикла.

Bristol-Myers Squibb

- Динамика акций с начала года: +26,2%;

- Потенциал роста бумаг: +27,6%;

- Дивидендная доходность: 2,74%;

- Рыночная капитализация: $167,5 млрд.

Bristol-Myers Squibb (NYSE:BMY) — одна из крупнейших фармацевтических компаний мира. В основном она занимается разработкой, лицензированием и продвижением рецептурных препаратов и биопрепаратов в нескольких терапевтических областях, включая лечение рака, сердечно-сосудистых заболеваний, диабета, гепатита, ревматоидного артрита и психических расстройств.

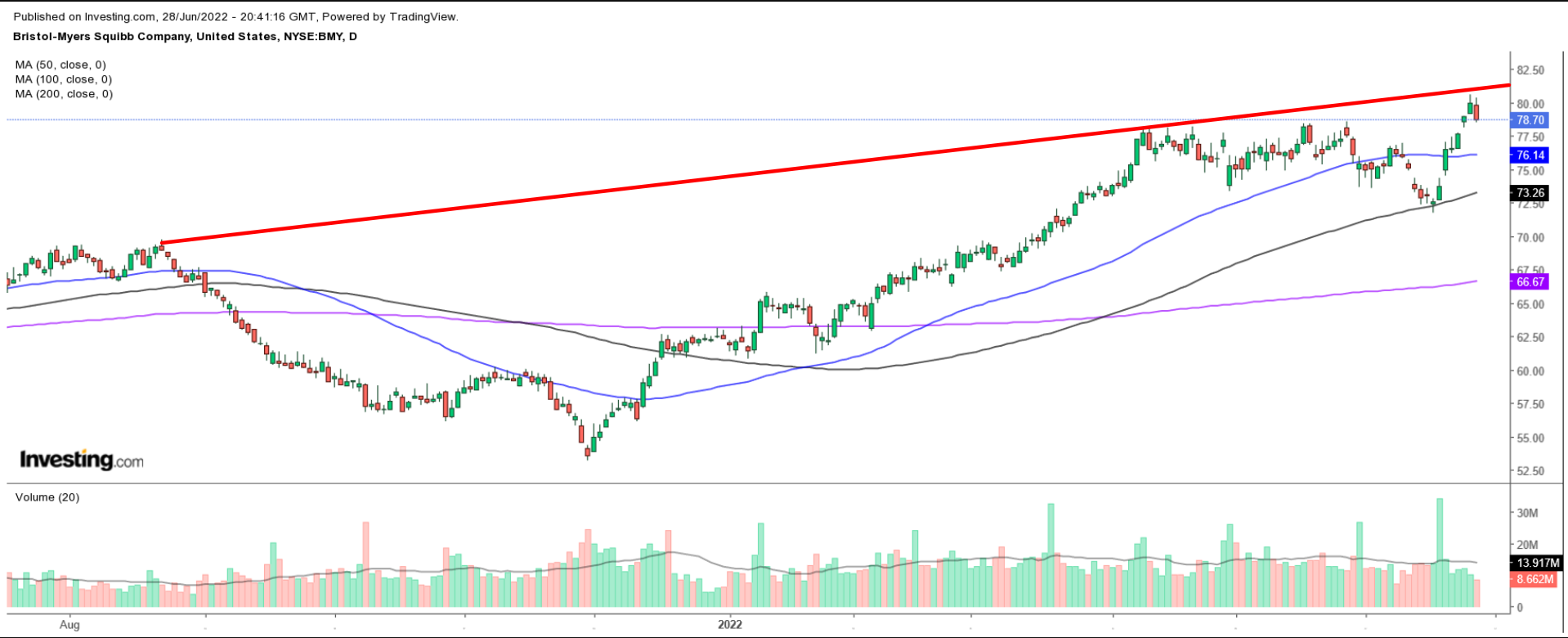

Акции этой процветающей фармацевтической компании в последние месяцы были одним из «локомотивов» сектора здравоохранения благодаря устойчивому спросу на ее популярные препараты.

С начала года BMY вырос примерно на 26%, опередив Dow и S&P.

Несмотря на то, что в понедельник акции достигли рекордных $80,58, мы ожидаем дальнейшего роста BMY, поскольку агрессивное повышение ставки Федеральной резервной системой и впредь будет угрожать экономике рецессией.

Акции компаний, чьи продукты и услуги необходимы в повседневной жизни, как правило, показывают хорошие результаты в условиях замедления экономического роста и рыночных потрясений.

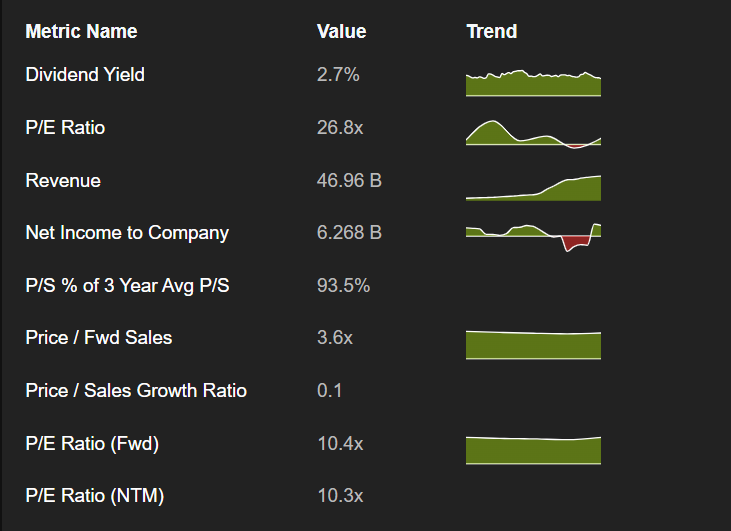

Кроме того, BMY торгуется с форвардным коэффициентом P/E чуть менее чем в 10, оставаясь существенно дешевле крупных конкурентов, включая Eli Lilly с ее коэффициентом P/E в 34, а также AstraZeneca (17) и AbbVie (13).

Фармацевтический гигант ежеквартально выплачивает 0,54 доллара на акцию, предлагая годовую доходность в размере 2,74%.

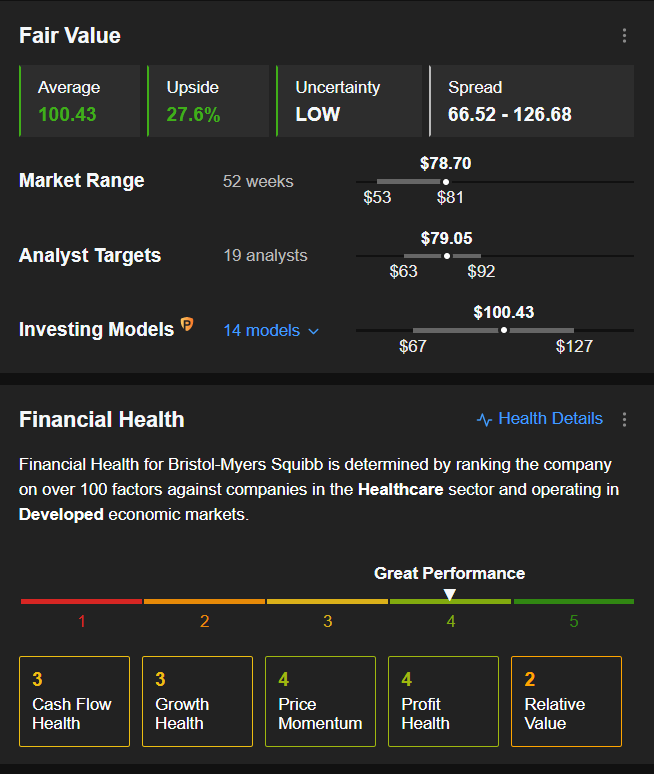

Количественные модели инструмента InvestingPro предполагают, что акции Bristol-Myers Squibb сильно недооценены; в течение следующих 12 месяцев акции могут прибавить почти 28% и достичь справедливой стоимости в $100,43.

Merck

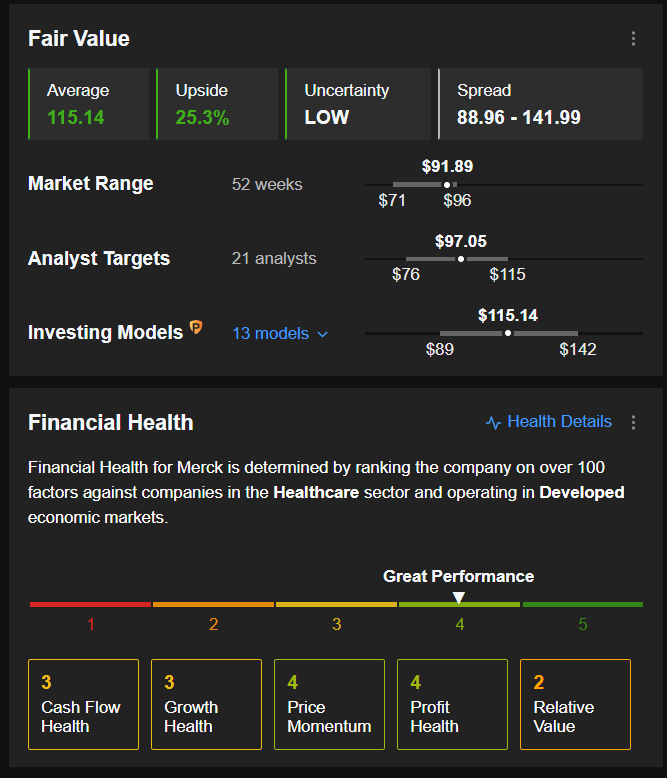

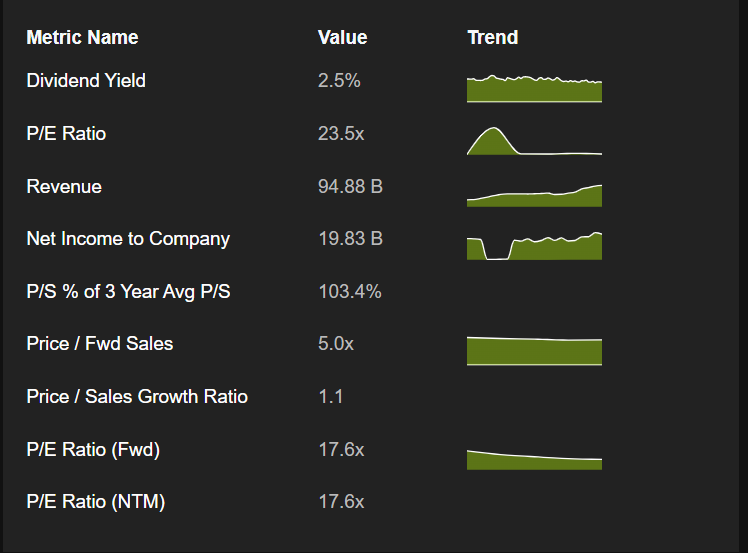

- Динамика акций с начала года: +19,9%;

- Потенциал роста бумаг: +25,3%;

- Дивидендная доходность: 3,25%;

- Рыночная капитализация: $232,3 млрд.

Merck (NYSE:MRK) занимается разработкой и производством широкого спектра лекарств, вакцин, биологических препаратов, а также продуктов для ветеринарии.

В настоящее время ее портфель продуктов включает шесть препаратов, доход от каждого из которых превышает 1 миллиард долларов; в список входят новая противовирусная таблетка от COVID-19, препарат для иммунотерапии рака, противодиабетические препараты, а также вакцины от ВПЧ и ветряной оспы.

Акции Merck оказались устойчивы к масштабной распродаже на фоновом рынке, с начала года прибавив 19,9%.

В понедельник акции MRK достигли нового рекордного максимума в $95,72, а торги вторника завершились на отметке 91,89 доллара. Сейчас рыночная капитализация фармацевтической компании из Нью-Джерси составляет 232,3 миллиарда долларов.

Дивидендные акции «голубых фишек», отличающиеся сильными свободными денежными потоками и низкой долговой нагрузкой, успешно переживают неспокойные времена, поскольку инвесторы переводят в них капитал из более рискованных и убыточных технологических компаний.

Отношение цены к прибыли составляет 16,7, а ежегодные выплаты в размере 2,76 доллара на акцию соответствуют относительно высокой доходности в 3,25%, Merck — отличный актив для инвесторов, стремящихся избежать присущей «медвежьим» рынкам волатильности.

Количественные модели InvestingPro допускают примерно 25-процентный роста акций MRK к их справедливой стоимости в $115,14.

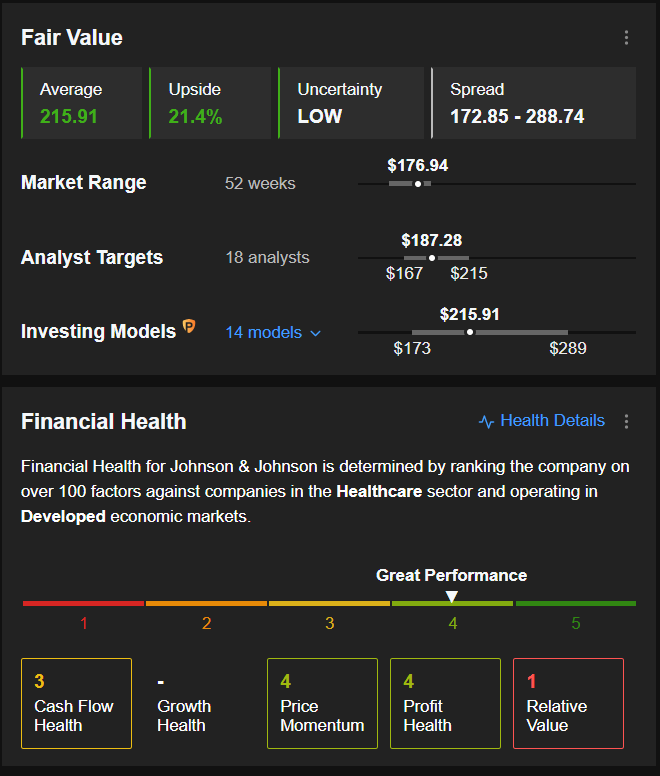

Johnson & Johnson

- Динамика акций с начала года: +3,4%;

- Потенциал роста бумаг: +22%;

- Дивидендная доходность: 2,55%;

- Рыночная капитализация: $465,6 млрд.

Johnson & Johnson (NYSE:JNJ) — один из самых высоко оцененных фармацевтических гигантов, известный своими лекарствами, средствами оказания первой помощи и потребительскими товарами.

В список самых узнаваемых брендов компании, которые представлены на рынках более чем 175 стран, входят пластыри Band-Aid, препараты Tylenol, продукты Johnson's Baby, продукты для ухода за кожей и косметика Neutrogena, лосьны Clean & Clear и контактные линзы Acuvue.

Акции диверсифицированного конгломерата из Нью-Джерси за этот год значительно опередили Dow и S&P 500, прибавив почти 4%.

Акции JNJ, которые 25 апреля достигли рекордного максимума в $186,69, оказались спасением для многих инвесторов, ищущих защиты в высококачественных и недорогих бумагах.

Относительно высокие годовые выплаты Johnson & Johnson в размере $4,52 с доходностью в 2,55% повышают инвестиционную привлекательность компании.

JNJ — одна из двух американских компаний с кредитным рейтингом AAA (что выше рейтинга правительства США). Вот уже 60 лет она наращивает дивиденды, подтверждая силу и устойчивость своего бизнеса.

Согласно ряду моделей оценки инструмента InvestingPro, справедливая стоимость акций JNJ в $215,91 предполагает их рост на 22%.