Специально для Investing.com.

До старта сезона отчетности осталось еще три недели, но прогнозы по прибылям уже начали меняться. В отличие от индекса S&P 500, прибыль до сих пор не падала стремительно в этом году.

Правда признаки снижения все-таки появляются. И если по индексам NASDAQ 100 и NASDAQ Composite этот процесс начался еще несколько недель назад, разворота по S&P 500 пришлось подождать.

Пересмотр прогнозов по прибылям может стать более заметным по мере приближения сезона отчетности, в результате чего оценка прибыли на акцию продолжит снижаться. Пересмотр в сторону понижения может стать очередным неприятным, но необратимым событием для S&P 500.

Оценки пришли в движение

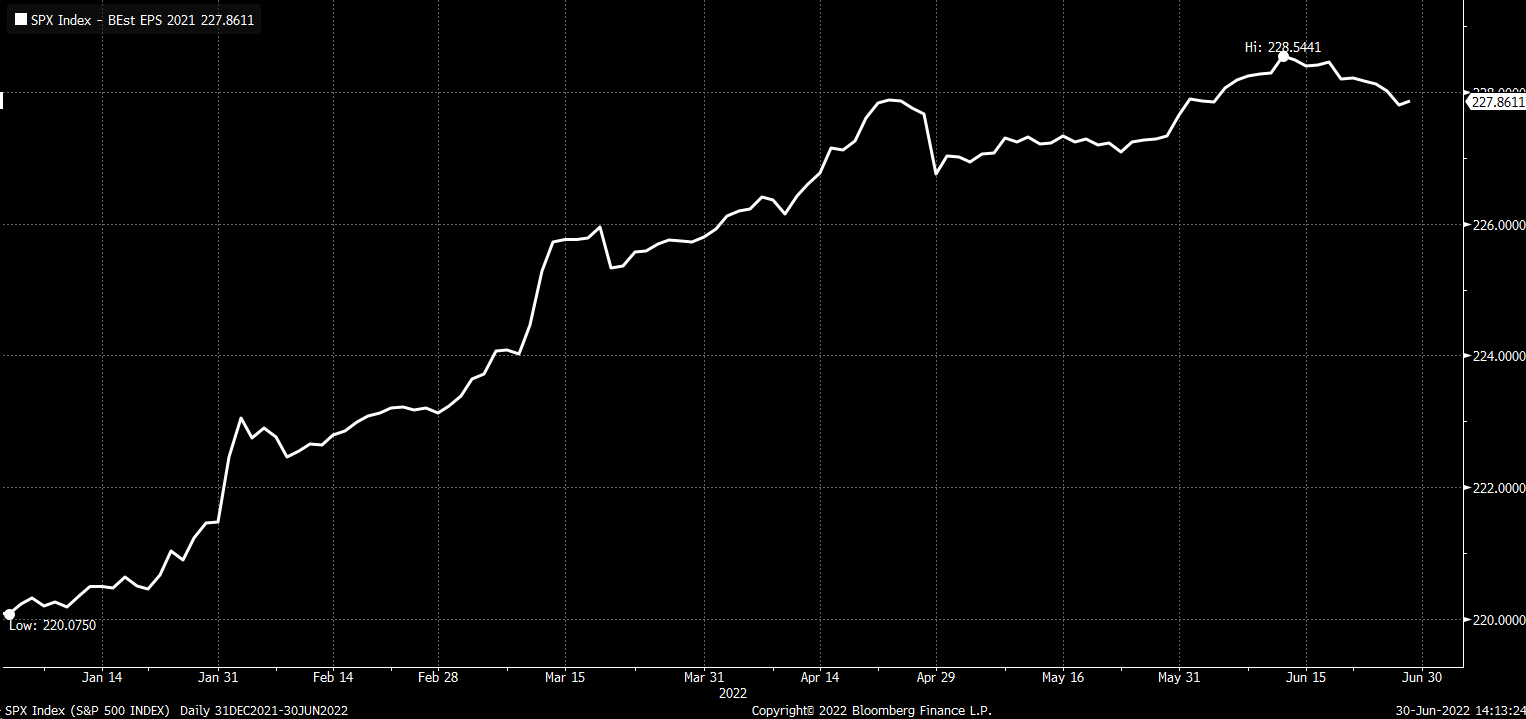

До сих пор в этом году оценки прибылей для S&P 500 непрерывно повышались, достигнув максимума $228,54 на акцию 13 июня против примерно $220 в начале года.

И хотя показатель не удержался на тех максимумах, снизился он всего на 1% до $227,86. Сам же индекс обвалился примерно на 20%. Это явно свидетельствует о том, что снижение S&P 500 до сих пор было связано с сокращением мультипликаторов.

Форвардный мультипликатор P/E к прогнозируемой на 2022 год прибыли сейчас составляет 16,75 против максимума начала года 22,7. Для фондового рынка это означает еще одну проблему в том случае, если оценки по прибылям начнут снижаться. Снижение оценок по прибылям приведет к повышению мультипликаторов P/E в том случае, если индекс снизится не настолько же сильно.

Иными словами, если оценки прибылей начнут снижаться, S&P 500 придется опуститься вместе с ними, чтобы сохранился текущий мультипликатор 16,7. Чтобы мультипликатор снизился до 14, индексу нужно будет упасть даже сильнее оценок по прибылям.

Повышение оценок по прибылям в первой половине 2022 года частично смягчило удар по рынку. Падение S&P 500 могло быть куда более сильным.

Нефтегазовый сектор скрашивает картину

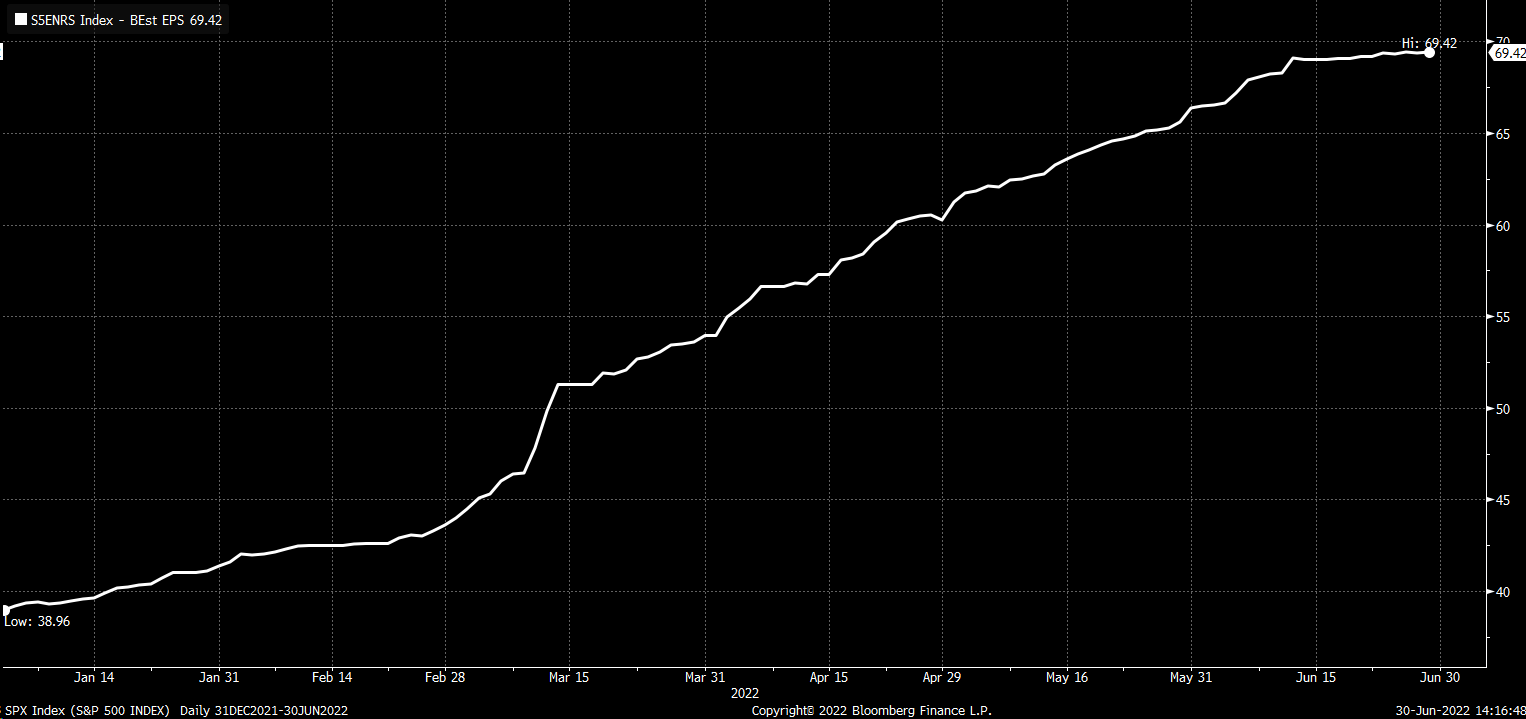

Одна из причин, по которой прибыль S&P 500 проявила больше устойчивости по сравнению с прибылью NASDAQ, состоит в поддержке со стороны нефтегазового сектора. Прогнозы по прибыли в этом секторе повысились почти в два раза вследствие резкого роста цен на нефть и другие энергоносители, включая природный газ и бензин.

Однако, как показывает график, кривая прогнозов по прибыли для нефтегазового сектора начинает выравниваться, а это, возможно, связано с тем, что цены на энергоносители начали формировать вершину. Если на рынках энергоносителей продолжится падение, оценки по прибылям в этом секторе начнут снижаться, что окажет давление на оценки по прибылям S&P 500.

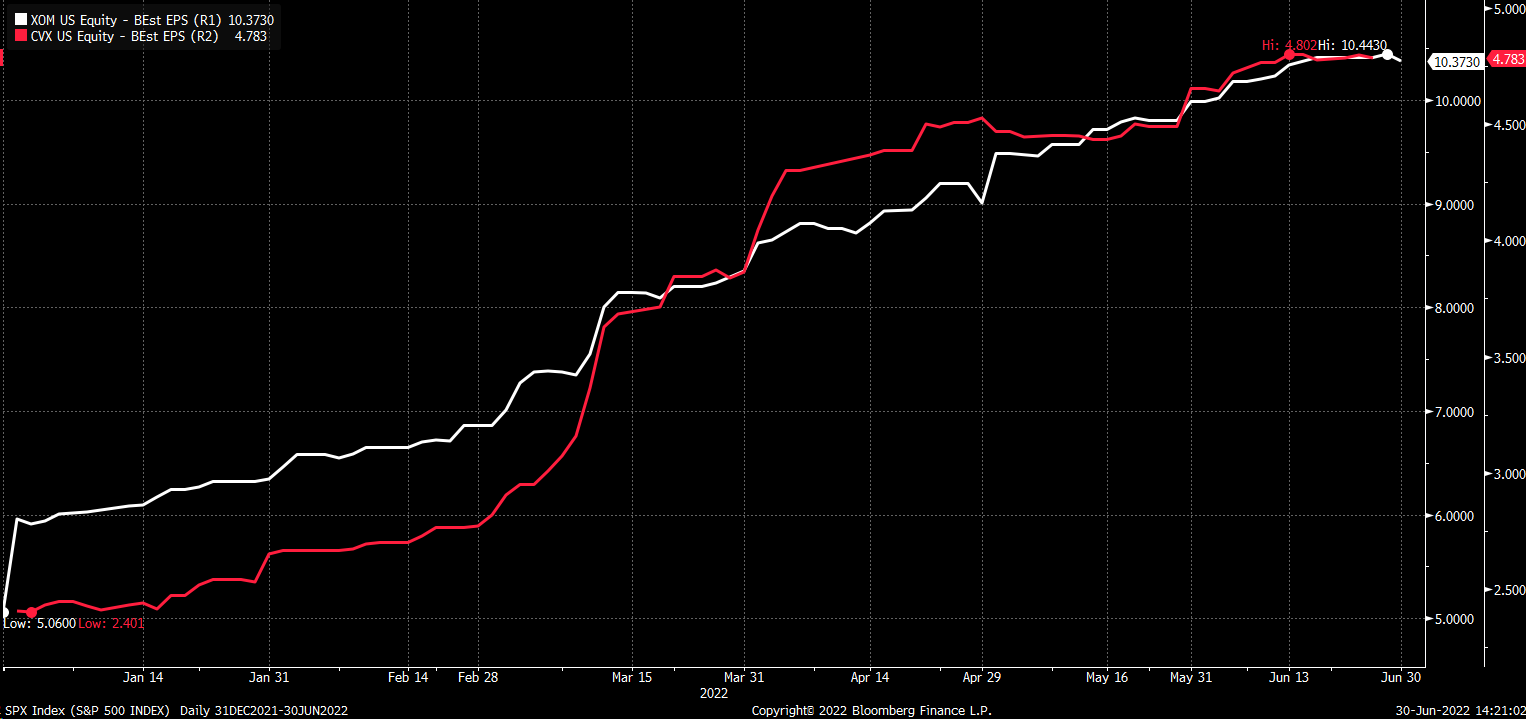

Две крупнейшие нефтегазовые компании в составе S&P 500 — это Chevron (NYSE:CVX) и Exxon (NYSE:XOM). Их прогнозы по прибылям тоже перестали расти. Не исключено, что с приближением сезона отчетности аналитики начнут пересматривать их в сторону повышения.

Однако с учетом начавшегося падения цен на нефть возможно и обратное. Поэтому за Chevron и Exxon, пожалуй, стоит пристально следить в преддверии сезона публикации отчетов.

Стоит отметить, что цены акций Chevron и Exxon резко упали за последние недели. Возможно, это отражает мнение рынка о перспективах их прибылей.

Если цена действительно выступает в качестве опережающего индикатора для оценок по прибылям, то во второй половине 2022 года нам следует ожидать их резкого снижения.