Специально для Investing.com

Эта статья является продолжением серии “Инвестиции в России”. Это своего рода реалити по созданию устойчивого пассивного денежного потока на российском фондовом рынке. До старта этого проекта я никогда не инвестировал в России, но за плечами у меня колоссальный опыт инвестирования на рынке США.

Портфель формируется с нуля, и в этой серии статей я буду публиковать все свои действия, полученные результаты, аналитику компаний и ход моих мыслей при принятии инвестиционных решений. Инвестиции планируются долгосрочные, поэтому инвестировать буду в рамках ИИС. Ежемесячно буду подводить итоги и фиксировать результаты совокупного портфеля, а также отдельно оценивать результаты спекулятивной части портфеля относительно IMOEX и S&P 500.

Как я уже писал в анонсе, ядро портфеля я планирую собирать из долгосрочных ОФЗ, чтобы обеспечить портфелю устойчивый ежемесячный денежный поток от купонных выплат.

Облигации федерального займа (ОФЗ) — пожалуй, самые надежные ценные бумаги на российском фондовом рынке, т.к. выпускаются они государством в лице Минфина. Обязательства по этим бумагам также будет нести государство. Так что в этом плане ОФЗ даже безопаснее вкладов, которые в России застрахованы только на ограниченную сумму. ОФЗ как нельзя лучше соответствуют моим критериям для ядра портфеля, и их можно смело покупать на любую сумму.

По сроку обращения ОФЗ бывают:

- краткосрочные (до 2 лет);

- среднесрочные (2-5 лет);

- долгосрочные (более 5 лет).

По структуре купона ОФЗ бывают:

• ОФЗ-ПД, облигации с постоянным доходом (купоном). Купон бумаги фиксируется в рублях в момент выпуска и остается постоянным до момента погашения;

• ОФЗ-ИН, облигации с индексируемым номиналом. Я нашел только один такой выпуск. Доходность по нему 2,5% годовых. Ежегодно купон индексируется на величину инфляции.

• ОФЗ-ПК, облигации с переменным купоном. Как я понял, доходность по ним держится +/- близко к ставке ЦБ, соответственно, когда ставки растут, то и купон растет, ставки падают — падает и купон.

• ОФЗ-АД, облигации с амортизацией долга. Наименее ликвидные облигации. По этим ОФЗ выплачивается переменный купон, плюс тело облигации постепенно гасится.

Я люблю получать понятный и предсказуемый купон, поэтому для ядра портфеля я выбрал долгосрочные ОФЗ-ПД с постоянным доходом (купоном).

Также я хочу, чтобы купоны поступали на брокерский счет ежемесячно, поэтому моя финальная выборка приняла такой вид:

- ОФЗ 26225:

-

-

- Номинал: 1000 р.

- Текущая цена: ~819 р.

- Величина купона: 36,15 р.

- Частота выплат: 2 раза в год

- Текущая доходность: ~8,82%

- Доходность к погашению: ~10,14%

- Ближайшие купоны: 23.11.2022 -> 24.05.2023

- Дата погашения: 10.05.2034

-

- ОФЗ 26230:

-

-

- Номинал: 1000 р.

- Текущая цена: ~818 р.

- Величина купона: 38,39 р.

- Частота выплат: 2 раза в год

- Текущая доходность: ~9,38%

- Доходность к погашению: ~10,2%

- Ближайшие купоны: 05.04.2023 -> 04.10.2023

- Дата погашения: 16.03.2039

-

- ОФЗ 26233:

-

-

- Номинал: 1000 р.

- Текущая цена: ~726 р.

- Величина купона: 30,42 р.

- Частота выплат: 2 раза в год

- Текущая доходность: ~8,38%

- Доходность к погашению: ~10,2%

- Ближайшие купоны: 01.02.2023 -> 02.08.2023

- Дата погашения: 18.07.2035

-

- ОФЗ 26235:

-

-

- Номинал: 1000 р.

- Текущая цена: ~776,5 р.

- Величина купона: 29,42 р.

- Частота выплат: 2 раза в год

- Текущая доходность: ~7,57%

- Доходность к погашению: ~10,15%

- Ближайшие купоны: 22.03.2023 -> 20.09.2023

- Дата погашения: 12.03.2031

-

- ОФЗ 26238:

-

-

- Номинал: 1000 р.

- Текущая цена: ~758,5 р.

- Величина купона: 35,4 р.

- Частота выплат: 2 раза в год

- Текущая доходность: ~9,33%

- Доходность к погашению: ~10,21%

- Ближайшие купоны: 07.12.2022 -> 07.06.2023

- Дата погашения: 15.05.2041

-

- ОФЗ 26240:

-

- Номинал: 1000 р.

- Текущая цена: ~775 р.

- Величина купона: 34,90 р.

- Частота выплат: 2 раза в год

- Текущая доходность: ~9,00%

- Доходность к погашению: ~10,31%

- Ближайшие купоны: 15.02.2023 -> 16.08.2023

- Дата погашения: 30.07.2036

Т.к. по ОФЗ купоны выплачиваются дважды в год, то достаточно выборки из 6 выпусков ОФЗ, чтобы обеспечить по году достаточно равномерный денежный поток. ИИС я планирую использовать по полной, т.е. заводить по 1 млн рублей ежегодно. Этот год уже близок к завершению, а значит рациональнее будет купить только три выпуска с ближайшими датами купонных выплат. Остальные выпуски докуплю после того, как заведу на счет следующий миллион рублей (планирую в январе 2023 года).

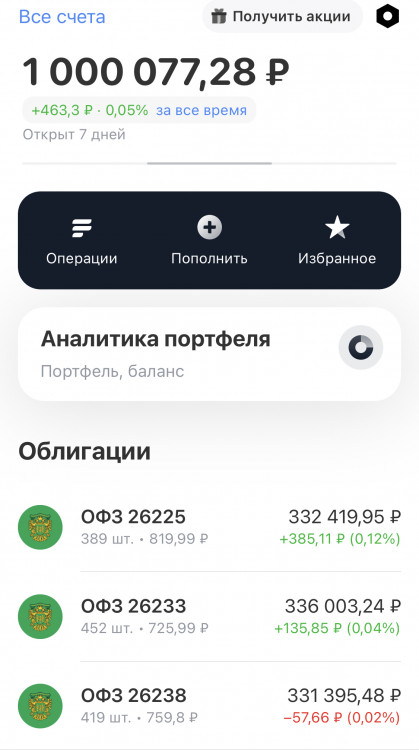

Первыми в мой портфель я купил следующие выпуски: ОФЗ 26238, ОФЗ 26225, ОФЗ 26233. Покупал примерно на одинаковые суммы, на накопленную купонную доходность особого внимания не обращал.

По ОФЗ-шкам пока все. Пора начинать искать ответ на вопрос: “Куда реинвестировать поступающие купоны?”, т.к. первые купоны поступят уже 23-24 ноября. Этим и займусь на этой неделе.

Пишите в комментариях, согласны ли с моим выбором? До новых встреч!

Не забудьте подписаться на автора, чтобы не пропустить следующие публикации.

Предыдущие статьи из цикла «Инвестиции в России»: