Данная статья является продолжением серии «Инвестиции в России». Это своего рода реалити по созданию устойчивого пассивного денежного потока на российском фондовом рынке. До старта я никогда не инвестировал в России, но за плечами у меня колоссальный опыт инвестирования на рынке США.

Портфель формируется с нуля, и в этой серии статей я буду публиковать все свои действия, полученные результаты, аналитику компаний и ход моих мыслей при принятии инвестиционных решений. Публично сопровождая этот портфель я планирую показать, что создать устойчивый денежный поток, инвестируя исключительно в России, можно, а насколько это окажется эффективным с точки зрения общей доходности, покажет время.

Инвестиции планируются долгосрочные, поэтому все действия буду проводить в рамках ИИС. Ежемесячно буду подводить итоги и фиксировать результаты совокупного портфеля, а также отдельно оценивать результаты спекулятивной части портфеля относительно IMOEX.

С предыдущей статьей из этой серии можно ознакомиться здесь.

Первое что я сделал, когда в 2005 году выходил на рынок США — я проанализировал динамику индекса широкого рынка S&P 500 за максимально широкий интервал, чтобы четко понимать, на какую среднюю доходность можно рассчитывать, если ничего не выдумать в плане инвестиционных стратегий и просто купить индекс. Поэтому для начала давайте посмотрим на динамику индекса МосБиржи.

Как видим, история индекса вполне приличная и насчитывает уже более 25 лет. Был уже целый ряд различного рода кризисов, поэтому выборку вполне можно считать репрезентативной.

Глядя на классический график, кажется, что рынок России прямо сейчас переживает серьезнейшее падение в своей истории, НО если построить логарифмический график, то увидим что это не совсем так, и что в 1998 году и в 2008 году индекс проседал гораздо больше, -80% и -70% соответственно. Сейчас, к слову, падение составляет всего -50%.

А теперь давайте поговорим о конкретных цифрах. Даже несмотря на то, что российский рынок пережил два огромных падения в 1998 и 2008 годах, да и сейчас находится в серьезном минусе, среднегодовая доходность индекса за эти 25 с небольшим лет составила +13,07%. При стратегическом планировании именно на эту среднюю цифру доходности и будем ориентироваться, чтобы не создавать для себя завышенных ожиданий.

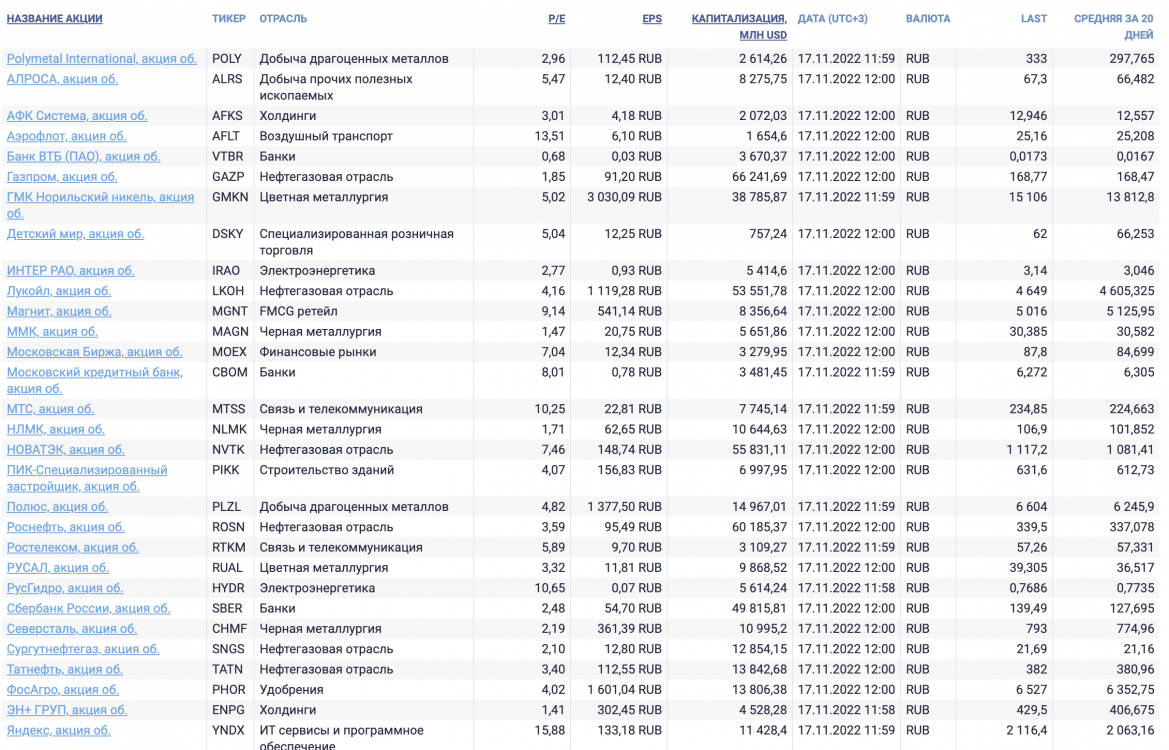

Сделал выборку состава индекса на 17 ноября 2022 года. Исключил префы и депозитарные расписки. В выборке оказалось всего 30 компаний. Спекулятивную часть портфеля буду наполнять компаниями именно из этого списка.

Стратегически люблю делать ставку на компании “временные аутсайдеры”, которые по тем или иным причинам временно показывают результаты хуже индекса, но на длинной дистанции обычно его опережали. Очень часто бывает так, что инвесторы сильно переоценивают временные проблемы бизнеса и на фоне этого сильно недооценивают возможные бустеры.

Как говорится, “у страха глаза велики”, поэтому я предпочитаю идти туда, где другие боятся. Это было и остается для меня достаточно эффективной стратегией на рынке США, пришло время проверить, насколько этот подход оправдает себя на российском фондовом рынке. Здесь важно оговориться, что, используя такой подход, важно не забывать делать достаточно широкую диверсификацию портфеля по секторам и никогда не ставить все деньги на один сектор или одну идею, даже если она самая распрекрасная.

К слову, на американском рынке в спекулятивную часть портфеля я часто покупаю компании малой и средней капитализации. В России аналогом, скорее всего, будут акции так называемых компаний 2-го и 3-го эшелонов, НО, посмотрев графики нескольких таких компаний, я понял, что там будет скорее рулетка, чем осознанное инвестирование, а скатываться до дейтрейдинга желания нет. Поэтому 2-й и 3-й эшелон пока без меня.

На сегодня это все мысли, дальше уже нужно погружаться в отдельные имена. До новых встреч!

Не забудьте подписаться на автора, чтобы не пропустить следующие публикации.

Предыдущие статьи из цикла «Инвестиции в России»: