Эта неделя совершенно точно будет интересной, особенно с учетом заседания ФРС в среду. Джером Пауэлл, как мне кажется, поднимет процентные ставки и просигнализирует о вероятности их дальнейшего повышения.

Что примечательно, ФРС сохраняла молчание последнюю неделю. Так, центробанк не сделал никаких важных замечаний после публикации более высокого, чем ожидалось, базового ИПЦ (никаких комментариев не было даже в таких источниках, как Wall Street Journal). Хотя предшествующая заседанию неделя — это период тишины, обычно в это время можно увидеть спекуляции о решении центробанка в средствах массовой информации, но на этой неделе ничего подобного не было.

Из-за этого молчания нам остается только гадать, какое решение примет ФРС. И тем не менее, если проанализировать комментарии руководителей ФРС за последний год, вполне разумно предположить, что центробанк продолжит повышать ставки, поскольку проблемы в банковском секторе для него были ожидаемыми. ФРС наверняка уже несколько месяцев знает о крупных убытках банков по удерживаемым до погашения активам. Задним числом они кажутся очевидными.

Любой, кто приобрел 10-летние казначейские облигации с доходностью 1,5%, сейчас теряет деньги при пересчете по рынку. Инвесторы, хотя должны были, не разглядели потенциальные риски, как показывает 25%-ный рост банковского индекса KBW с октябрьских минимумов до февральского максимума.

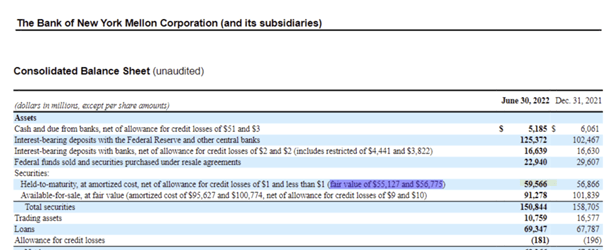

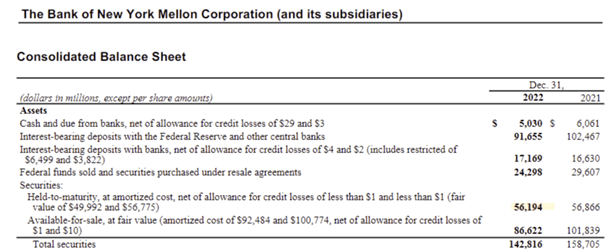

Банки, например Bank of New York Mellon (NYSE:BK), фиксировали убытки по удерживаемым до погашения и доступным для продажи активам еще к концу второго квартала 2022 года. За этот период ФРС постепенно повысила ставки на 75 базисных пунктов. После четвертого квартала убытки увеличились, а ФРС в феврале снова повысила ставки.

ФРС стоит перед выбором — воздержаться от повышения ставок, либо же придерживаться прежнего курса. Если ФРС останется верной своим сделанным за последний год заявлениям, то возникшие сейчас трудности можно считать ожидаемыми. Пауэлл все-таки предупреждал нас в своем выступлении в Джексон-Хоул о том, что действия центробанка не пройдут безболезненно, и это будет ценой за снижение инфляции.

Если ФРС действительно верит в то, что для финансовой стабильности необходима ценовая стабильность, то повышение ставок должно продолжиться. В противном случае инвесторы утратят доверие к прежним заявлениям центробанка и, возможно, больше никогда не смогут верить ФРС в ее нынешнем составе.

Новая схема экстренного финансирования позволяет нуждающимся в ликвидности банкам получать средства на основе номинальной стоимости находящихся у них в держании облигаций и тем самым поддержать свой баланс. Это означает, что с текущими неприятностями должны справиться все банки, даже если ФРС продолжит повышать ставки.

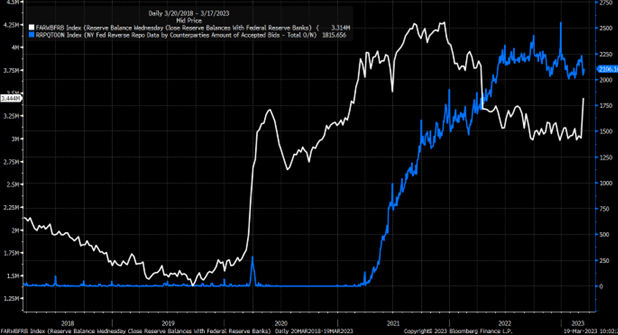

Необходимо также учитывать, что объемы обратного РЕПО достигают $2 триллиона в сутки. Если эти средства перенаправить, банковские резервы существенно увеличится, и банки получат еще больше ликвидности. Однако механизм обратного РЕПО используется ежедневно, из-за чего резервы остаются у нижней границы диапазона.

S&P 500

Индекс S&P 500 финишировал в пятницу с понижением после экспирации мартовских опционов. Это событие должно позволить основным индексам торговаться свободнее.

На графике S&P 500 за последние несколько сессий, похоже, образовался «медвежий флаг». Если это так, то фьючерсы и индекс, вероятно, снова проверят на прочность уровень поддержки 3800 на этой неделе. Ралли к верхней границе канала позволило бы S&P 500 приблизиться к уровню 4040, правда мне этот сценарий кажется маловероятным.

Dow Jones Industrial Average

Индекс Dow Jones Industrial Average тоже выглядит слабо и, вероятно, проверит на прочность октябрьские минимумы после того, как на его графике пару недель назад завершилось формирование паттерна разворота «бриллиант». Поддержка на графике была замечена в районе 32 000, однако откат ниже 31 400 может проложить дорогу к 30 000.

Goldman Sachs

Мне не совсем понятно, почему акции Goldman Sachs (NYSE:GS) так сильно выросли в октябре, но это ралли, похоже, выдохлось. Бумаги сейчас теряют часть заработанных позиций, и следующий важный уровень поддержки ожидается на $286.

Honeywell

Похожая ситуация складывается и с другими компонентами DJIA, включая Honeywell (NASDAQ:HON). Акции компании сильно выросли с октябрьских минимумов, но сейчас теряют завоеванные было позиции. Поддержка находится на $182 и $174.

UnitedHealth

Акции UnitedHealth (NYSE:UNH), еще одного важного компонента DJIA, сильно выросли и с тех пор консолидируются на протяжении нескольких месяцев. Бумаги опустились ниже долгосрочного восходящего тренда и сейчас торгуются у нижней границы канала.

Пробой торгового канала станет негативным сигналом и может создать условия для падения и заполнения гэпа на $404.