В четверг, 4 мая, на мировых фондовых площадках отсутствует единый настрой. Инвесторы переваривают повышение ставки ФРС США и ожидают решения ЕЦБ по монетарной политике в еврозоне. Китайский рынок открылся ростом после длительных выходных, несмотря на слабые макроданные. Российский рынок притормозил коррекционное движение и торгуется в плюсе после трех дней снижения.

По состоянию на 11:35 мск Индекс МосБиржи растет на 0,4% до 2541 пункта, долларовый Индекс РТС – на 0,6% до 1014 пунктов. Европейский индекс STOXX 600 на открытии торгов теряет 0,4%, гонконгский индекс Hang Seng подрос на 1,4%. Стоимость ближайшего фьючерса на нефть марки Brent находится на уровне $73,09 за баррель (+1,0%). Валютная пара USD/RUB торгуется на уровне 78,9073 (-0,4%).

Фьючерсы на основные американские индексы подрастают после снижения накануне, инвесторы оценивали итоги заседания Федеральной резервной системы, а также статданные и корпоративную отчетность. Вчера индекс широкого рынка S&P 500 снизился на 0,7%, технологический Nasdaq Composite – на 0,5%, индекс голубых фишек Dow Jones Industrial Average – на 0,8%.

Федрезерв повысил процентную ставку по федеральным фондам на 25 б. п. до 5-5,25% годовых. В последний раз ставка находилась выше отметки 5% в 2007 году. Центробанк США дал понять, что может приостановить годичный цикл ужесточения в июне: из пресс-релиза по итогам заседания исчезли слова о необходимости дальнейшего ужесточения ДКП, поскольку официальные лица оценивают инфляционное давление и влияние серии банкротств банков на условия кредитования.

По словам главы ФРС Джерома Пауэлла, инфляция в США замедлилась с середины прошлого года, но ценовое давление остается высоким. Возврат инфляции к целевому показателю в США, вероятно, потребует ослабления рынка труда.

Тем временем отчет ADP, вышедший вчера, показал рост числа рабочих мест в частном секторе США максимальными темпами за девять месяцев. Это говорит о том, что американский рынок труда остается сильным, несмотря на замедление экономического роста в результате ужесточения политики ФРС. Количество рабочих мест в апреле подскочило на 296 тыс. после подъема на 142 тыс. месяцем ранее. При этом рынок ожидал роста всего на 133 тыс.

Сегодня отчитаются производитель персональной техники Apple (NASDAQ:AAPL), нефтекомпания ConocoPhillips (NYSE:COP), производитель питания Kellogg, выйдет еженедельная статистика по заявкам на пособие по безработице.

Отечественный рынок с утра открылся на положительной территории после трехдневного снижения. Развороту настроений способствует положительная динамика цен на нефть, существенно обвалившихся в первой половине недели. Настрой несколько охлаждает продолжающееся укрепление рубля. В плюсе торгуются все акции, входящие в расчет Индекса МосБиржи, за исключением «Ростелекома» (ао -0,4%) и «Аэрофлота» (MCX:AFLT) (-1,9%).

В фаворитах сегодня – акции «Мечела» (MCX:MTLR) (ао +4%, ап +2,4%), «Белуги» (+4%), «Сегежи» (+2,3%). В аутсайдерах находятся «Ренессанс Страхование» (-1,0%), HeadHunter (MCX:HHRUDR) (-1,0%), «Вуш» (-0,1%).

Европейские инвесторы ожидают решения ЕЦБ по ДКП еврозоны после повышения ставок ФРС. Предполагается, что ЕЦБ ужесточит монетарную политику политику, подняв процентные ставки в седьмой раз, однако размер увеличения остается неясным. Большинство инвесторов ожидают повышения ставки на четверть процентного пункта до 3,25%, но не исключается и повышение на 50 б. п., поскольку общая инфляция в еврозоне остается повышенной на уровне 7%.

Выручка аэрокосмической корпорации Airbus (EPA:AIR) в I квартале снизилась на 2% (г/г) до 11,76 млрд евро, что оказалось лучше консенсус-прогноза в 11,37 млрд евро. Чистая прибыль упала в 2,7 раза до 466 млн (хуже прогнозных 528 млн евро), скорр. EBIT сократилась до 773 млн евро (лучше прогнозных 736 млн евро) с 1,26 млрд евро. Акции компании теряют 1,5%.

Пивоваренная Anheuser Busch Inbev (EBR:ABI) сообщила о более высокой, чем ожидалось, прибыли, помогло резкое повышение цен. Выручка выросла на 13,2% (г/г) до $14 213 млн, прибыль на акцию улучшилась до $0,65 с $0,60 годом ранее. Оба показателя превзошли рыночные ожидания ($14,06 млрд по выручке и $0,5844 по EPS). Акции в Брюсселе растут на 0,1%.

Volkswagen (ETR:VOWG) сообщил о резком росте выручки в I квартале, но операционная прибыль упала до 5,7 млрд евро по сравнению с 8,3 млрд евро годом ранее – из-за прибыли от хеджирования товаров, отраженной в результатах прошлого года. Выручка выросла на 22% (г/г) до 76 млрд евро за счет восстановления объемов продаж в ЕС и североамериканском регионе. Рынок ожидал роста выручки до 72,84 млрд евро и сокращения операционной прибыли до 5,08 млрд. Акции подрастают на 0,1%.

Сегодня фондовые индексы Азиатско-Тихоокеанского региона завершили торги разнонаправленно. Биржи Японии были закрыты в связи с национальным праздником. Китайский фондовый рынок, открывшийся после трехдневного перерыва из-за праздников, уверено подрос в четверг, несмотря на слабые статданные.

Гонконгский Hang Seng подрос на 1,4%, корейский KOSPI снизился на символические 0,02%, а CSI 300, индекс акций, обращающихся на Шанхайской и Шэньчжэньской фондовых биржах, потяжелел на 0,03%.

Индекс деловой активности в производственном секторе (PMI) Китая от Caixin снизился в апреле до 49,5 пункта с 50 пунктов в марте, оказавшись хуже прогнозных 50,3 пункта. Активность в секторе сократилась впервые с января. Эти данные подтверждают опубликованную ранее официальную статистику. Промышленный PMI, рассчитываемый Государственным статистическим управлением КНР, опустился в апреле до минимальных за четыре месяца 49,2 пункта с 51,9 пункта в марте.

Среди лидеров роста на Гонконгской фондовой бирже – бумаги CK Hutchison (+3,6%), JD (+2,6%), CK Infrastructure (+2,6%), WH Group (+2,5%).

Техническая картина

Индекс МосБиржи

Индекс МосБиржи притормозил коррекцию вблизи важного уровня поддержки 2500 пунктов. Индекс больше не выглядит перегретым, возможно продолжение движения в диапазоне 2500-2660 пунктов.

Индекс S&P 500

S&P 500 корректируется вниз после того, как уперся в сопротивление вблизи 4200 пунктов. Поддержкой выступит уровень 4050 пунктов.

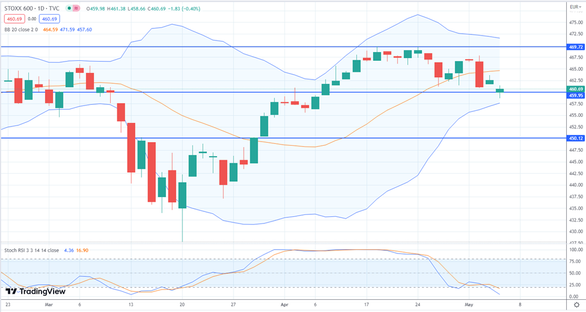

Индекс STOXX 600

Индекс STOXX 600 торгуется вблизи поддержки 460 пунктов, индекс выглядит перепроданным и имеет шансы удержаться выше этой поддержки. Целью для роста послужит значение 470 пунктов. При пробитии поддержки возможен откат к 450 пунктам.

Индекс CSI 300

Индекс CSI 300 продолжает рост после того, как нашел поддержку у 3940 пунктов. Индекс может продолжить восходящее движение к сопротивлению 4170 пунктов.