Индекс S&P 500 по итогам прошлой недели снизился примерно на 0,80%, хоть и прибавил за одну только пятницу почти 2%. Акции Apple (Nasdaq:AAPL) и региональных банков резко выросли, несмотря на более сильный, чем ожидалось, отчет по числу рабочих мест вне сельского хозяйства. Пятничное ралли, видимо, было связано с перепроданностью рынка, а также с характерной для этого дня волатильностью и активностью трейдеров, связанной с экспирацией опционов.

Правда на предстоящей неделе этот тренд вряд ли сохранится. У инвесторов не будет недостатка в пище для размышлений с учетом ожидаемых макроэкономических данных и выступлений руководителей ФРС.

Центробанк официально подвел черту под фазой «сюсюканья» и больше не будет предупреждать и втолковывать инвесторам каждое принимаемое решение, что осложнит их жизнь. Будущая траектория ставок будет зависеть от макроданных. Если инфляция останется высокой, а экономическая статистика будет сильной, вероятность нового повышения процентных ставок сохранится, при этом планка для понижения ставок сейчас гораздо выше.

В понедельник в 21:00 мск будут опубликованы долгожданные результаты опроса среди старших банковских сотрудников, занимающихся кредитованием. Эти сведения помогут инвесторам понять, ужесточают ли банки стандарты кредитования, и действительно ли нам стоит ожидать кредитного кризиса, о котором неустанно говорят по телевидению.

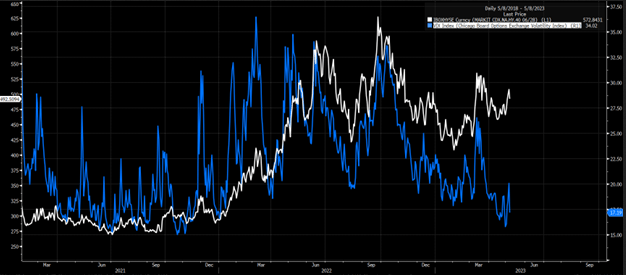

Кредитные спреды на настоящий момент на это не указывают. Особенно это касается индекса кредитных спредов по высокодоходным облигациям, который остается ниже уровня 500 и пока не показывал более высокого максимума. На кредитный кризис не указывает также индекс волатильности VIX, который обычно тесно коррелирует с индексом кредитных спредов по высокодоходным облигациям.

В среду будет опубликован апрельский индекс потребительских цен (ИПЦ). Основной годовой показатель прогнозируется на уровне 5%, а базовый — на уровне 5,5%. Особенно важно, конечно же, будет посмотреть на значение месячного индекса. Общий месячный показатель ожидается на уровне 0,4%, а базовый — на уровне 0,3%.

Оба показателя по-прежнему слишком высокие и не согласуются с темпом инфляции 2%. Если ИПЦ окажется еще выше прогнозов, это усугубит положение ФРС, особенно после более сильных, чем ожидалось, данных по занятости. К счастью для ФРС, перед июньским заседанием FOMC будет опубликован еще один отчет по занятости и еще один ИПЦ.

1. S&P 500

Индекс S&P 500 с конца марта не выходит за пределы диапазона 4100–4200, и я по-прежнему считаю, что «быки» оказались запертыми в районе 4200. Они не сумели доказать свою способность продвинуться гораздо выше, и сейчас проблема для них заключается в том, что пик сезона квартальных отчетов остался позади.

Все лидеры рынка, которые помогли подтолкнуть индекс вверх, уже, по-видимому, выдохлись. Кроме того, импульс по RSI снизился, что нашло отражение в более низких минимумах и более низких максимумах, а это — дивергенция относительно более высоких минимумов S&P 500, фиксирующихся с октября.

Эта слабость также нашла отражение в недельном индикаторе скорости изменения цены, который сейчас находится в районе нуля и, похоже, нацелен вниз. Это указывает на вероятность падения S&P 500 на 200 пунктов в ближайшие недели.

2. Nasdaq 100

Торговый диапазон Nasdaq 100 сужается и формирует «растущий клин», а также паттерн bump-and-run. Консолидация еще более очевидна у RSI, а это говорит о том, что рост Nasdaq будет ограничен текущими уровнями, и индекс, вероятно, будет снижаться. Правда осталось дождаться убедительного пробоя вниз.

3. Meta Platforms

Акции Meta Platforms (NASDAQ:META; признана в России экстремистской организацией и запрещена), ставшие одним из лидеров рынка 2023 года, похоже, наконец начали выдыхаться. Бумаги скорректировали 50% своего падения с пика 2021 года и застопорились у сопротивления в районе $236, достигнув верхней границы торгового канала.

Им по-прежнему предстоит заполнить крупный гэп вниз в районе $212. Если этот гэп был гэпом истощения, а это, похоже, именно так с учетом неспособности акций продолжить рост, то заполнится он, вероятно, быстро.

4. Alphabet

Акции класса А компании Alphabet (NASDAQ:GOOGL), похоже, выдохлись в районе $108, не сумев преодолеть этот уровень сопротивления. Краткосрочный импульс, судя по всему, иссякает.

5. Tencent

Слабость также начинают демонстрировать акции неамериканских компаний, в том числе техкорпораций в Гонконге, включая Tencent (HK:0700). Эта компания была лидером ралли с минимумов прошлого октября, но в последние дни ее акции начали терять позиции, хотя технологический биржевой фонд Technology ETF (NYSE:XLK) и продолжает двигаться в восходящем тренде. В настоящее время акции Tencent проверяют на прочность более низкий уровень поддержки с падением ниже 332 гонконгских долларов, а это — четкий негативный сигнал для всего глобального техсектора.

На сегодня это все. Удачи.