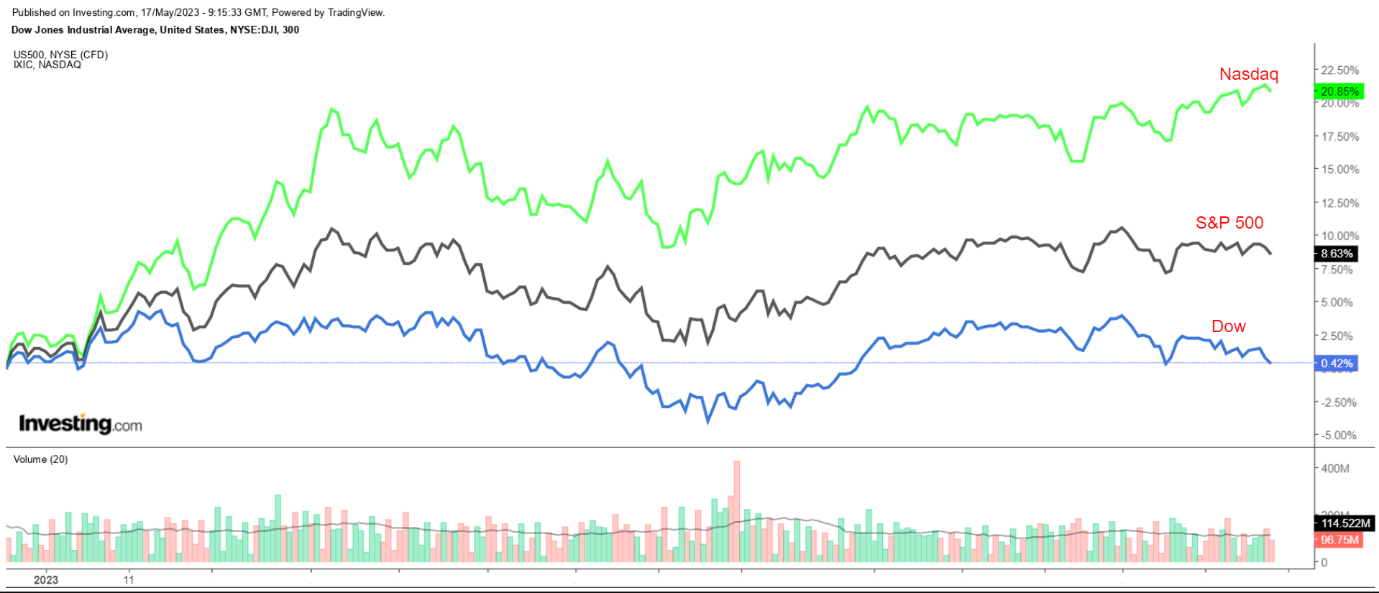

• Индекс Nasdaq Composite в этом году пока сильно опережает по динамике S&P 500 и Dow Jones Industrial Average.

• Акции роста из технологического сектора снова пользуются расположением инвесторов после экстремальных распродаж прошлого года.

• С учетом этого я воспользовался инструментом скрининга акций InvestingPro для поиска качественных, недооцененных техкомпаний с большим потенциалом роста.

• Хотите защитить свой портфель с помощью качественных акций на фоне усиливающейся экономической неопределенности? Подписчики InvestingPro получают эксклюзивный доступ к нашим аналитическим инструментам и данным. Подробнее

Технологически ориентированный индекс NASDAQ в 2023 году пока лидирует с большим отрывом среди трех основных американских фондовых индексов. Этот индекс подскочил на 22,8% на фоне восстановившегося спроса инвесторов на акции роста.

Для сравнения, индекс широкого рынка S&P 500 вырос на 7,3%, а индекс «голубых фишек» Dow Jones Industrial Average понизился на 0,3%.

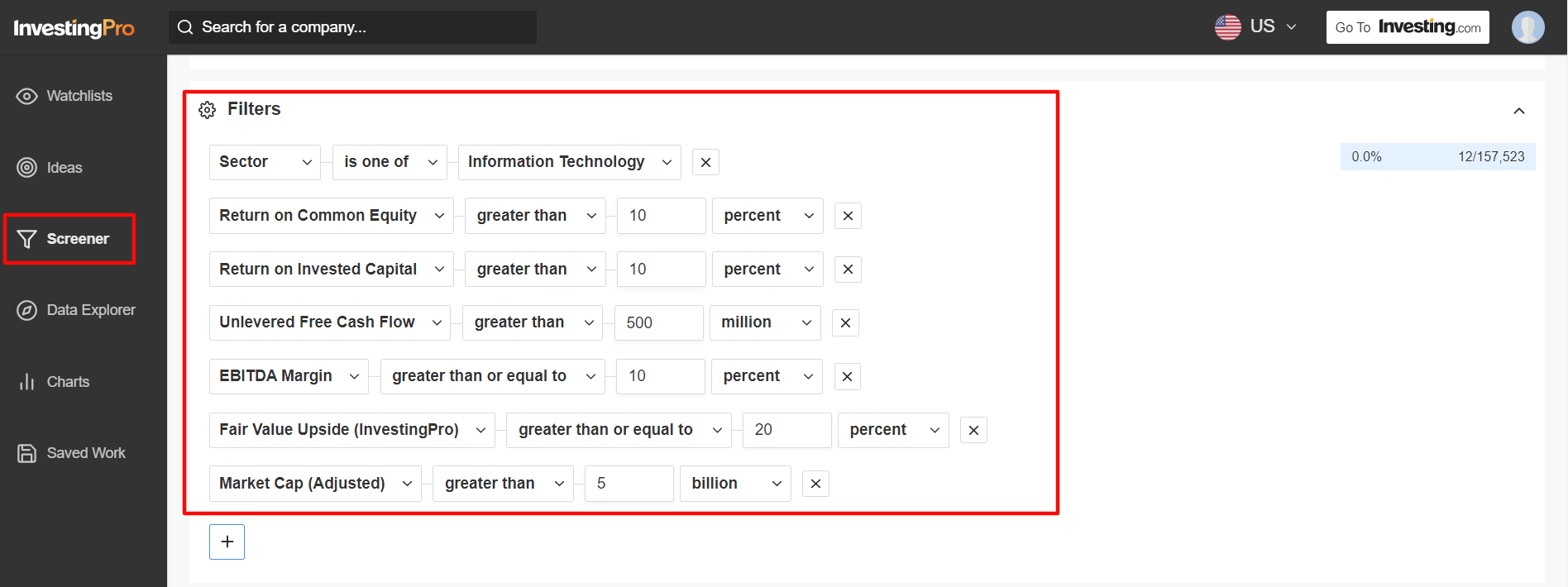

Принимая это во внимание, я использовал инструмент скрининга акций InvestingPro для поиска лучших недооцененных акций технологического сектора, о покупке которых следует подумать в текущей рыночной обстановке.

С помощью InvestingPro вы без труда найдете исчерпывающую информацию и прогнозы для конкретной компании, избавившись от необходимости искать данные в разных источниках, включая отчеты для SEC, сайты компаний и рыночные обзоры.

В добавок к ценовым таргетам аналитиков, на InvestingPro полная информация представлена на одной странице, что экономит вам время и силы. Оформите бесплатную недельную подписку!

Методология

Используя инструмент для скрининга, я методично отфильтровал более чем 7500 компаний, зарегистрированных на биржах США, составив из оставшихся акций небольшой удобный список наблюдения. В него попали качественные технологические компании, которые должны обеспечить инвесторов приличной доходностью в ближайшие месяцы.

Меня прежде всего интересовали техкомпании с большим потенциалом роста, солидной прибыльностью, прочным балансом, положительным свободным денежным потоком и радужными перспективами роста.

Чтобы найти такие компании, я сначала провел отбор эмитентов с показателем рентабельности акционерного капитала ROCE от 10% и выше. Высокий ROCE обычно указывает на то, что компания генерирует хорошую прибыль от своего акционерного капитала. Этот показатель отражает объем чистой прибыли на каждый инвестированный доллар.

Источник: InvestingPro, страница инструмента скрининга

Затем я нашел среди них компании с рентабельностью инвестированного капитала ROIC от 10% и выше.Благодаря этой финансовой метрике мы можем понять, создает ли компания ценность своими инвестициями.

Далее я сузил параметры поиска и отобрал только компании, у которых средние годовые темпы роста маржи EBITDA составляют не менее 10%. Это популярная метрика прибыльности, показывающая, какую компания получает прибыль до вычета процентов, налогов, учета износа и амортизации в процентах от выручки.

В качестве последнего показателя прибыльности я выбрал свободный денежный поток до выплаты процентов UFCF, который должен был составлять не менее $500 миллионов. Показатель UFCF помогает определить, сколько наличности генерирует компания от своей основной деятельности. Компании с высоким показателем UFCF имеют в своем распоряжении больше дискреционной наличности, которую можно реинвестировать в бизнес или использовать для финансирования будущих стратегий роста.

И наконец, я отобрал те компании, чьи акции обладают потенциалом роста к своей «справедливой стоимости» от 20% и более согласно InvestingPro. Справедливая стоимость определяется с использованием нескольких моделей оценки, включая коэффициенты цена/прибыль, цена/продажи и цена/балансовая стоимость.

В мой список наблюдения попали компании с рыночной капитализацией не менее $5 миллиардов.

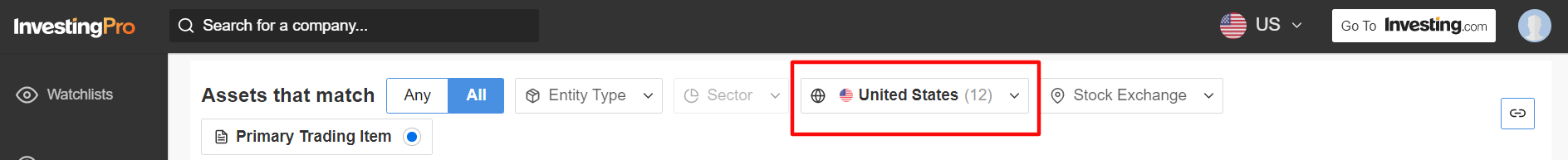

Всем этим критериям удовлетворяют в общей сложности 12 компаний.

Источник: InvestingPro

Рейтинг финансового благополучия у 11 из них, что вполне объяснимо, сейчас составляет 2,75 и выше. Это немаловажно, поскольку компании с рейтингом 2,75 и выше сильно опережают широкий рынок по динамике за последние семь лет.

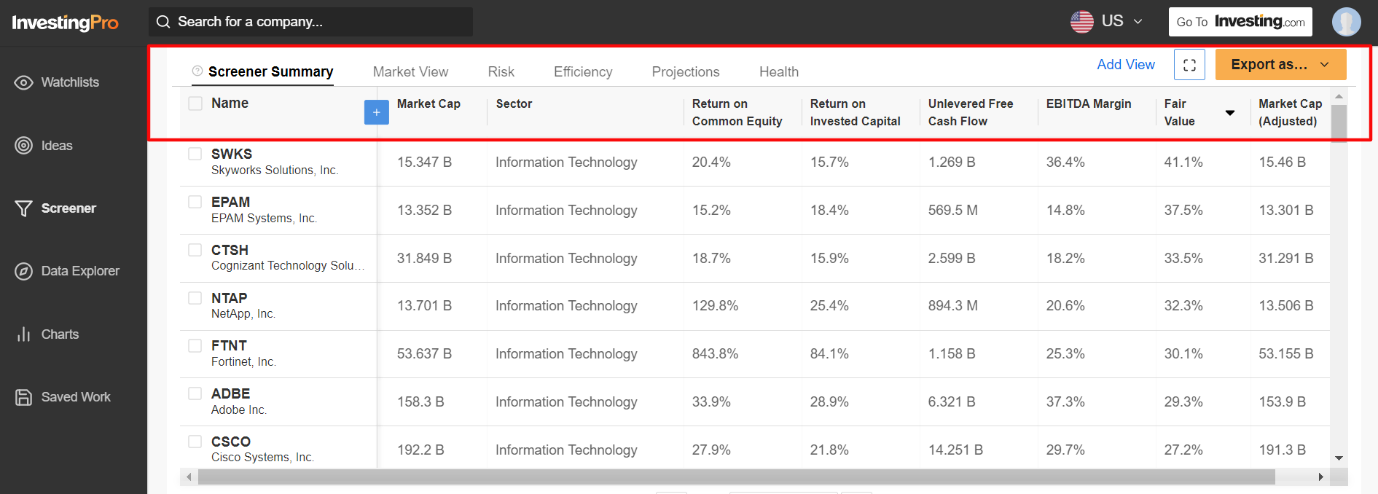

7 недооцененных «жемчужин» техсектора:

Исходя из моделей InvestingPro, в ближайшие месяцы самую высокую доходность должны показать следующие 7 самых многообещающих недооцененных компаний технологического сектора:

- Skyworks Solutions (NASDAQ:SWKS) (потенциал роста к справедливой стоимости: +41,1%)

- EPAM Systems (NYSE:EPAM) (потенциал роста к справедливой стоимости: +37,5%)

- Cognizant (NASDAQ:CTSH) (потенциал роста к справедливой стоимости: +33,5%)

- NetApp (NASDAQ:NTAP) (потенциал роста к справедливой стоимости: +32,3%)

- Fortinet (NASDAQ:FTNT) (потенциал роста к справедливой стоимости: +30,1%)

- Adobe (NASDAQ:ADBE) (потенциал роста к справедливой стоимости: +29,3%)

- Cisco Systems (NASDAQ:CSCO) (потенциал роста к справедливой стоимости: +27,2%)

Источник: InvestingPro

Получите доступ к полному списку 12 технологических компаний, попавших в мой список наблюдения, оформив бесплатную 7-дневную пробную подписку на InvestingPro!

Те, кто уже подписался на InvestingPro, могут посмотреть мою подборку здесь.

Оформить подписку на InvestingPro, чтобы начать самостоятельно анализировать акции, можно по этой ссылке.

***

Дисклеймер: На момент написания статьи у меня была открыта короткая позиция по S&P 500 и Nasdaq 100 через биржевые фонды ProShares Short S&P500 (NYSE:SH) и ProShares Short QQQ (NYSE:PSQ). Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний.

Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.