Фондовый рынок впереди ждет активная неделя, учитывая, что председатель ФРС Джером Пауэлл выступит на слушаниях в Палате представителей и Сенате США в эту среду и четверг. Пауэлл вряд ли скажет что-то новое по сравнению с комментариями, прозвучавшими в прошлую среду. При этом инвесторы на рынке акций, что примечательно, по-прежнему со скептицизмом воспринимают его сигналы о повышении ставок. Не исключено, что это побудит Пауэлла подчеркнуть возможность повышения ставок позднее по ходу года.

Это может обернуться проблемами для акций, особенно с учетом того, что июньская экспирация опционов осталась позади. Следовательно, связанные с хеджированием потоки, которые оказывали рынку поддержку, вероятно, уменьшатся. При этом акции сейчас находятся в состоянии перекупленности, если судить по индексам, так что «быкам» предстоит проверка на прочность, поскольку потоки на рынке начинают меняться, и наблюдаются признаки того, что ралли зашло слишком далеко.

В течение последних недель я писал о нескольких потенциальных вызовах, с которыми может столкнуться рынок этим летом. К ним относится вероятность того, что ФРС продолжит повышать ставки, сокращение связанных с хеджированием потоков и пополнение общего счета казначейства (Treasury General Account), и все это при перекупленности и переоцененности акций.

Индекс S&P 500 вырос сильнее моих первоначальных прогнозов, однако общий лейтмотив и связанные с ним риски остаются неизменными. Кроме того, можно также привести доводы о том, что во втором полугодии снова усилится инфляция.

S&P 500 торгуется выше верхней линии Боллинджера, а RSI — выше 70. Это вовсе не обязательно означает, что акции должны упасть. И все же это сигнал о созревших условиях для консолидационной фазы. Она может проявиться в падении акций или торговле в боковике, пока степень перекупленности не смягчится.

То же самое касается Nasdaq 100.

Суть вопроса в том, что же сейчас движет рынком. Могу предположить, что тон сейчас задают два фактора. Главный из них — резкое снижение волатильности (индекс VIX упал ниже 15). Второй фактор — это, пожалуй, усиление веры в сценарий «мягкой посадки», при котором экономика избежит рецессии, и рост прибылей останется относительно невредимым.

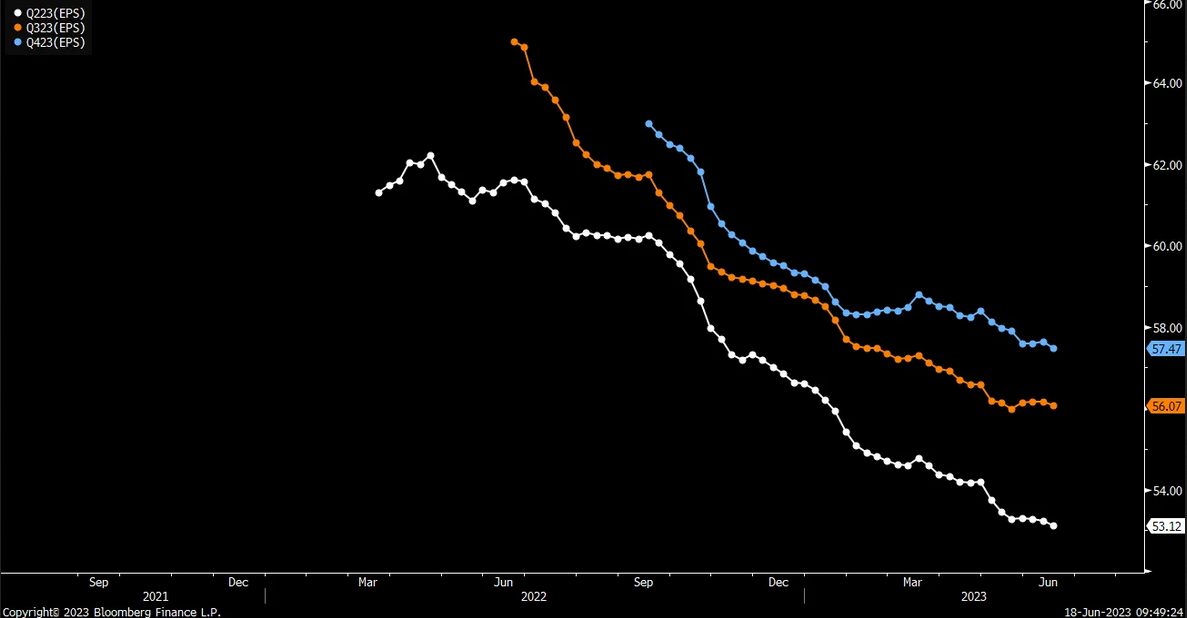

Подобный сценарий возможен, но сильного или ощутимого повышения оценок прибыли на следующие три квартала мы пока не видели. Последние несколько недель наблюдаются негативные тренды прибыли. Не исключено, конечно, что показатели будут превосходить пессимистичные прогнозы, когда компании начнут публиковать свои результаты через несколько недель.

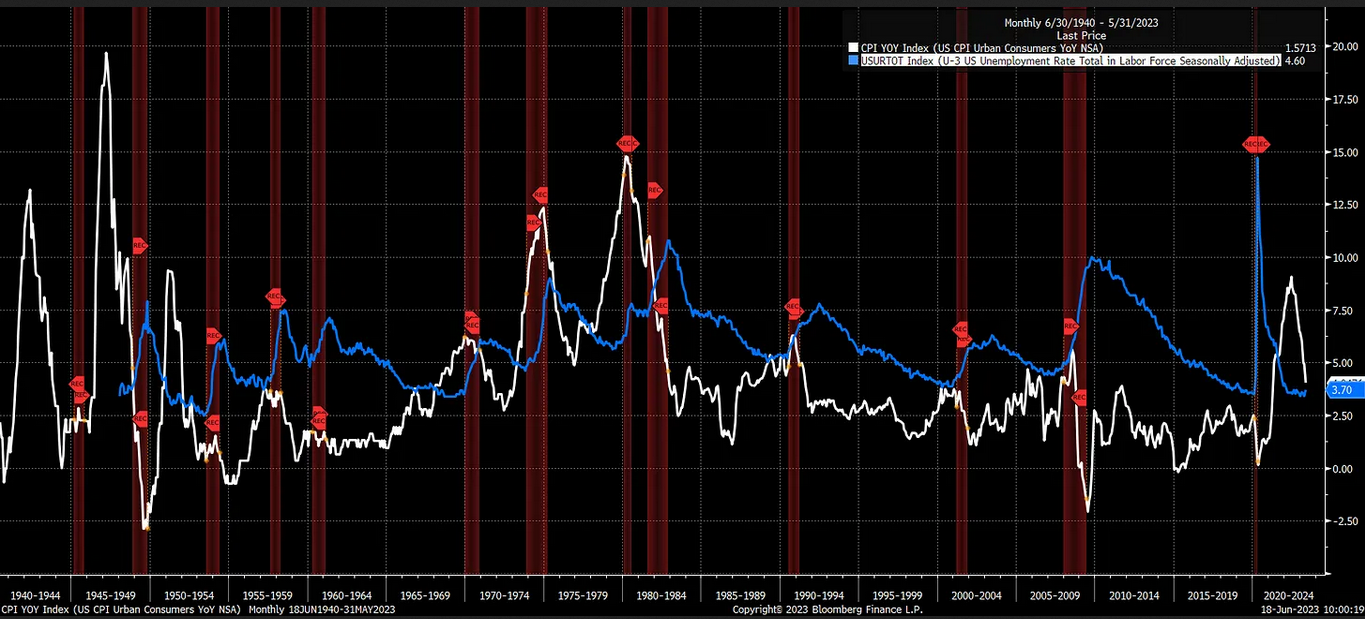

Я всегда склонялся к мнению о том, что инфляция в США будет оставаться упрямо высокой при медленном, мучительном экономическом росте. Прошлый опыт говорит нам о том, что периоды высокой инфляции обычно совпадают с растущим уровнем безработицы, который нередко провоцирует рецессию.

Вряд ли мы в этот раз сможем отклониться от этого паттерна. В прошлом инфляцию по-настоящему удавалось подавить только тогда, когда увеличивался уровень безработицы. Поэтому, даже несмотря на снижение общего показателя инфляции, я считаю, что ФРС будет непросто вернуть инфляцию в район 2%, избежав при этом роста безработицы. Для этого, вероятно, потребуется рецессия.

Так что этот источник поддержки для рынка акций вряд ли сохранится, учитывая, что текущее ралли целиком и полностью основано на надеждах на то, что рецессии удастся избежать, что кажется маловероятным. Кроме того, уровень инфляции снизился исключительно за счет падения цен на энергоносители в последние месяцы.

Тем временем, нефть сейчас демонстрирует устойчивость на графиках. В случае роста выше $75 цены могут восстановиться до $83. Более того, во втором полугодии база сопоставления для цен на нефть будет гораздо ниже. Это означает, что вклад нефти в замедление инфляции постепенно ослабнет.

То же самое касается бензина, цены на который сформировали базу в районе $2,32. Похоже, котировки устремились в сторону $2,85. Более того, по ходу лета эффект базы и в этом случае начнет ослабевать.

Признаки пробоя из нисходящего тренда демонстрируют даже цены на пшеницу.

Таким образом, во второй половине года факторы, способствовавшие замедлению инфляцию, начнут ее снова подстегивать. Это главный риск для ФРС, объясняющий, почему ставки, вероятно, будут повышаться. Это связано с осознанием надвигающихся неблагоприятных трендов по инфляции и того, что ФРС придется принять меры для сдерживания цен.

Вероятно именно поэтому доходность 2-летних казначейских облигаций США достигла в пятницу максимального уровня на закрытии с середины марта.

Что еще важнее, цены на нефть могут возобновить рост, если Китай, как и ожидается, снова займется стимулированием экономического роста. Сырьевой индекс Bloomberg Commodity Index, похоже, совершает пробой из нисходящего тренда, закладывая фундамент для резкого рывка вверх.

Это немаловажно, поскольку годовые изменения этого индекса коррелируют с индексом отпускных цен ISM. Рост Bloomberg Commodity Index будет означать повышение цен производителей, и недавний дефляционный тренд в производстве, возможно, начнет разворачиваться.

Мне в целом кажется, что, пока рынок акций рассчитывает на «мягкую посадку», долговой рынок готовится к сценарию устойчиво высоких ставок. Это связано с сохраняющейся устойчивостью темпов базовой инфляции и формирующимися условиями для нового витка инфляции цен на сырье.

Учитывая все это, ФРС, видимо, столкнется с непростой задачей — ей будет необходимо сдержать спрос в достаточной степени, чтобы снизить базовую инфляцию. Эта задача еще больше усложнится, если Китай решит заняться стимулированием экономики, и произойдет новый всплеск инфляции цен на сырьевые товары. В этом случае вырастет общая инфляция, а с этим бороться гораздо труднее, если только у ФРС не получится так или иначе добиться укрепления доллара, что может означать повышение ставок.

Этот сценарий подразумевает дальнейшее ужесточение финансовых условий и повышение ставок. Акциям это обычно вредит. Так было в прошлом, и так будет сейчас. Следовательно, нас впереди, возможно, ждет период настоящей стагфляции, для которой характерны повышение цен и увеличение безработицы, пока ФРС будет пытаться сдержать базовую инфляцию и не допустить неуправляемого ускорения общей инфляции.