Резкий рост доходностей казначейских облигаций США на всех сроках погашения укрепил позиции доллара на этой неделе. Индекс американской валюты проверил вчера на прочность сопротивление в области 102.50 и в среду возобновил движение вверх:

Цена, как видно, остается в нисходящем коридоре, но энергично растет благодаря сюрпризам в экономических данных США. Сильный рост ВВП во втором квартале и «рывок» в заказах на товары длительного пользования США в июле, чувствительном индикаторе ожиданий будущих доходов домохозяйств в США, спровоцировал переоценку шансов еще одного повышения ставки ФРС, а также сценария мягкого приземления экономики США после периода высокой инфляции, вызванной пост-пандемическими фискальными и монетарными стимулами.

О том, что экономика США действительно может успешно приземлиться, сообщил BofA в своем последнем аналитическом отчете, основываясь на позитивных входящих данных. Кроме того, агентство Fitch заявило, что ожидает еще одно повышение ставки ФРС до 5.75%.

Любопытно также, что агентство понизило долгосрочный рейтинг США на один уровень, указав на то, что доверие инвесторов к американскому долгу снизилось из-за проблем в управлении налогово-бюджетной политикой, в частности, политических противостояний в вопросе повышения потолка госдолга, которые порой разрешаются «в последнюю минуту».

Растущие безрисковые ставки (то есть доходности к погашению облигаций) оказывают давление на рынок акций в целом, так как с одной стороны растет стоимость заемного капитала для фирм, что ограничивает перспективы их роста, с другой стороны цена акций как сумма ожидаемых денежных потоков, приведенная к настоящему моменту, снижается из-за роста ставки, по которой происходит дисконтирование.

Индексы S&P 500 и NASDAQ закрылись вчера с незначительным минусом, Dow Jones Industrial Average закрыл сессию в плюсе, но сегодня фьючерсы на индексы находятся в красной зоне. То же самое можно сказать про европейские рынки, основные индексы снижаются, однако потери не превышают 1%.

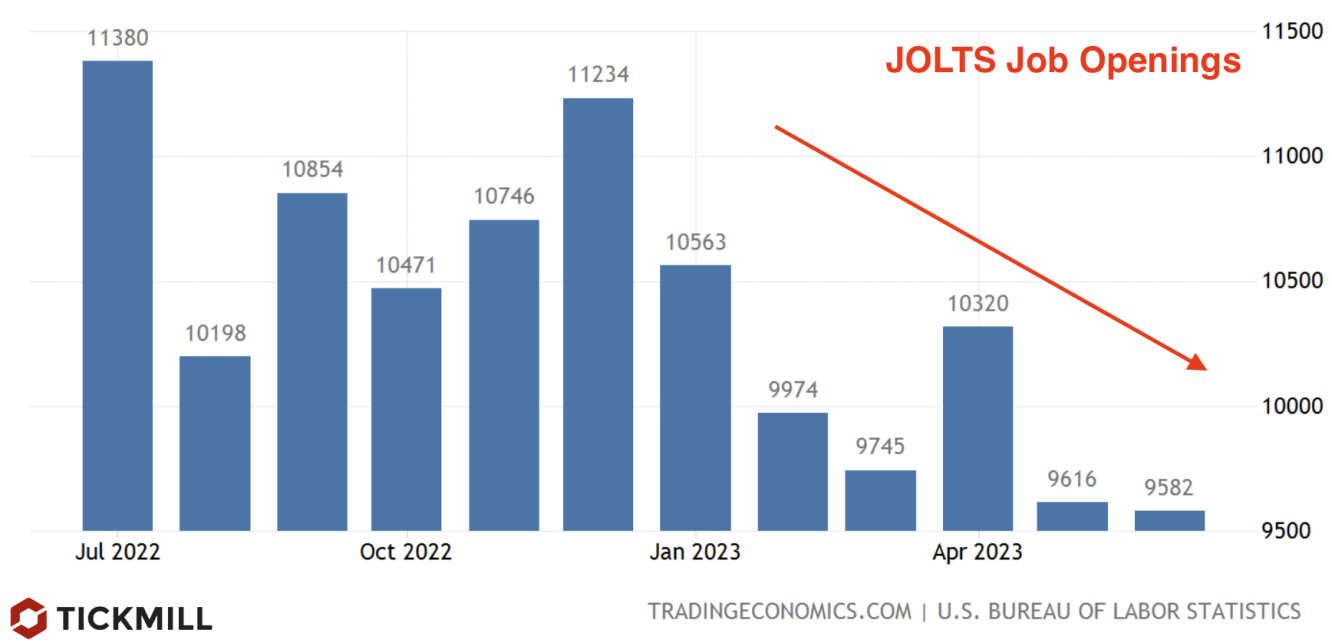

Распродажа казначейских облигаций США несколько сбавила обороты после выхода данных JOLTS и индекса активности в производственном секторе США от ISM. Число открытых вакансий в июле сократилось 9.58 млн., что чуть ниже прогноза 9.61 млн. Рост числа открытых вакансий говорит о переизбытке спроса на труд, снижение – о том, что спрос и предложение приходят в равновесие.

Дисбаланс на рынке труда напрямую влияет на инфляцию заработной платы, что, в свою очередь, передается и в потребительскую инфляцию через рост издержек фирм и через повышение потребительских расходов.

Меньшее, чем ожидалось, значение JOLTS снизило опасения по поводу инфляции, которую потенциально генерирует рынок труда. Стоит отметить, что за исключением апрельского выброса, рынок труда приходит в норму уже с начала этого года:

Индекс активности в производственном секторе, напротив, не оправдал ожиданий, спад активности замедлился, однако не так быстро, как предполагалось, соответствующий индекс составил 46.4 пункта при прогнозе 46.8 пунктов.

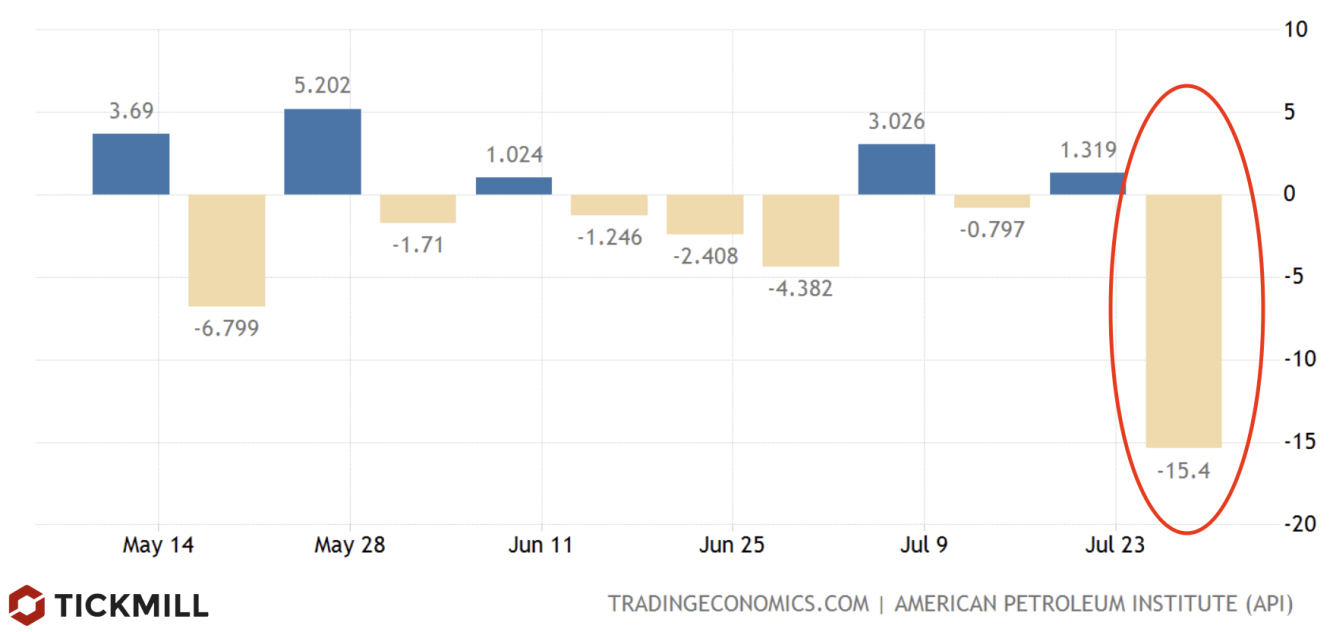

Еженедельные данные API также сигнализировали о потенциале экспансии американской экономики: запасы сырой нефти сократились на 15 млн. баррелей при прогнозе 0.9 млн. Сокращение запасов говорит о повышении спроса на сырую нефть со стороны НПЗ, что, соответственно, сигнализирует о росте потребления со стороны конечных потребителей или таковых ожиданий со стороны НПЗ.

Сегодня ожидается релиз отчета ADP по рынку труда США, завтра – индекс ISM в сфере услуг (где занято более 70% рабочей силы США), а в пятницу — отчет NFP по безработице. Учитывая, что рынок пока с небольшой вероятностью ожидает еще одно повышение ставки ФРС, потенциал укрепления доллара на сильных данных значителен.

С технической точки зрения, краткосрочной целью для покупателей доллара может выступать область 103-103.50 по индексу доллара, что будет соответствовать верхней границе текущего медвежьего канала.

Артур Идиатулин, рыночный обозреватель Tickmill UK